Case Study 7 : เหตุผลที่คนรวยซื้ออสังหาฯ

การลงทุนในอสังหาริมทรัพย์ คือ “ของหอมหวาน” สำหรับ “คนรวย” (มนุษย์ที่มีเงินเหลือเก็บชอบกระจายความเสี่ยงด้วยการลงทุนหลากหลายรูปแบบ) เพราะอะไรคนรวยถึงชอบลงทุนในอสังหาริมทรัพย์?

ท่านเศรษฐี เพราะ “การกู้เงินมีอัตราดอกเบี้ยต่ำกว่าผลตอบแทนที่ได้รับ เราจึงตัดสินใจไม่ยากที่จะลงทุน”

TerraBKK Research ขอยกตัวอย่าง กรณีศึกษาจริงของ “ท่านเศรษฐี” ตัดสินใจซื้อคอนโดในโรงเรียนนานาชาติแห่งหนึ่งย่านแจ้งวัฒนะ ผู้ขาย (ชาวต่างชาติ) เสนอขาย 5,850,000 บาท ฟรีค่าธรรมเนียมการโอนขายพร้อมสัญญาเช่า 1 ปี ค่าเช่าเดือนละ 38,500 บาท และในสัญญาผู้เช่าสามารถต่อสัญญาได้อีก 1 ปีที่ค่าเช่าเท่าเดิม โดยผู้เช่าไม่เคยผิดนัดชำระค่าเช่า ท่านเศรษฐีคิดเบื่องต้นรายได้ค่าเช่า 462,000 ได้ Yield เท่ากับ 7.89% เป็นทรัพย์ที่น่าสนใจมาก เลยส่งต่อให้ TerraBKK สำรวจ Base Case ให้ดังนี้

รายละเอียดข้อมูลซื้อขาย ดังนี้

- เงินลงทุน เท่ากับ 6,000,000 บาท

- ราคาขายห้องชุด 5,850,000 บาท ขนาดห้อง 203.1 ตร.ม.

- สัญญาเช่า 1 ปี ค่าเช่า 38,500 บาทต่อตารางเมตร เริ่มต้นเดือนมกราคม สิ้นสุดเดือนธันวาคม

- ประมาณการใน Cash Flow คิดอัตราว่างปีละ 2 เดือน

- ขอกู้ธนาคารได้ 4,970,000 ล้านบาท (ประมาณ 85% ของราคาขาย)

- จ่ายชำระเงินกู้ เดือนละ 37,934.80 บาท(รวมเงินต้นและดอกเบี้ย)

- ได้อัตราดอกเบี้ยเงินกู้ของธนาคาใหญ่แห่งหนึ่ง

- งวดที่ 1-6 ดอกเบี้ย 0%

- งวดที่ 7-36 ดอกเบี้ย MLR-1.75%

- งวดที่ 37 เป็นต้นไป ตลอดอายุสัญญา MLR-1%

- MLR = 7.125% (ณ วันที่ 21 มีนาคม 2557 ล่าสุด)

- ผู้ขายคอนโดมิเนียม ออกค่าธรรมเนียมให้ทั้งหมด

- ราคาประเมินห้องชุดจากกรมที่ดิน 4,349,100 บาท

- ค่าส่วนกลาง 30 บาทต่อตารางเมตร (ผู้เช่าเป็นผู้จ่าย)

- โอนกรรมสิทธิ์ วันที่ 1 พ.ย. 2556

- ค่าใช้จ่าย ณ วันโอนกรรมสิทธิ์

- ค่าจดจำนอง 1% 49,700 บาท

- ค่าประกันอัคคีภัย 11,557.07 บาท

- ค่าแคชเชียร์เช็ค 20 บาท

- ค่าอากรแสตมป์ 2,485 บาท

- ค่าธรรมเนียมการโอน 86,982 บาท (ผู้ขายเป็นผู้ออก)

- ประมาณการราคาขายทิ้งเท่ากับ 6,200,000 บาท เท่ากันทุกปี (ราคาตลาด ณ ปี 2556)

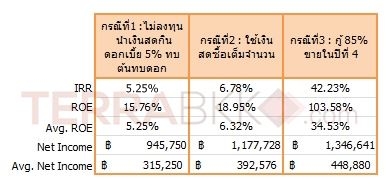

ต่อไปจะทำการเปรียบเทียบรูปแบบการลงทุน โดยจะแบ่งออก Base Case กับ Bad Case โดยรวมกันมีทั้งหมด 5 กรณี ดังนี้

Base Case :

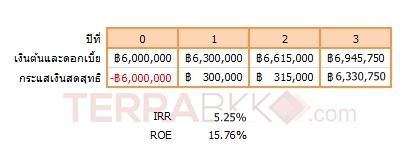

กรณี่ที่ 1 : ไม่ลงทุนเก็บเงินไว้กินดอกเบี้ยทบต้นทบดอก 5% ต่อปี

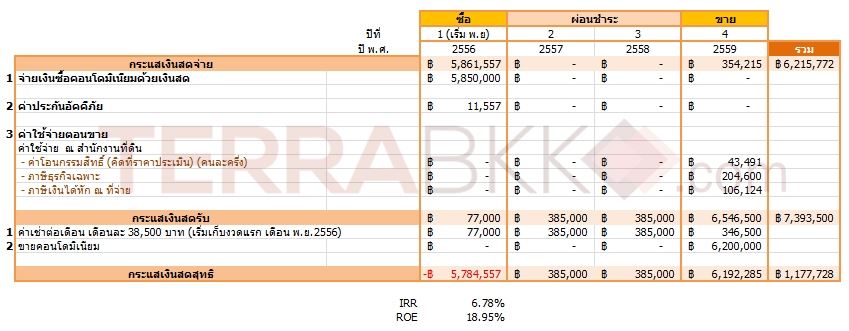

กรณีที่ 2 : นำเงินสดทั้งหมดไปซื้อคอนโดมิเนียมในย่านแจ้งวัฒนะ แล้วขายทิ้งเมื่อครอบครองครบ 3 ปี หรือขายทิ้งในปีที่ 4

กรณีที่ 3 : กู้ธนาคารสูงสุด คือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย ได้วงเงินกู้เท่ากับ 4,970,000 ล้านบาท ดังนั้นส่วนต่างที่ต้องออกเอง 880,000 บาท แล้วขายทิ้งเมื่อครอบครองครบ 3 ปี หรือขายทิ้งในปีที่ 4

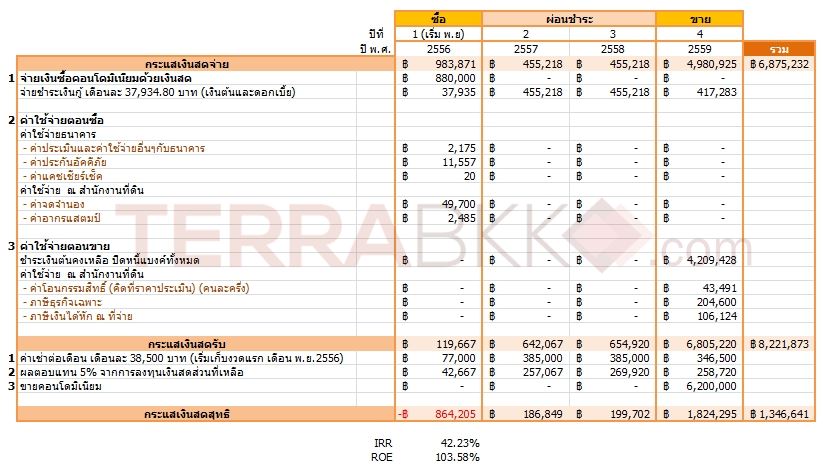

จะเห็นว่า ในกรณี Base case ที่วางแผนไว้ว่าจะลงทุนเพียง 3 ปี ผลตอบแทนสูงสุดคือ กรณีที่ ที่ 3 ซึ่งกู้ 85% แล้วขายในปีที่ 4 ให้ผลตอบแทน 42.23% ต่อปี เป็นกรณีที่ใช้เงินกู้ในการซื้อคอนโดมิเนียมภายใต้โปรโมชั่นดอกเบี้ยต่ำและขายเมื่อสิ้นสุดโปรโมชั่น ส่วนกรณีที่ให้ผลตอบแทนต่ำสุดจะเป็น กรณีที่ไม่ลงทุนเก็บเงินไว้กินดอกเบี้ยทบต้นทบดอก 5% ต่อปี ให้ผลตอบแทนเพียง 5.25% ต่อปี ถ้าหากมองในตัวของกระแสเงินสดรวมสุทธิ (Net Income) จะเห็นว่าในกรณีที่ 3 ยังคงให้กระแสเงินสดรวมสุทธิสูงที่สุด จากการลงทุนในระยะเวลา 3 ปี จากข้อดีของการนำเงินสดที่เหลือไปลงทุนให้ได้ผลตอบแทนแบบทบต้นทบดอก ทำให้กระแสเงินสดรวมสุทธิโตขึ้นอย่างรวดเร็ว

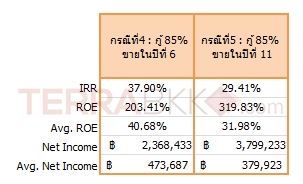

เพราะการลงทุนมีความเสี่ยงทาง TerraBKK Research จึงนำเสนอ Bad Case หากขายไม่ได้ในปีที่ 4 แล้วต้องถือต่อเพื่อขาย ในปี 6 และ ปีที่ 11 แล้วต้องขายในราคา 6.2 ล้าน เท่าเดิม ซึ่งท่านเศรษฐยังได้รับผลตอบแทนที่สูงอยู่ดี แสดงให้เห็นในตาราง ดังต่อไปนี้

Bad Case :

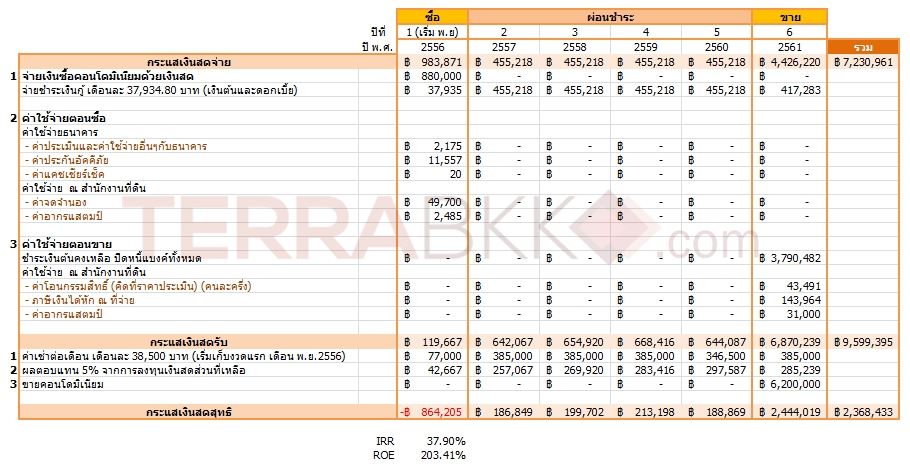

กรณีที่ 4 : กู้ธนาคารสูงสุด คือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย เท่ากับ 4,970,000 ล้านบาท ดังนั้นส่วนต่างที่ต้องออกเอง 880,000 บาท แล้วขายทิ้งเมื่อถือครองครบ 5 ปี หรือขายทิ้งในปีที่ 6

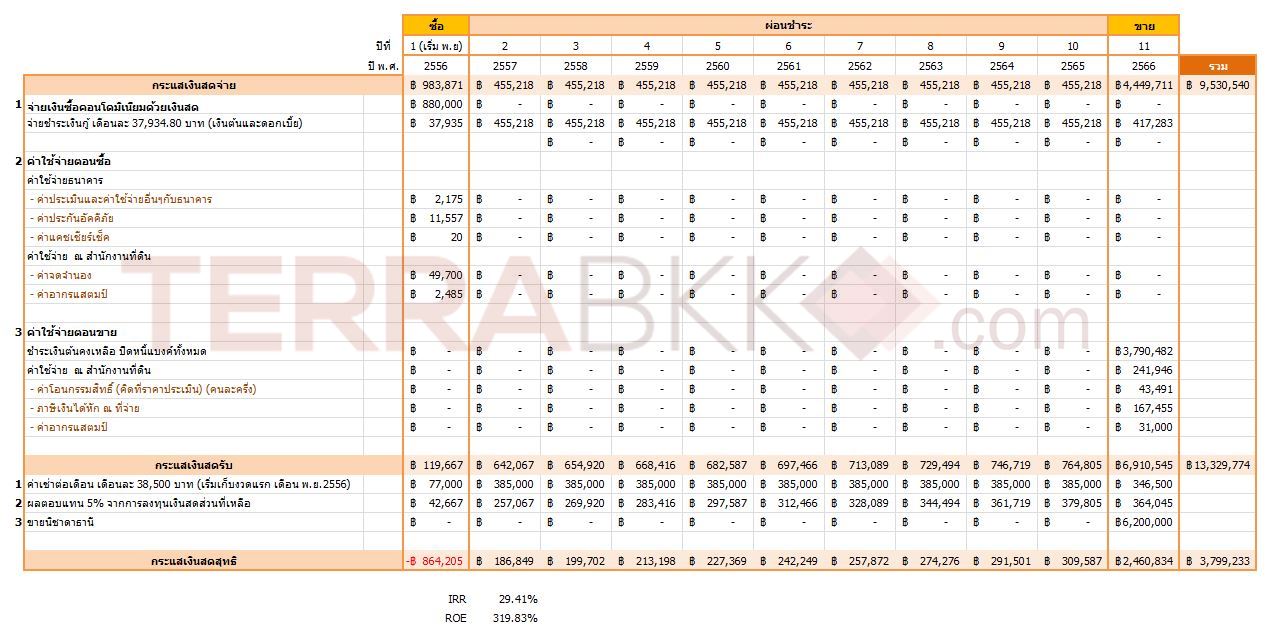

กรณีที่ 5 : กู้ธนาคารสูงสุดคือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย เท่ากับ 4,970,000 ล้านบาท ดังนั้นส่วนต่างที่ต้องออกเอง 880,000 บาท แล้วขายทิ้งเมื่อถือครองครบ 10 ปี หรือขายทิ้งในปีที่ 11

จากตารางจะเห็นว่า ในกรณี Bad Case หากต้องถือต่อไปอีก แล้วขายในปีในที่ 6 และปีที่ 11 จะผลตอบแทนก็ยังดีอยู่เมื่อเทียบกับการซื้อด้วยเงินสดทั้งหมด โดยกรณีที่ 4 ให้ผลตอบแทนที่สูงกว่ากรณีที่ 5 โดยมีค่า IRR เท่ากับ 37.90% และ 29.41% ตามลำดับ ส่วนกระแสเงินสดรวมสุทธิ ของกรณีที่ 4 และกรณีที่ 5 ก็ยังสูงขึ้นต่อเนื่องต่อเนื่องเช่นกัน ทำให้ในกรณี Bad Case ที่ขายไม่ได้ตามที่วางแผนเอาไว้ว่าจะต้องขายใน 3 ปี ก็ยังให้ผลตอบแทนที่สูงกว่าการนำเงินสดไปกินดอกเบี้ยหรือลงทุนซื้อคอนโดมิเนียมด้วยเงินสดทั้งหมด

ดังนั้นทาง TerraBKK Research ขอสรุปให้ท่านเศรษฐี ทราบว่า “ท่านควรใช้ประโยชน์จากอัตราดอกเบี้ยเงินกู้ที่ต่ำ เมื่อค้นพบอสังหาริมทรัพย์ที่ต่ำกว่ามูลค่าที่แท้จริงและการลงทุนครั้งนี้ได้ผลตอบแทนจากการปล่อยเช่ามากกว่าอัตราดอกเบี้ยเงินกู้”

ตารางกระแสเงินสดในแต่ละกรณี กรณี่ที่ 1 : ไม่ลงทุนเก็บเงินไว้กินดอกเบี้ยทบต้นทบดอก 5% ต่อปี

กรณีที่ 2 : นำเงินสดทั้งหมดไปซื้อคอนโดมิเนียมในย่านแจ้งวัฒนะ แล้วขายทิ้งเมื่อครบ 3 ปี

กรณีที่ 2 : นำเงินสดทั้งหมดไปซื้อคอนโดมิเนียมในย่านแจ้งวัฒนะ แล้วขายทิ้งเมื่อครบ 3 ปี

กรณีที่ 3 : กู้ธนาคารสูงสุด คือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย เท่ากับ 4,970,000 ล้านบาท แล้วขายทิ้งเมื่อครบ 3 ปี หรือขายทิ้งในปีที่ 4

กรณีที่ 3 : กู้ธนาคารสูงสุด คือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย เท่ากับ 4,970,000 ล้านบาท แล้วขายทิ้งเมื่อครบ 3 ปี หรือขายทิ้งในปีที่ 4

กรณีที่ 4 : กู้ธนาคารสูงสุด คือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย เท่ากับ 4,970,000 ล้านบาท แล้วขายทิ้งเมื่อถือครองครบ 5 ปี หรือขายทิ้งในปีที่ 6

กรณีที่ 4 : กู้ธนาคารสูงสุด คือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย เท่ากับ 4,970,000 ล้านบาท แล้วขายทิ้งเมื่อถือครองครบ 5 ปี หรือขายทิ้งในปีที่ 6

กรณีที่ 5 : กู้ธนาคารสูงสุดคือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย เท่ากับ 4,970,000 ล้านบาท แล้วขายทิ้งเมื่อถือครองครบ 10 ปี หรือขายทิ้งในปีที่ 11

กรณีที่ 5 : กู้ธนาคารสูงสุดคือ ธนาคารอนุมัติ 85% ของราคาซื้อขาย เท่ากับ 4,970,000 ล้านบาท แล้วขายทิ้งเมื่อถือครองครบ 10 ปี หรือขายทิ้งในปีที่ 11

บทความโดย : TerraBKK คลังความรู้

TerraBkk ค้นหาบ้านดี คุ้มค่า ราคาถูก

มาทำความรู้จัก Trigger Fund กันเถอะ จากกระแสที่กำลังมาแรงในช่วงนี้หลายคนอาจจะสงสัยว่ากองทุน Trigger Fund คืออะไร ต่างจากกองทุนเปิดธรรมดาอย่างไร วันนี้ TerraBKK Research จึงมาเพิ่มความรู้และทำความเข้าใจเกี่ยวกับกอง Trigger Fund กันเถอะ… Trigger Fund (ทริกเกอร์ฟันด์) เป็นกองทุนปิดที่มีการกำหนดเป้าหมายผลตอบแทนและระยะเวลาของกองทุน โดยจะคำนวณผลตอบแทนจากผลกำไรจากการซื้อขาย (Capital Gain)

มาทำความรู้จัก Trigger Fund กันเถอะ จากกระแสที่กำลังมาแรงในช่วงนี้หลายคนอาจจะสงสัยว่ากองทุน Trigger Fund คืออะไร ต่างจากกองทุนเปิดธรรมดาอย่างไร วันนี้ TerraBKK Research จึงมาเพิ่มความรู้และทำความเข้าใจเกี่ยวกับกอง Trigger Fund กันเถอะ… Trigger Fund (ทริกเกอร์ฟันด์) เป็นกองทุนปิดที่มีการกำหนดเป้าหมายผลตอบแทนและระยะเวลาของกองทุน โดยจะคำนวณผลตอบแทนจากผลกำไรจากการซื้อขาย (Capital Gain)

ชื่อบทความ กองทุนรวมอสังหาริมทรัพย์เป็นรูปแบบการลงทุนในอสังหาริมทรัพย์อีกรูปแบบหนึ่งที่น่าสนใจ เนื่องจากไม่จำเป็นต้องใส่เงินลงทุนก้อนใหญ่ลงไปในอสังหาเพียงชิ้นเดียวแต่สามารถเลือกลงทุนเป็นหน่วยย่อยๆและลงทุนได้ทั้งใน อาคารสำนักงาน โรงแรม สนามบิน ศูนย์การค้า นิคมอุตสาหกรรม เป็นต้น โดยการการลงทุนพัฒนาอสังหาฯเหล่านี้ต้องใช้เงินลงทุนจำนวนมากบุคคลทั่วไป

ชื่อบทความ กองทุนรวมอสังหาริมทรัพย์เป็นรูปแบบการลงทุนในอสังหาริมทรัพย์อีกรูปแบบหนึ่งที่น่าสนใจ เนื่องจากไม่จำเป็นต้องใส่เงินลงทุนก้อนใหญ่ลงไปในอสังหาเพียงชิ้นเดียวแต่สามารถเลือกลงทุนเป็นหน่วยย่อยๆและลงทุนได้ทั้งใน อาคารสำนักงาน โรงแรม สนามบิน ศูนย์การค้า นิคมอุตสาหกรรม เป็นต้น โดยการการลงทุนพัฒนาอสังหาฯเหล่านี้ต้องใช้เงินลงทุนจำนวนมากบุคคลทั่วไป