ส่องผลประกอบการอสังหาฯ ไตรมาส 1/2564

ผ่านไปแล้วไตรมาสแรกของปี 2564 ที่ตลาดอสังหาริมทรัพย์ต้องเผชิญกับโควิด 19 ระลอก 3 ซึ่งหลายเจ้าต่างใช้กลยุทธ์การขายต่างๆเพื่อฝ่าฟันกับวิกฤติ COVID-19 นี้ ซึ่งผลประกอบการในไตรมาสนี้หลายเจ้ายังคงทรงๆ บางเจ้าก็มีผลประกอบการที่โดดเด่นสวนทางตลาด

TerraBKK จึงขอสรุปผลประกอบการของบริษัทอสังหาฯ ที่อยู่ในตลาดหลักทรัพย์ ไตรมาส 1/2564 และเปรียบเทียบกับไตรมาสเดียวกันของปีก่อนๆ ของแต่ละบริษัท ดังนี้

รายได้สุทธิและกำไรสุทธิ

จากการเปลี่ยนแปลงของผลประกอบการทั้งรายได้และกำไรสุทธิ จะเห็นได้ว่าเจ้าตลาดได้เปลี่ยนไปแล้วจากเดิมที่เป็น Land & Houses กับ Pruksa ปัจจุบันกลายเป็น Land & Houses กับ AP ซึ่งตั้งแต่ปี 2563 ที่เกิดวิกฤตโควิด AP ได้ปรับกลยุทธ์เน้นตลาดแนวราบมากขึ้นซึ่งสอดคล้องกับ Real demand ที่ต้องการที่อยู่อาศัยประเภทบ้านเดี่ยว ทาวน์โฮมมากขึ้น

ในไตรมาสที่ 1 ปี 2564 ภาพรวมตลาดอสังหาฯมีรายได้เพิ่มขึ้นเฉลี่ย 26% ส่วนกำไรสุทธิเฉลี่ยลดลงถึง 70 % เมื่อเทียบกับไตรมาส 1 ปี 2563 โดยแต่ละบริษัทมีผลประกอบการดังนี้

- Land & Houses กำไรสุทธิ (Net Profit) ที่ 1,742 ล้านบาท ยังคงยืนหนึ่งในตลาดเติบโตเพิ่มขึ้นจาก Q1/63 เกือบ 30% โดดเด่นสวนทางตลาดจากยอดโอนที่เติบโตขึ้นถึง 41% เมื่อเปรียบเทียบกับ Q1/63 ซึ่งส่วนใหญ่มาจากโครงการแนวราบที่ยังคงเป็นที่ต้องการของกลุ่ม Real Demand

- AP Thailand ในไตรมาสแรกของ 2564 มีรายได้รวมสูงสุดในตลาดอยู่ที่ 9,226 ล้านบาท เติบโตขึ้นอย่างก้าวกระโดดจาก Q1/63 ถึง 70% และเติบโตขึ้น 18% เมื่อเทียบกับ Q1/62 ก่อนเกิดวิกฤตโควิด 19 ด้านกำไรสุทธิอยู่ที่ 1,403 ล้านบาท เติบโตขึ้นอย่างโดดเด่นเช่นกัน เติบโตถึง 127% หลักๆ มาจากยอดโอนของโครงการแนวราบที่เป็น New High ของบริษัทที่ 8,040 ล้านบาท และก็มีคอนโดโครงการเดิมที่อยู่ในช่วงโอนอย่าง Aspire Asoke-Ratchada

- Origin Property รายได้เติบโตเพิ่มขึ้นจาก Q1/63 ถึง 61% ส่งผลให้กำไรเพิ่มสูงขึ้นถึง 868 ล้านบาท กำไรเติบโตขึ้น 38% ซึ่งสูงสุดในช่วงสถานการณ์โควิดสำหรับ บริษัท Origin การเติบโตของผลประกอบการในไตรมาสนี้เป็นผลมาจาก Backlog สะสมที่เกิดเป็นยอดโอนจากโครงการคอนโดอย่าง Knightsbridge Space รัชโยธิน, Knightsbridge Space พระราม 9, Knightsbridge Kaset Society และThe Origin สุขุมวิท 105

- Sansiri กำไรสุทธิเติบโตขึ้นถึง 521% จาก 62 ล้านบาทของไตรมาส 1/63 เป็น 384 ล้านบาทในไตรมาสปัจจุบัน หลักๆ มาจากรายได้ที่มากขึ้นจากการโอนของโครงการแนวราบและการควบคุมค่าใช้จ่ายอย่างมีประสิทธิภาพ

- Pruksa ทั้งรายได้และกำไรสุทธิปรับตัวลดลงจาก Q1/63 และ Q1/62 เป็นผลมาจากยอดโอนคอนโดฯ ที่ลดลง และกำไรที่ลดลงจากการลดราคาเพื่อระบายสต็อก แต่ทั้งนี้ยอด Presale ของไตรมาสนี้เพิ่มขึ้น 14% จาก Q1/63 ถือเป็นสัญญาณที่ดีอาจส่งผลให้ผลประกอบการฟื้นตัวดีขึ้น

- Supalai ผลประกอบการเมื่อเปรียบเทียบกับไตรมาสแรกของปีก่อนยังคงทรงตัว แม้จะมีโครงการ Supalai Oriental สุขุมวิท 39 ที่โอนต่อเนื่องมาจากปลายปี 63 แต่ในไตรมาส 1/64 นั้น ไม่มีโครงการคอนโดที่โอนได้ และยังแบกรับค่าใช้จ่ายในการขายที่เพิ่มขึ้น สำหรับยอด Presale ในไตรมาส 1/64 ค่อนข้างโดดเด่นอยู่ที่ 7,229 ล้านบาท ปรับตัวเพิ่มขึ้นถึง 27% เมื่อเทียบกับไตรมาสเดียวกันของปี 2563 ซึ่งมาจากยอดขายแนวราบเป็นส่วนใหญ่

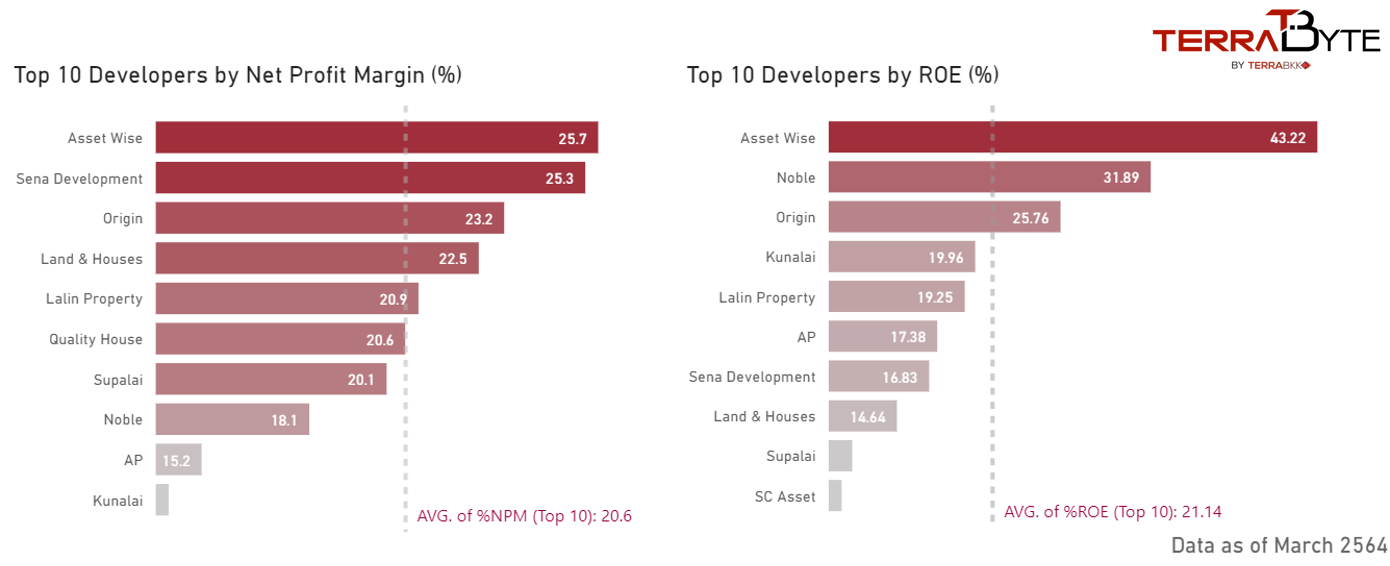

TOP 10 บริษัทที่มี NPM และ ROE สูงที่สุด

หากมองไปที่ Net Profit Margin หรือ อัตราส่วนกำไรสุทธิที่แสดงให้เห็นถึงความสามารถในการทำกำไรของแต่ละบริษัท Asset Wise บริษัทที่เพิ่งเข้าตลาดหลักทรัพย์เมื่อเม.ย ที่ผ่านมา มี NPM เท่ากับ 25.7% เติบโตขึ้นเกือบ 120% จากไตรมาสเดียวกันของปีก่อนซึ่งแสดงให้เห็นถึงความสามารถในการทำกำไรที่ดี มีการรับรู้รายได้จาก Backlog สะสมอย่างต่อเนื่อง อีกทั้งยังควบคุมค่าใช้จ่ายในการขายและค่าใช้จ่ายในการบริหารได้ดี รองลงมาคือ Sena มี NPM เท่ากับ 25.3%, Origin NPM เท่ากับ 23.2%, Land & Houses NPM เท่ากับ 22.5% ซึ่งบริษัทเหล่านี้มี NPM สูงกว่าค่าเฉลี่ยในตลาดบ่งบอกถึงความสามารถในการทำกำไรที่ดี

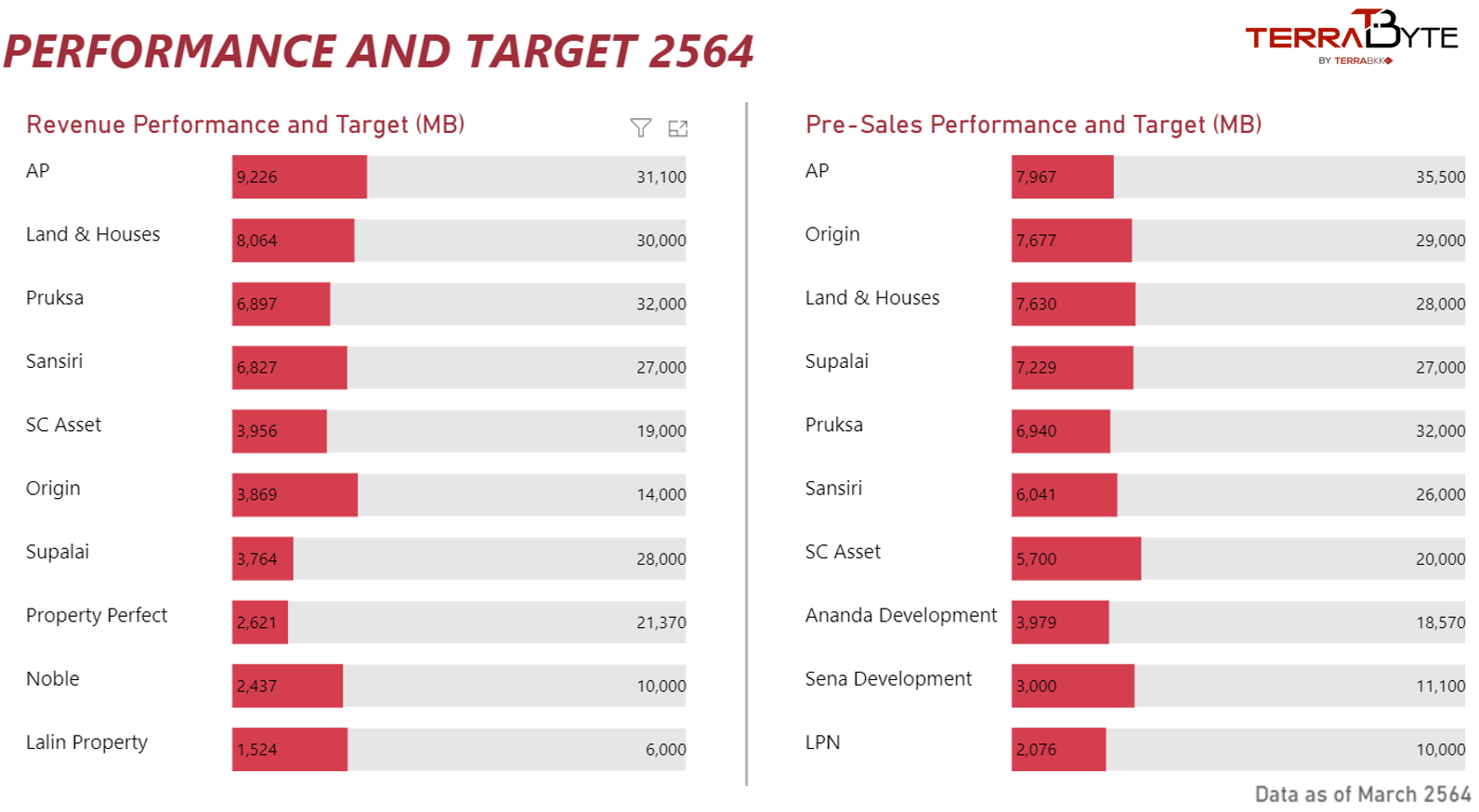

เพิ่งผ่านไปหนึ่งไตรมาสเมื่อเปรียบเทียบความสามารถในการสร้างรายได้จากเป้าหมายที่ตั้งไว้ เพื่อดูว่าในแต่ละบริษัททำรายได้ไปแล้วเท่าไหร่และจะต้องสร้างอีกเท่าใดเพื่อให้ถึงเป้าหมายที่ตั้งไว้ในปี 2564 นี้ พบว่าบริษัทที่ทำรายได้จากเป้าหมายมากที่สุดได้แก่ AP ทำไปได้ 30% จากเป้าหมาย รองลงมาก็คือ Origin 28%, Land & Houses 27%, Sansiri 25%, Lalin 25%, Noble 24%, Pruksa 22%, SC Asset 21%, Supalai 13%, และ Property Perfect 12% โดยบริษัทที่สามารถทำรายได้ในสัดส่วนที่สูงได้ ทำให้ในไตรมาสที่เหลือไม่เหนื่อยมากในการสร้างรายได้เพื่อให้ถึงเป้าหมายที่วางไว้ ในไตรมาสแรกของปีนี้บริษัทที่สร้างยอดขายได้มากที่สุด 5 อันดับแรกคือ AP, Origin, Land & Houses, Supalai และ พฤกษา ซึ่งส่วนใหญ่มาจากยอดขายของโครงการแนวราบที่เป็นที่ต้องการของกลุ่ม Real demand

แม้สถานการณ์ของโควิดยังไม่คลี่คลาย แต่จากผลประกอบการของบริษัทอสังหาฯ ในไตรมาสแรกนี้ Developer หลายเจ้าสามารถปรับตัวและรับมือกับสภาวะตลาดในวิกฤตได้ดี หลายบริษัทเริ่มงัดกลยุทธ์แปลกใหม่ที่ไม่เคยมีในวงการอสังหาฯ เช่น การซื้อคอนโดฯ ด้วยคริปโต ทั้งนี้ทั้งนั้นก็คงต้องติดตามผลประกอบการในไตรมาสอื่นๆ ต่อไป จับตาดูว่า Developer แต่ละเจ้าจะมีกลยุทธ์ในการดำเนินงานอย่างไร เพื่อฝ่าฟันไปกับวิกฤตให้กลับมาสดใสเช่นเดิม

Download report here >>> Click