EIC ประเมินส่งออก ก.ค. ยังขยายตัวสูงเทียบกับปีก่อนจากฐานต่ำ แต่มีสัญญาณแรงส่งที่ชะลอลงจากเดือนก่อนหน้า

EIC ประเมินส่งออก ก.ค. ยังขยายตัวสูงเทียบกับปีก่อนจากฐานต่ำ แต่มีสัญญาณแรงส่งที่ชะลอลงจากเดือนก่อนหน้า จากผลของการระบาด COVID-19 ที่กระทบต่อทั้งอุปสงค์ของประเทศคู่ค้า และอุปทานจากการปิดโรงงานบางส่วน ซึ่งจะเป็นความเสี่ยงสำคัญต่อการส่งออกในระยะถัดไป

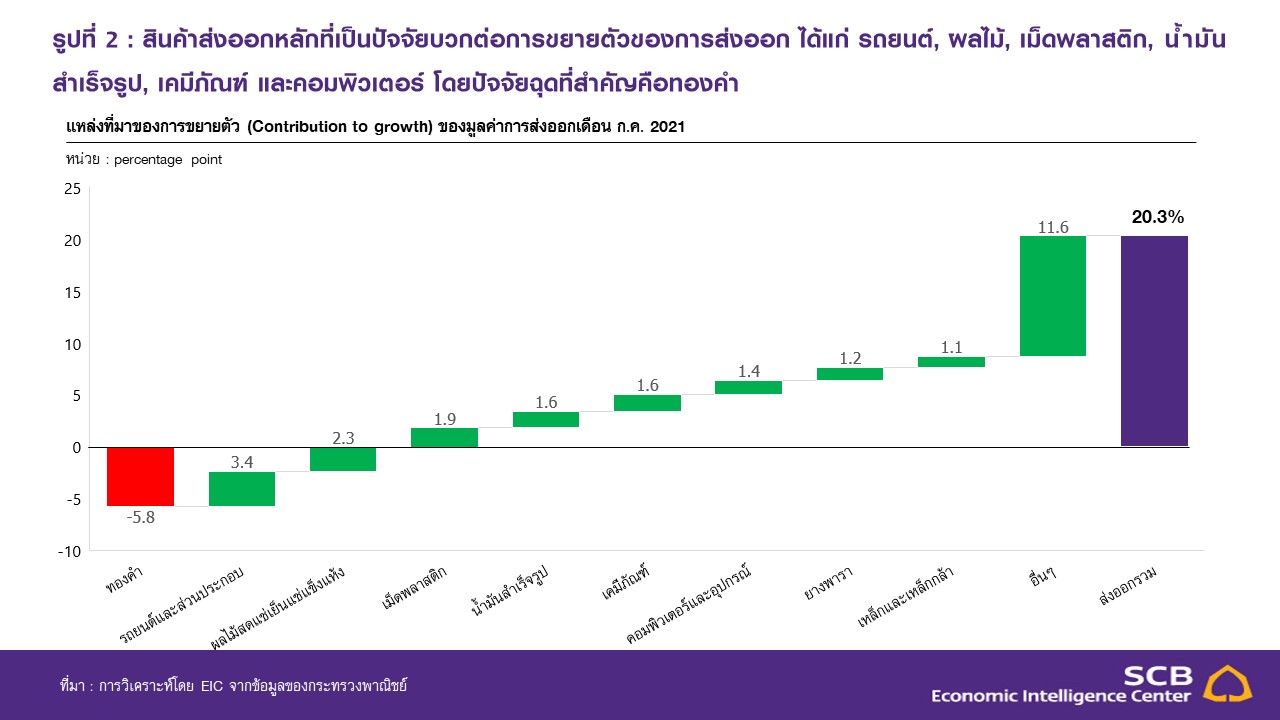

- ส่งออก ก.ค. ยังขยายตัวสูงเทียบกับปีก่อนจากฐมูลค่าการส่งออกเดือน ก.ค. ยังขยายตัวในระดับสูงเมื่อเทียบกับปีก่อนที่ 20.3%YOY เนื่องจากปัจจัยฐานต่ำ โดยขยายตัวในเกือบทุกหมวดสินค้าและตลาด แต่เริ่มมีสัญญาณแรงส่งที่ชะลอลง จากผลของการระบาด COVID-19 ทั่วโลก สะท้อนจากการส่งออกที่หดตัวเมื่อเทียบกับเดือนก่อนหน้าแบบปรับฤดูกาลที่ -1.1%MoM_sa ซึ่งเป็นการหดตัว (แบบ %MoM_sa) ในหลายตลาดสำคัญ โดยเฉพาะตลาดที่ได้รับผลกระทบ COVID-19 ค่อนข้างมากอย่างตลาดอาเซียน (อาเซียน 5 และ CLMV) รวมไปถึงสหรัฐฯ และยุโรป

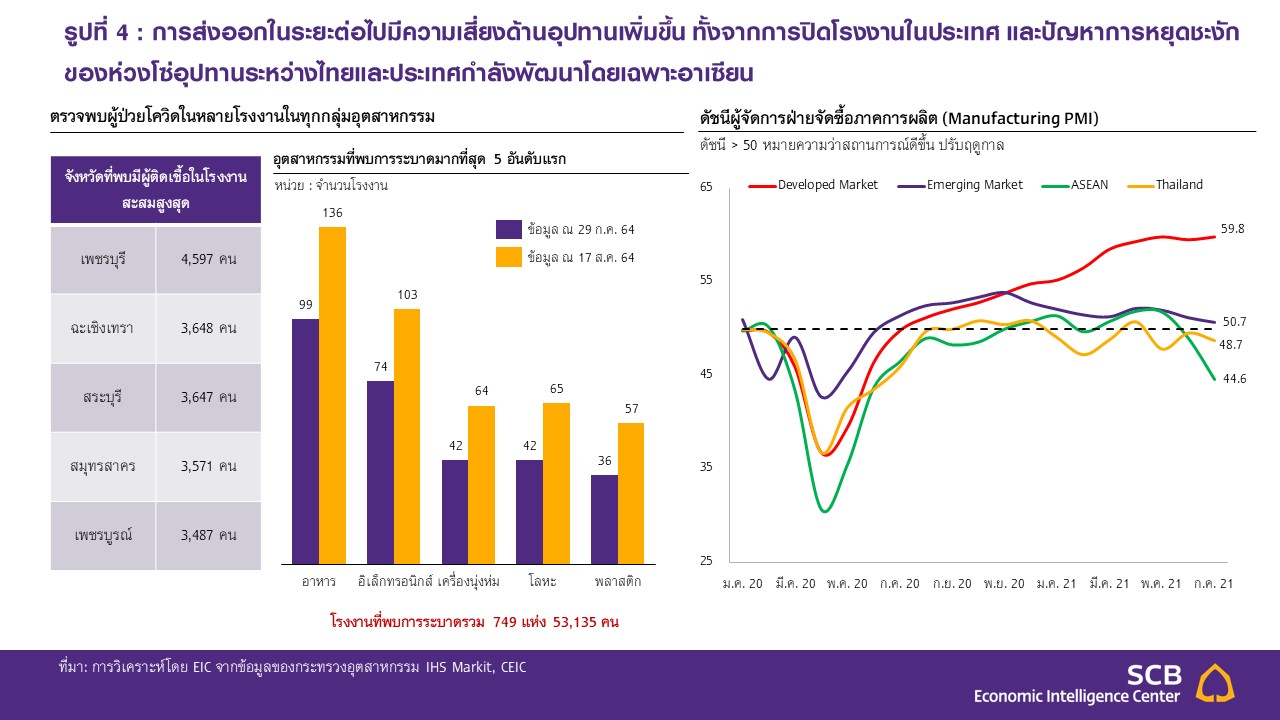

- สำหรับการส่งออกในช่วงที่เหลือของปี ต้องติดตามความเสี่ยงด้านอุปทานที่เริ่มส่งสัญญาณผลกระทบเช่นเดียวกัน สะท้อนจากจำนวนโรงงานในประเทศที่ต้องปิดตัวชั่วคราวเพิ่มขึ้นในช่วงที่ผ่านมา รวมถึงความเสี่ยงจากปัญหาการหยุดชะงักของห่วงโซ่อุปทาน (Supply chain disruption) ที่อาจเกิดขึ้นได้ โดยเฉพาะห่วงโซ่การผลิตระหว่างไทยและประเทศกำลังพัฒนา โดยเฉพาะอาเซียน สะท้อนจากดัชนี Manufacturing PMI ของประเทศกลุ่มดังกล่าวที่ปรับลดลงชัดเจนในช่วงหลัง

- ทั้งนี้การชะลอตัวของภาคส่งออกที่เกิดขึ้น ยังคงสอดคล้องกับประมาณการส่งออกของ EIC ที่เคยมองไว้ว่าการส่งออกในช่วงครึ่งหลังของปีจะชะลอความร้อนแรงจากช่วงครึ่งปีแรก จากปัจจัยฐานที่จะเริ่มปรับสูงขึ้นในช่วงปลายปีก่อน รวมถึงปัญหาผลกระทบการระบาดรอบล่าสุดทั่วโลกที่ยังเป็นปัจจัยกดดันภาคส่งออกในช่วงที่เหลือของปี จึงยังคงคาดการณ์ส่งออกปี 2021 ที่ 15.0%

Key points

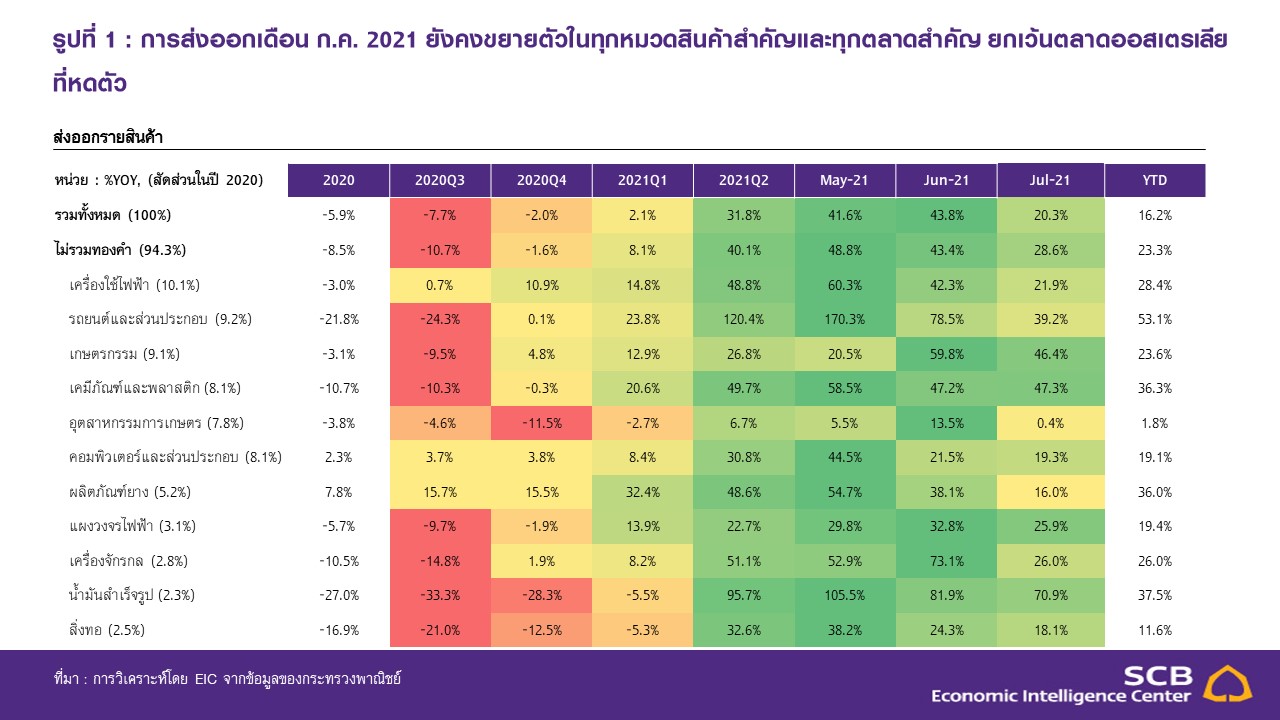

มูลค่าการส่งออกเดือนกรกฎาคม 2021 ขยายตัว 20.3%YOY ขยายตัวชะลอลงจากเดือนก่อนที่ 43.8%YOY โดยหากหักทองคำการส่งออกจะขยายตัวถึง 28.6%YOY ทำให้ในช่วง 7 เดือนแรกของปี 2021 มูลค่าการส่งออกขยายตัวที่ 16.2%YOY และหากไม่รวมทองคำการส่งออกจะเติบโตถึง 23.3%YOY

ด้านการส่งออกรายสินค้าพบว่าการส่งออกสินค้ายังขยายตัวต่อเนื่องในทุกกลุ่มสินค้าสำคัญ ได้แก่

- การส่งออกรถยนต์และส่วนประกอบขยายตัวถึง 39.2%YOY ขยายตัวต่อเนื่อง 8 เดือนติดต่อกัน โดยตลาดหลักที่ขยายตัวสูง เช่น เวียดนาม (105.4%YOY), ออสเตรเลีย (68.2%YOY), สหรัฐฯ (88.9%YOY) และมาเลเซีย (121.9%YOY) เป็นต้น

- ผลไม้สด แช่เย็น แช่แข็งและแห้งขยายตัวมากถึง 122.8%YOY โดยมีตลาดหลักที่ขยายตัวสูง คือ จีน (79.81%YOY), สหรัฐฯ (19.7%YOY) และมาเลเซีย (133.1%YOY), แต่มีตลาดหลักที่หดตัวสูง ได้แก่ ฮ่องกง (-19.6%YOY) และเวียดนาม (-51.85%YOY)

- น้ำมันสำเร็จรูปขยายตัวถึง 70.9%YOY ตามความต้องการใช้พลังงานและราคาน้ำมันที่อยู่ในระดับสูงต่อเนื่อง โดยมีตลาดหลักที่ขยายตัว ได้แก่ กัมพูชา (59.4%YOY), มาเลเซีย (40.5%YOY) และฟิลิปปินส์ (339.3%YOY)

- การส่งออกเคมีภัณฑ์ขยายตัวที่ 54%YOY โดยมีตลาดหลักที่ขยายตัวสูงคือ จีน (38.9%YOY), เวียดนาม (57.7%YOY) และญี่ปุ่น (55.2%YOY) ขณะที่การส่งออกเม็ดพลาสติกขยายตัวดีเช่นเดียวกันที่ 57.8%YOY โดยเฉพาะในตลาดอินเดีย (78.7%YOY), อินโดนีเซีย (71%YOY) และเวียดนาม (53.5%YOY)

- เครื่องคอมพิวเตอร์และอุปกรณ์ขยายตัวเพิ่มขึ้น 20.7%YOY จากความต้องการใช้สินค้าอิเล็กทรอนิกส์ที่บ้านในสถานการณ์ของโควิด โดยขยายตัวต่อเนื่องเป็นเดือนที่ 8 โดยเฉพาะฮาร์ด ดิสก์ ไดรฟ์ (HDD) ที่ขยายตัวสูงถึง 31.1%YOY

- ยางพาราขยายตัวสูงถึง 121.2%YOY โดยตลาดหลักที่ขยายตัวสูง เช่น จีน (49.8%YOY), มาเลเซีย (41%YOY) และสหรัฐฯ (78.5%YOY) เป็นต้น

- เหล็ก เหล็กกล้าและผลิตภัณฑ์ขยายตัวสูงถึง 59.4%YOY โดยตลาดหลักที่ขยายตัวสูง เช่น จีน (49.8%YOY), มาเลเซีย (41%YOY), สหรัฐฯ (78.50%YOY) และอินเดีย (158.7%YOY) เป็นต้น

ด้านการส่งออกรายตลาด พบว่าการส่งออกขยายตัวเกือบทุกตลาดสำคัญ โดยเฉพาะอินเดียและจีน ยกเว้นเพียงออสเตรเลียที่หดตัว

- การส่งออกไปอินเดียยังคงขยายตัวในระดับสูงที่ 75.3%YOY ซึ่งเป็นการขยายตัว 6 เดือนต่อเนื่อง โดยมีสินค้าหลักที่ขยายตัวคือ รถยนต์และส่วนประกอบ (360.5%YOY), เม็ดพลาสติก (83.8%YOY), เคมีภัณฑ์ (69.1%YOY), และเหล็ก เหล็กกล้าและผลิตภัณฑ์ (94.8%YOY)

- การส่งออกไปจีนขยายตัวที่ 41%YOY ซึ่งเป็นการขยายตัว 8 เดือนติดต่อกัน โดยสินค้าหลักที่ขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็งและแห้ง (173.9%YOY), ยางพารา (129%YOY), ผลิตภัณฑ์มันสำปะหลัง (75.57%YOY) และเคมีภัณฑ์ (53.3%YOY)

- การส่งออกไปตลาดอาเซียน 5 ขยายตัวที่ 26.9%YOY โดยสินค้าส่งออกหลักที่ขยายตัว ได้แก่ รถยนต์และส่วนประกอบ (141.7%YOY), น้ำมันสำเร็จรูป (69.1%YOY), เครื่องคอมพิวเตอร์ (81%YOY) และเหล็ก เหล็กกล้าและผลิตภัณฑ์ (192.8%YOY)

- การส่งออกไปญี่ปุ่นขยายตัวที่ 23.3%YOY โดยสินค้าส่งออกหลักที่ขยายตัว ได้แก่ รถยนต์และส่วนประกอบ (14.2%YOY), ทองแดงและของทำด้วยทองแดง (124.1%YOY), เม็ดพลาสติก (69.2%YOY) และเคมีภัณฑ์ (40.6%YOY)

- การส่งออกไปออสเตรเลียพลิกกลับมาหดตัวที่ -12.3%YOY โดยสินค้าส่งออกหลักที่หดตัว ได้แก่ เครื่องปรับอากาศและส่วนประกอบ (-6.4%YOY), เครื่องสำอาง สบู่ และผลิตภัณฑ์รักษาผิว (-21.9%YOY)

- อาหารทะเลกระป๋องและแปรรูป (-40.1%YOY) อย่างไรก็ตาม ยังคงมีปัจจัยหนุนจากการส่งออกรถยนต์และส่วนประกอบ (21.3%YOY), ผลิตภัณฑ์ยาง (24.2%YOY) และเม็ดพลาสติก (38.7%YOY)

รูปที่ 1 : การส่งออกเดือน ก.ค. 2021 ยังคงขยายตัวในทุกหมวดสินค้าสำคัญและทุกตลาดสำคัญ ยกเว้นตลาดออสเตรเลียที่หดตัว

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของกระทรวงพาณิชย์

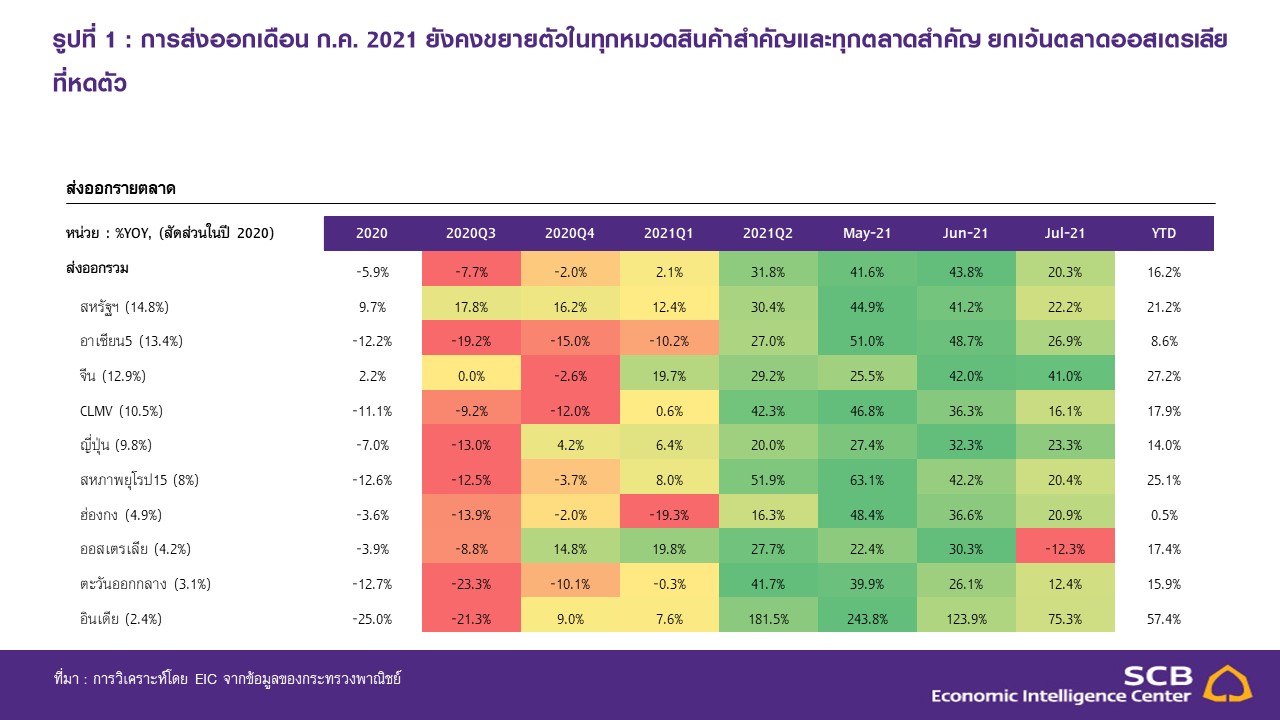

รูปที่ 2 : สินค้าส่งออกหลักที่เป็นปัจจัยบวกต่อการขยายตัวของการส่งออก ได้แก่ รถยนต์, ผลไม้, เม็ดพลาสติก, น้ำมันสำเร็จรูป, เคมีภัณฑ์ และคอมพิวเตอร์ โดยปัจจัยฉุดที่สำคัญคือทองคำ

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของกระทรวงพาณิชย์

ด้านมูลค่านำเข้าในเดือนกรกฎาคม 2021 ขยายตัว 45.9%YOY ชะลอตัวลงจากเดือนก่อนหน้าที่ 53.8%YOY เล็กน้อย โดยเป็นการขยายตัวต่อเนื่องเป็นเดือนที่ 6 สอดคล้องกับการส่งออกที่ขยายตัว โดยเป็นการขยายตัวในทุกหมวดนำเข้าสำคัญ ได้แก่ สินค้าเชื้อเพลิง (74.4%YOY) ที่ขยายตัวจากทั้งฐานต่ำและราคาที่ปรับเพิ่มขึ้นสูงเมื่อเทียบกับปีก่อน, สินค้าทุน (35.4%YOY), สินค้าอุปโภคบริโภค (17%YOY) และยานพาหนะและอุปกรณ์การขนส่ง (75.4%YOY) ขณะที่การนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูปขยายตัวเช่นกันที่ 51.5%YOY แต่หากหักทองคำจะเหลือขยายตัวที่ 50.1%YOY ทั้งนี้ในช่วง 7 เดือนแรกของปี 2021 การนำเข้าขยายตัวที่ 28.7%YOY ทำให้ดุลการค้าในช่วง 7 เดือนแรกเกินดุลที่ 2,622.6 ล้านดอลลาร์สหรัฐ

* Implication

การส่งออกเดือนกรกฎาคมเริ่มมีสัญญาณชะลอลง จากผลของการระบาด COVID-19 ทั่วโลก โดยแม้การเติบโตแบบ %YOY จะขยายตัวสูงจากปัจจัยฐานต่ำ แต่หากเทียบกับเดือนก่อนหน้าแบบหักผลทางฤดูกาล พบว่าจะหดตัวที่ -1.1%MoM_sa ซึ่งเป็นการหดตัวในหลายตลาดสำคัญ โดยเฉพาะตลาดที่โดนผลกระทบ COVID-19 ค่อนข้างมากอย่างตลาดอาเซียน (อาเซียน 5 และ CLMV) รวมไปถึงสหรัฐฯ และยุโรป สะท้อนว่าภาวะการส่งออกของไทยเริ่มได้รับผลกระทบด้านอุปสงค์จากการระบาดรอบล่าสุดแล้ว

รูปที่ 3 : การส่งออก ก.ค. ชะลอตัว สะท้อนจากการหดตัวเมื่อเทียบกับเดือนก่อนหน้าแบบปรับฤดูกาล โดยเป็นการหดตัวในหลายตลาดส่งออกสำคัญ โดยเฉพาะตลาดที่โดนผลกระทบ COVID-19 มาก

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของกระทรวงพาณิชย์ และ CEIC

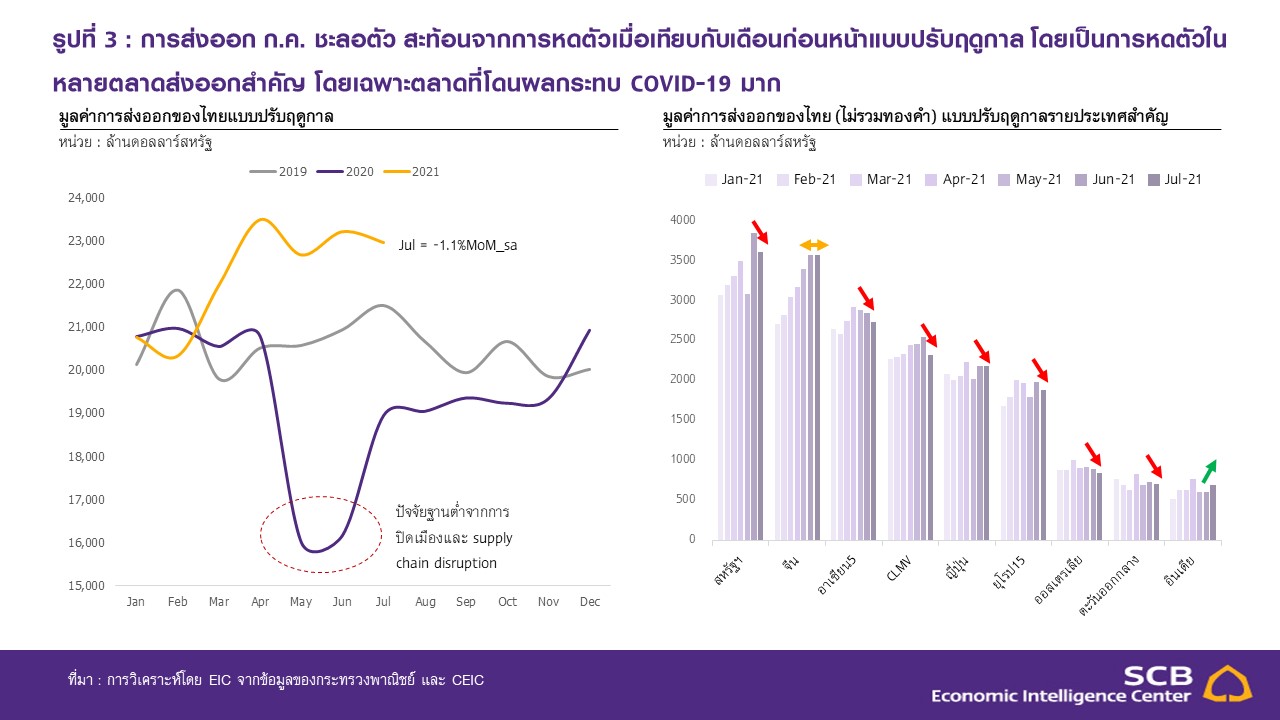

นอกจากนี้ การส่งออกในระยะต่อไปยังต้องติดตามความเสี่ยงด้านอุปทานที่เริ่มส่งสัญญาณผลกระทบเช่นเดียวกัน สะท้อนจากจำนวนโรงงานที่ต้องปิดตัวชั่วคราวเพื่อแก้ปัญหาจากการติดเชื้อในโรงงานที่ปรับเพิ่มมากขึ้น โดยหากการระบาดในประเทศยังคงรุนแรงและทำให้โรงงานต้องปิดตัวมากหรือนานขึ้น ก็จะเป็นความเสี่ยงสำคัญต่อการผลิตเพื่อส่งออกในระยะต่อไป นอกจากนี้ ยังรวมถึงปัญหาการหยุดชะงักของห่วงโซ่อุปทาน (Supply chain disruption) ที่อาจเกิดขึ้นได้ โดยเฉพาะห่วงโซ่อุปทานระหว่างไทยและประเทศกำลังพัฒนา โดยเฉพาะอาเซียน สะท้อนจากดัชนี Manufacturing PMI ของประเทศกลุ่มดังกล่าวที่ปรับลดลงชัดเจนในช่วงหลัง

รูปที่ 4 : การส่งออกในระยะต่อไปมีความเสี่ยงด้านอุปทานเพิ่มขึ้น ทั้งจากการปิดโรงงานในประเทศ และปัญหาการหยุดชะงักของห่วงโซ่อุปทานระหว่างไทยและประเทศกำลังพัฒนาโดยเฉพาะอาเซียน

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของสำนักข่าวต่าง ๆ, IHS Markit และ CEIC

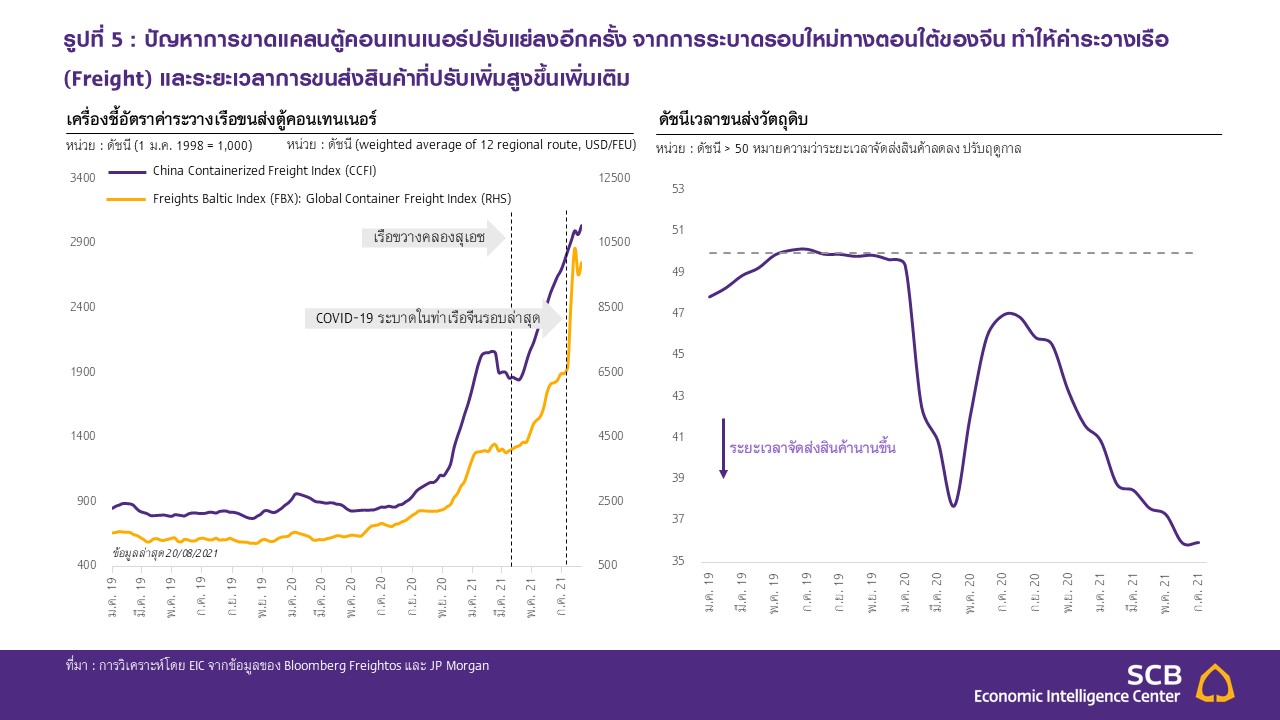

ในส่วนของปัญหาการขาดแคลนตู้คอนเทนเนอร์และเซมิคอนดักเตอร์ (ชิป) ก็ยังเป็นปัจจัยกดดันต่อเนื่อง โดยล่าสุดทางการจีนต้องสั่งปิดท่าเรือหนิงโป-โจวซานในเซี่ยงไฮ้บางส่วนชั่วคราว เมื่อวันที่ 11 สิงหาคม 2021 หลังจากที่พบพนักงานติดเชื้อโควิดสายพันธุ์เดลต้าจำนวน 1 ราย โดยการปิดท่าเรือหนิงโป-โจวซาน ซึ่งเป็นท่าเรือที่มีปริมาณการขนส่งสินค้ามากที่สุดเป็นอันดับ 3 ของโลกนั้น ส่งผลให้ปัญหาการขาดแคลนตู้คอนเทนเนอร์ได้ปรับตัวแย่ลง และทำให้ราคาระวางเรือ (Freight) และระยะเวลาการขนส่งสินค้าปรับสูงขึ้นเพิ่มเติม นอกจากนี้ ปัญหาการขาดแคลนชิปได้ส่งผลกระทบต่อหลายอุตสาหกรรม อย่างเช่นในอุตสาหกรรมยานยนต์ที่ล่าสุดทางโตโยต้าได้ประกาศว่าจะลดการผลิตลง 40% ในช่วงเดือนกันยายนทั่วโลก เนื่องจากประสบปัญหาขาดแคลนชิป ซึ่งอาจกระทบต่อยอดส่งออกยานยนต์ของไทยในช่วงไตรมาส 4 ได้

รูปที่ 5 : ปัญหาการขาดแคลนตู้คอนเทนเนอร์ปรับแย่ลงอีกครั้ง จากการระบาดรอบใหม่ทางตอนใต้ของจีน ทำให้ค่าระวางเรือ (Freight) และระยะเวลาการขนส่งสินค้าที่ปรับเพิ่มสูงขึ้นเพิ่มเติม

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของ Bloomberg Freightos และ JP Morgan

โดยสรุป การชะลอตัวของภาคส่งออกที่เกิดขึ้น ยังสอดคล้องกับประมาณการส่งออกของ EIC ที่เคยมองไว้ว่าการส่งออกในช่วงครึ่งหลังของปีจะชะลอความร้อนแรงลงจากช่วงครึ่งปีแรก จากปัจจัยฐานที่จะเริ่มปรับสูงขึ้นในช่วงปลายปีก่อน รวมถึงปัญหาผลกระทบการระบาดรอบล่าสุดทั่วโลกที่ยังเป็นปัจจัยกดดันภาคส่งออกในช่วงที่เหลือของปี จึงยังคงคาดการณ์ส่งออกปี 2021 ที่ 15.0% โดยต้องจับตาความเสี่ยงที่เพิ่มขึ้นจากผลกระทบของการระบาด COVID-19 รอบล่าสุด ที่กระทบทั้งด้านอุปสงค์ (ภาวะเศรษฐกิจคู่ค้าหลัก) และด้านอุปทาน (การปิดโรงงานในประเทศ และปัญหา supply chain disruption ที่อาจเกิดขึ้น)

บทวิเคราะห์จากเว็บไซต์ EIC >>> https://www.scbeic.com/th/detail/product/7753

ผู้นำเสนอบทวิเคราะห์

พนันดร อรุณีนิรมาน,นักเศรษฐศาสตร์อาวุโส, Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

วิชาญ กุลาตี, นักวิเคราะห์, Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

ศูนย์วิจัยเศรษฐกิจและธุรกิจ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

EIC Online: www.scbeic.com

Line : @scbeic