อีกทางเลือกหนึ่งกับการลงทุนในทรัสต์เพื่อการลงทุนอสังหาริมทรัพย์ประเภทหลากหลาย (Diversified REIT)

ในการลงทุนกองทุนรวมอสังหาริมทรัพย์ และทรัสต์เพื่อการลงทุนอสังหาริมทรัพย์ (“กองอสังหาฯ”) คำถามแรกๆ ที่นักลงทุนมักจะพิจารณาเพื่อใช้ตัดสินใจ คือ ประเภทอสังหาริมทรัพย์ที่กองอสังหาฯ ลงทุนว่าเป็น ห้างสรรพสินค้า สำนักงานให้เช่า คลังสินค้า หรือ โรงแรม เนื่องจากแต่ละประเภทอาจให้ผลตอบแทนที่ต่างกัน ตามสถานการณ์ธุรกิจของอสังหาฯ ประเภทนั้น

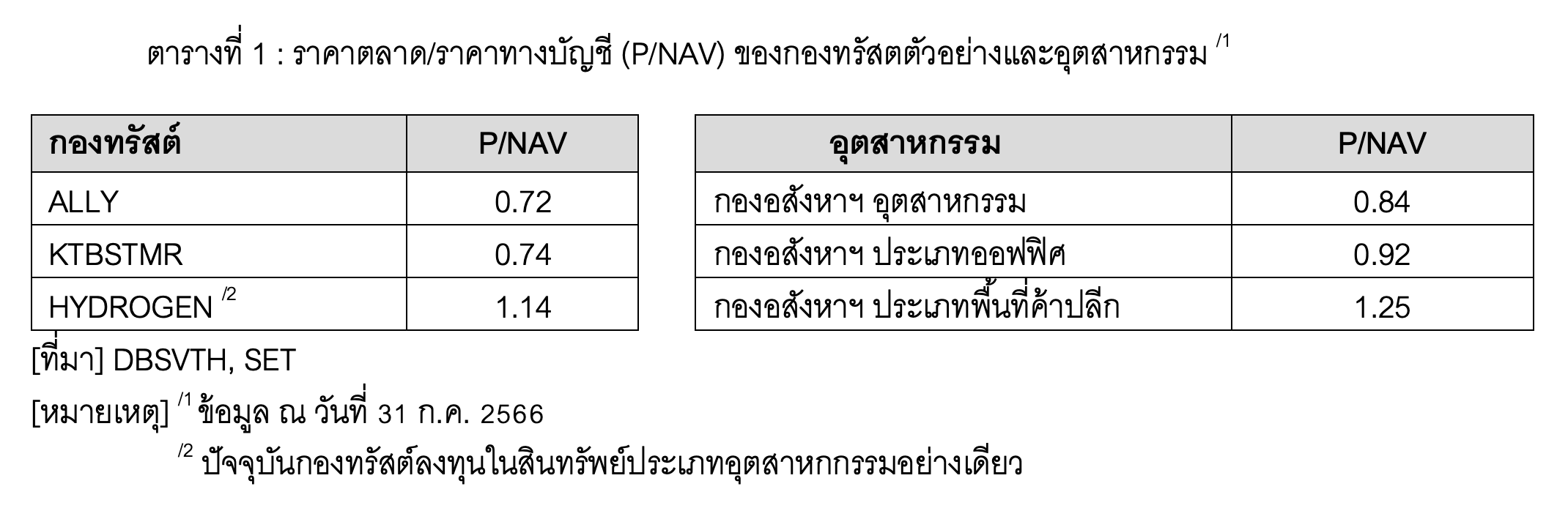

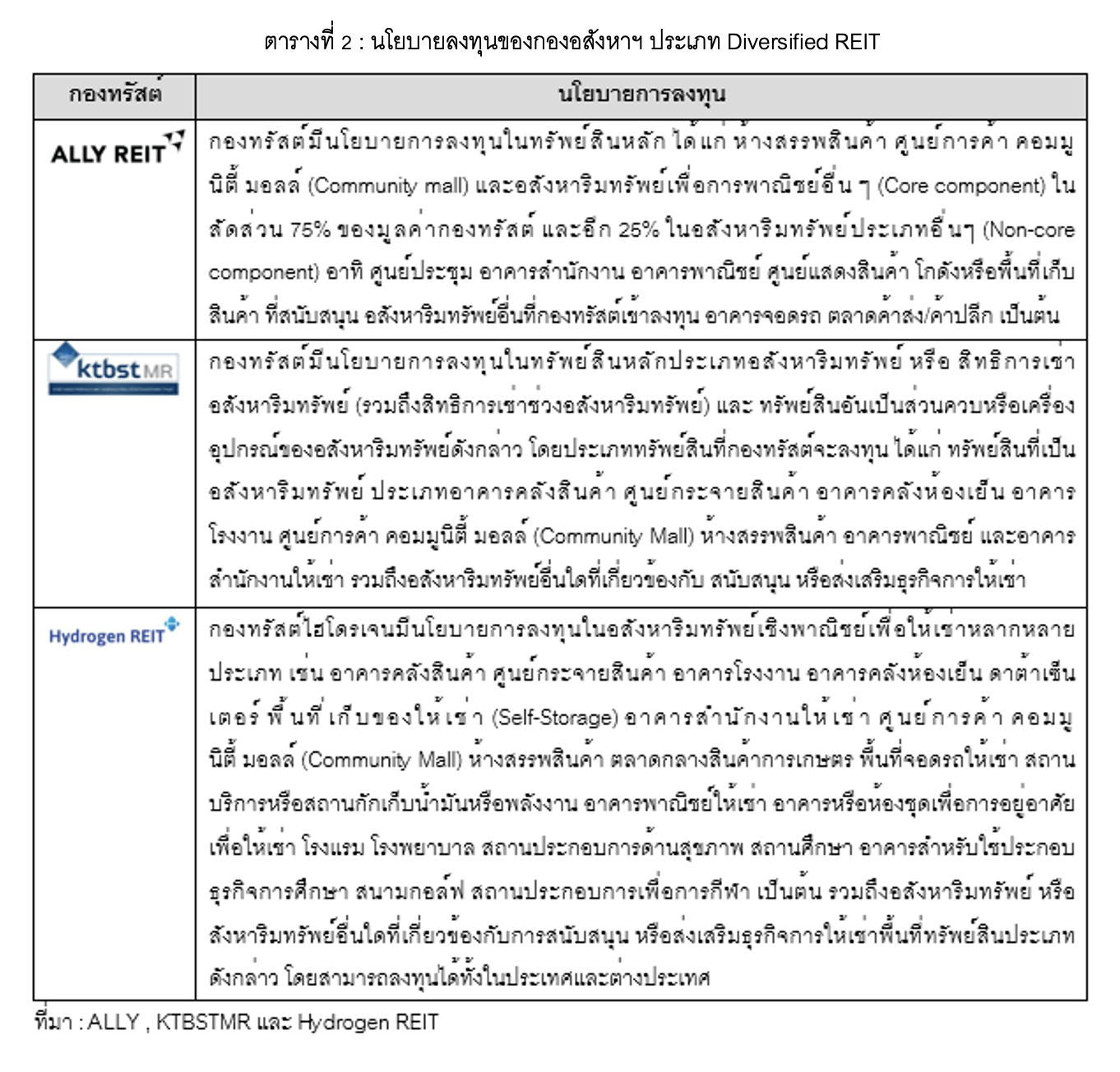

นักลงทุนอาจสังเกตุว่ากองอสังหาฯ ในตลาดส่วนใหญ่จะลงทุนในอสังหาฯ ประเภทใดประเภทหนึ่ง (Specialized REIT) เช่น กองทรัสต์ WHART เน้นลงทุนในคลังสินค้าให้เช่า, กองทรัสต์ LHHOTEL เน้นลงทุนในโรงแรม แต่ทั้งนี้ไม่ได้มีกฎเกณฑ์ที่กำหนดว่ากองอสังหาฯ ต้องลงทุนในอสังหาริมทรัพย์ประเภทใด ประเภทหนึ่งเท่านั้น ทำให้เริ่มมีทรัสต์อสังหาริมทรัพย์ที่มีนโยบายลงทุนอสังหาริมทรัพย์หลายประเภท (Diversified REIT) เพิ่มขึ้น โดยในตลาดมีกองที่ลงทุนในอสังหาริมทรัพย์หลายประเภท เช่น ALLY , KTBSTMR, Hydrogen REIT ซึ่งจะมีอสังหาฯ ลงทุนหลายประเภทใน portfolio

ทั้งนี้หากเปรียบเทียบการลงทุนใน Diversified REIT มีข้อดี/ข้อเสียเมื่อเปรียบเทียบกับ Specialized REIT ดังนี้

ข้อดีของ Diversified REIT คือ

- ช่วยลดการพึ่งพารายได้จากอสังหาริมทรัพย์ประเภทใดประเภทหนึ่ง

- ช่วยเพิ่มโอกาสในการขยายการเติบโตได้รวดเร็ว เนื่องจากสามารถลงทุนในอสังหาริมทรัพย์ที่หลากหลาย

- กรณีที่เป็นการลงทุนในหลายประเภทอสังหาริมทรัพย์ซึ่งอยู่โครงการเดียวกันที่มีหลายประเภทอสังหาริมทรัพย์ (Mixed-use development) หรืออยู่ในบริเวณเดียวกัน การบริหารจัดการอาจมีต้นทุนที่ลดลงจากการประหยัดจากขนาด (economics of scale) หรือช่วยส่งเสริมกัน (synergy) เช่น โครงการมีทั้งส่วนโรงแรมและห้าง ซึ่งห้างจะดึงดูดลูกค้าให้มาจองโรงแรม ในขณะที่ลูกค้าโรงแรมก็ช่วยสร้าง traffic ให้กับห้าง รวมถึงพื้นที่ทั้ง 2 ส่วน อาจมีการทำ promotion และการตลาดร่วมกัน

ข้อเสียของ Diversified REIT คือ

- เกิดข้อจำกัดในการเลือกประเภทอสังหาริมทรัพย์ของนักลงทุน โดยเฉพาะนักลงทุนประเภทสถาบัน (institution investor) ที่มักจะมีการปรับสลับการลงทุนตามสถานการณ์ของอสังหาริมทรัพย์นั้นในแต่ละช่วง เช่น นักลงทุนซึ่งอาจชอบโรงแรมแต่ไม่ชอบสำนักงานให้เช่า แต่ diversified REIT ลงทุนทั้ง 2 ประเภท ซึ่งนักลงทุนอาจสนใจพิจารณาลงทุนใน specialized REIT ที่เน้นโรงแรมอย่างเดียวมากกว่า

- เกิดข้อจำกัดในการวิเคราะห์เปรียบเทียบผลตอบแทนการลงทุน เช่น ถ้า Hotel REIT และ Office REIT ในตลาดให้ผลตอบแทน 8% และ 7% ตามลำดับ หากนักลงทุนจะลงทุนใน diversified REIT ทำให้ต้องวิเคราะห์โดยเปรียบเทียบกับตลาดทั้ง 2 ประเภท

- การที่ Diversified REIT ลงทุนในอสังหาริมทรัพย์หลายประเภทอาจถูกตั้งคำถามถึงความเชี่ยวชาญของทีมงานว่าสามารถบริหารอสังหาริมทรัพย์ทุกประเภทได้ดีหรือไม่ เช่น REIT เซ็นทรัล (CPNREIT) ลงทุนในโรงงานให้เช่า หรือ REIT ของ WHA ลงทุนในห้างสรรพสินค้า

ทั้งนี้ไม่ว่าจะเป็น diversified REIT หรือ specialized REIT ก็มีข้อดี/ข้อเสียต่างกันดังข้างต้น โดยผลประกอบการของdiversified REIT มีแนวโน้มที่จะผันผวนนัอยกว่า specialized REIT เช่น ในปัจจุบันที่อาคารสำนักงานมีการแข่งขันสูง แต่คลังสินค้ายังมีความต้องการสูง ทำให้ diversified REIT ที่มีทั้ง 2 ประเภท มีแนวโน้มได้รับผลการดำเนินงานที่สม่ำเสมอกว่า แต่ก็อาจมีข้อด้อยจากการได้รับความนิยมจากนักลงทุนที่น้อยกว่าทำให้ราคาซื้อขายในตลาดอาจต่ำกว่าเมื่อเทียบกับมูลค่าทางบัญชี (Book Value)