Case Study 5 : How to purchase more expensive house at the same income

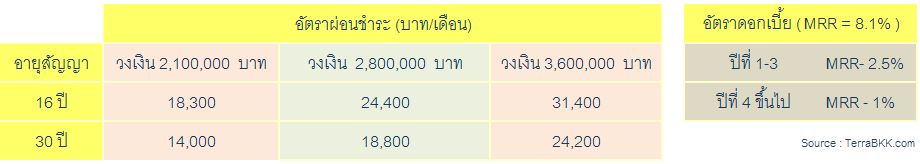

สังคมปัจจุบัน มีผู้สนใจอยากมีธุรกิจส่วนตัวกันไม่น้อย จากการเริ่มต้นวัยทำงาน หาประสบการณ์ชีวิต ด้วยการเป็นมนุษย์เงินเดือนในด้านที่ร่ำเรียนมา เพื่อให้มีรายได้เลี้ยงชีพ หรือจุนเจือครอบครัวตามแต่ฐานะ เมื่อเวลาผ่านไป ได้รู้จักผู้คนมากขึ้น มีเงินเก็บมากขึ้น ก็อยากนำไปลงทุนต่อยอดในสิ่งที่ตนรัก ตามความถนัดและสนใจ หรืออาจเห็นช่องทางธุรกิจใหม่ๆ เป็นโอกาสในการสร้างรายได้ อย่างที่หลายคนเริ่มต้นจากอาชีพเสริมเล็กๆ กลายมาเป็นอาชีพหลักเลี้ยงชีพได้อย่างสบาย การซื้ออาคารพาณิชย์/ตึกแถว เป็นอสังหาริมทรัพย์ยอดนิยมของเหล่า SME ทุกประเภท เช่น ร้านอาหาร สตูดิโอถ่ายภาพ เป็นต้น ภายใต้สมมติฐานความคาดหวังว่ากิจการจะประสบความสำเร็จรุ่งเรืองร่ำรวย จึงตัดสินใจซื้อเป็นทรัพย์สินของตนเอง แต่หากเงินทุนที่เก็บไว้มีจำนวนไม่พียงพอ การยื่นเรื่องขอสินเชื่อจึงมีความสำคัญ ลำพังรายได้ประจำของตนเอง อาจมีความสามารถในการชำระหนี้น้อยเกินไปในการอนุมัติสินเชื่อ การกู้ร่วมกับคนในครอบครัวจึงเป็นทางออกที่หลายคนเลือกทำ แต่หากต้องการอาคารในทำเลที่ดีกว่า ราคาย่อมสูงกว่า แล้วควรทำอย่างไรเพื่อให้การขอสินเชื่อเพื่อซื้ออสังหาริมทรัพย์ครั้งนี้ประสบความสำเร็จ TerraBKK Research ขอยกตัวอย่างเป็นเหตุการณ์สมมติ เพื่อทำความเข้าใจให้ง่ายขึ้น ดังนี้ (ทั้งหมดเป็นตัวเลขสมมติโดยประมาณ อาจแตกต่างจากเหตุการณ์จริงได้ตามปัจจัยอื่น) "นาย SME อายุ 30 ปี มีรายได้ประจำเดือนละ 35,000 บาท มีความฝันเปิดร้านอาหารเป็นของตนเอง จึงมองหาสถานที่เปิดร้าน และพบอาคารพาณิชย์ 3.5 ชั้น ขนาด 16 ตร.วา ย่านจรัญสนิทวงศ์ จำนวน 2 หลัง โดยหลังที่ 1 ราคา 3.5 ล้านบาท และหลังที่ 2 ราคา 4.5 ล้านบาท นาย SME มีความสนใจหลังที่ 2 ซึ่งมีทำเลดีกว่า แต่เนื่องจากมีเงินทุนไม่เพียงพอ จึงตัดสินใจยืนเรื่องขอสินเชื่อธนาคาร ตามเงื่อนไขนี้ "  ในกรณีนี้ นาย SME มีความสามารถผ่อนชำระหนี้สูงสุดที่ 40% ของรายได้ = 35,000 x 40% = 14,000 บาท สามารถขอสินเชื่อภายในวงเงินไม่เกิน 2.1 ล้านบาท (ค่าประมาณจากโปรแกรมการคำนวณสินเชื่อของTerraBKK.com) ซึ่งไม่เพียงพอต่อการลงทุนซื้อครั้งนี้ TerraBKK Research ขอแนะนำ นาย SME ให้เพิ่มความสามารถในการชำระหนี้ด้วยวิธีการกู้ร่วมกับคนในครอบครัว แบ่งเป็น 2 กรณี ดังนี้ กรณี หลังที่ 1 ราคา 3.5 ล้านบาท โดยทั่วไปธนาคารอนุมัติวงเงินไม่เกิน 80% ของราคาขาย = 3,500,000 X 80% = 2,800,000 บาท จากอัตราดอกเบี้ยข้างต้น อัตราผ่อนขั้นต่ำ(ระยะเวลาสูงสุด 30 ปี) = 18,800 บาทต่อเดือน จึงเกินความสามารถในการผ่อนชำระหนี้ของนาย SME ที่ 14,000 บาท ดังนั้น นาย SME จำเป็นต้องเลือกวิธีกู้ร่วมกับน้องสาว (รายได้ประจำเดือนละ 26,000 บาท) ทำให้ระดับความสามารถในการผ่อนชำระหนี้เพิ่มขึ้น = (26,000 + 35,000) X 40% = 24,400 บาท หาก นาย SME และน้องสาว เลือกอัตราผ่อนชำระที่ระดับความสามารถในการผ่อนชำระสูงสุด 24,400 บาทต่อเดือน พบว่าใช้เวลาประมาณ 16 ปี ก็สามารถปลดหนี้ก้อนนี้ได้ แต่หากต้องการซื้ออาคารพาณิชย์ในทำเลที่ดีกว่า จะสามารถเป็นไปได้ ดังนี้ กรณี หลังที่ 2 ราคา 4.5 ล้านบาท ธนาคารอนุมัติวงเงินไม่เกิน 80% ของราคาขาย = 4,500,000 X 80% = 3,600,000 บาท จากอัตราดอกเบี้ยข้างต้น อัตราผ่อนขั้นต่ำ(ระยะเวลาสูงสุด 30 ปี) = 24,200 บาทต่อเดือน นั้นแสดงว่า หากนาย SME และน้องสาว เลือกยืดระยะเวลาการผ่อนชำระออกไปสูงสุด 30 ปี ภายใต้ขีดจำกัดความสามารถในการผ่อนชำระเดิม (24,400 บาท) ก็สามารถซื้ออาคารพาณิชย์ในทำเลที่ดีกว่าได้ ในราคาที่สูงขึ้นได้ โดยไม่ต้องหาคนกู้ร่วมเพิ่มแต่อย่างไร TerraBKK Research ขออธิบายว่า การเพิ่มวงเงินสินเชื่อธนาคาร นอกจากจะใช้วิธีกู้ร่วมกับบุคคลตามเงื่อนไขที่ธนาคารกำหนด เช่น บุคคลในครอบครัว เป็นต้น ยังมีอีกหนึ่งวิธีที่สามารถช่วยได้ นั้นคือ การยืดระยะเวลาการผ่อนชำระออกไป เพราะโดยปกติแล้ว การยืดอายุสัญญาเงินกู้ จะส่งผลให้อัตราผ่อนชำระต่อเดือนลดลง จึงเป็นไปได้ที่ อัตราผ่อนชำระหนี้ระยะสั้นของวงเงินกู้น้อย จะอยู่ในช่วง อัตราผ่อนชำระหนี้ระยะยาวของวงเงินกู้สูง แต่นั้นย่อมหมายความว่า ภาระการเป็นหนี้ย่อมยาวนานออกไปด้วย อย่างนาย SME ต้องใช้เวลาชำระหนี้นานขึ้น 14 ปี (30-16 ปี) เพื่อซื้ออาคารพาณิชย์ที่ระดับราคาสูงขึ้น 1ล้านบาท (4.5 – 3.5 ล้านบาท)

ในกรณีนี้ นาย SME มีความสามารถผ่อนชำระหนี้สูงสุดที่ 40% ของรายได้ = 35,000 x 40% = 14,000 บาท สามารถขอสินเชื่อภายในวงเงินไม่เกิน 2.1 ล้านบาท (ค่าประมาณจากโปรแกรมการคำนวณสินเชื่อของTerraBKK.com) ซึ่งไม่เพียงพอต่อการลงทุนซื้อครั้งนี้ TerraBKK Research ขอแนะนำ นาย SME ให้เพิ่มความสามารถในการชำระหนี้ด้วยวิธีการกู้ร่วมกับคนในครอบครัว แบ่งเป็น 2 กรณี ดังนี้ กรณี หลังที่ 1 ราคา 3.5 ล้านบาท โดยทั่วไปธนาคารอนุมัติวงเงินไม่เกิน 80% ของราคาขาย = 3,500,000 X 80% = 2,800,000 บาท จากอัตราดอกเบี้ยข้างต้น อัตราผ่อนขั้นต่ำ(ระยะเวลาสูงสุด 30 ปี) = 18,800 บาทต่อเดือน จึงเกินความสามารถในการผ่อนชำระหนี้ของนาย SME ที่ 14,000 บาท ดังนั้น นาย SME จำเป็นต้องเลือกวิธีกู้ร่วมกับน้องสาว (รายได้ประจำเดือนละ 26,000 บาท) ทำให้ระดับความสามารถในการผ่อนชำระหนี้เพิ่มขึ้น = (26,000 + 35,000) X 40% = 24,400 บาท หาก นาย SME และน้องสาว เลือกอัตราผ่อนชำระที่ระดับความสามารถในการผ่อนชำระสูงสุด 24,400 บาทต่อเดือน พบว่าใช้เวลาประมาณ 16 ปี ก็สามารถปลดหนี้ก้อนนี้ได้ แต่หากต้องการซื้ออาคารพาณิชย์ในทำเลที่ดีกว่า จะสามารถเป็นไปได้ ดังนี้ กรณี หลังที่ 2 ราคา 4.5 ล้านบาท ธนาคารอนุมัติวงเงินไม่เกิน 80% ของราคาขาย = 4,500,000 X 80% = 3,600,000 บาท จากอัตราดอกเบี้ยข้างต้น อัตราผ่อนขั้นต่ำ(ระยะเวลาสูงสุด 30 ปี) = 24,200 บาทต่อเดือน นั้นแสดงว่า หากนาย SME และน้องสาว เลือกยืดระยะเวลาการผ่อนชำระออกไปสูงสุด 30 ปี ภายใต้ขีดจำกัดความสามารถในการผ่อนชำระเดิม (24,400 บาท) ก็สามารถซื้ออาคารพาณิชย์ในทำเลที่ดีกว่าได้ ในราคาที่สูงขึ้นได้ โดยไม่ต้องหาคนกู้ร่วมเพิ่มแต่อย่างไร TerraBKK Research ขออธิบายว่า การเพิ่มวงเงินสินเชื่อธนาคาร นอกจากจะใช้วิธีกู้ร่วมกับบุคคลตามเงื่อนไขที่ธนาคารกำหนด เช่น บุคคลในครอบครัว เป็นต้น ยังมีอีกหนึ่งวิธีที่สามารถช่วยได้ นั้นคือ การยืดระยะเวลาการผ่อนชำระออกไป เพราะโดยปกติแล้ว การยืดอายุสัญญาเงินกู้ จะส่งผลให้อัตราผ่อนชำระต่อเดือนลดลง จึงเป็นไปได้ที่ อัตราผ่อนชำระหนี้ระยะสั้นของวงเงินกู้น้อย จะอยู่ในช่วง อัตราผ่อนชำระหนี้ระยะยาวของวงเงินกู้สูง แต่นั้นย่อมหมายความว่า ภาระการเป็นหนี้ย่อมยาวนานออกไปด้วย อย่างนาย SME ต้องใช้เวลาชำระหนี้นานขึ้น 14 ปี (30-16 ปี) เพื่อซื้ออาคารพาณิชย์ที่ระดับราคาสูงขึ้น 1ล้านบาท (4.5 – 3.5 ล้านบาท)  ท้ายนี้ TerraBKK Research แนะนำว่า หากเงินทุนไม่เพียงพอในการซื้ออสังหาริมทรัพย์เพื่อประกอบธุรกิจ การยื่นเรื่องขอสินเชื่อธนาคารเป็นหนึ่งสิ่งจำเป็นในการเริ่มต้น แต่ด้วยปัจจัยต่างๆ อาจทำให้ วงเงินกู้ไม่ผ่านอนุมัติตามที่คาดหวังไว้ การกู้ร่วมจึงเป็นทางออกที่ดี และเมือยืดระยะเวลาชำระหนี้ออกไป ก็สามารถเพิ่มวงเงินกู้ได้ด้วย ภายใต้ความสามารถที่มีอยู่อย่างจำกัด เพื่อก่อประโยชน์สูงสุด ในการหาเงินทุน มาทำธุรกิจอย่างแท้จริง แต่หากจะให้ดีที่สุด การประกอบธุรกิจครั้งนี้ ควรจะมีกำไรสุทธิขั้นต่ำ เท่ากับ จำนวนดอกเบี้ยจ่ายธนาคารในแต่ละเดือน หรือ ดีกว่านั้นคือเท่ากับเงินผ่อนชำระในแต่ละเดือน สามารถอ่านบทความ Case Study เพิ่มเติม ได้ที่ >Case Study 9 : อสังหาฯของคุณ ทรัพย์สิน หรือ หนี้สิน กันแน่ ? >Case Study 8 : สำหรับ First Jobber คิดอย่างไรให้การซื้อคอนโดคุ้มกว่าการเช่า? >Case Study 7 : เหตุผลที่คนรวยซื้ออสังหาฯ >Case Study 6 : Cut Loss !! ตัดใจขายทิ้ง เมื่อเก็บอสังหาฯไว้ มีแต่รายจ่าย >Case Study 4 : ดับฝัน! First Jobber เป็นเจ้าของคอนโดฯแทนเช่าหอพัก >Case Study 3 : "เช่าซื้อบ้าน" ทางออกของผู้มีรายได้น้อย >Case Study 2 : ซื้อบ้านเพื่ออยู่อาศัย ควรขอสินเชื่ออย่างไร ? >Case Study 1 : ลงทุนอสังหา ต้องกู้สินเชื่ออย่างไร ?

ท้ายนี้ TerraBKK Research แนะนำว่า หากเงินทุนไม่เพียงพอในการซื้ออสังหาริมทรัพย์เพื่อประกอบธุรกิจ การยื่นเรื่องขอสินเชื่อธนาคารเป็นหนึ่งสิ่งจำเป็นในการเริ่มต้น แต่ด้วยปัจจัยต่างๆ อาจทำให้ วงเงินกู้ไม่ผ่านอนุมัติตามที่คาดหวังไว้ การกู้ร่วมจึงเป็นทางออกที่ดี และเมือยืดระยะเวลาชำระหนี้ออกไป ก็สามารถเพิ่มวงเงินกู้ได้ด้วย ภายใต้ความสามารถที่มีอยู่อย่างจำกัด เพื่อก่อประโยชน์สูงสุด ในการหาเงินทุน มาทำธุรกิจอย่างแท้จริง แต่หากจะให้ดีที่สุด การประกอบธุรกิจครั้งนี้ ควรจะมีกำไรสุทธิขั้นต่ำ เท่ากับ จำนวนดอกเบี้ยจ่ายธนาคารในแต่ละเดือน หรือ ดีกว่านั้นคือเท่ากับเงินผ่อนชำระในแต่ละเดือน สามารถอ่านบทความ Case Study เพิ่มเติม ได้ที่ >Case Study 9 : อสังหาฯของคุณ ทรัพย์สิน หรือ หนี้สิน กันแน่ ? >Case Study 8 : สำหรับ First Jobber คิดอย่างไรให้การซื้อคอนโดคุ้มกว่าการเช่า? >Case Study 7 : เหตุผลที่คนรวยซื้ออสังหาฯ >Case Study 6 : Cut Loss !! ตัดใจขายทิ้ง เมื่อเก็บอสังหาฯไว้ มีแต่รายจ่าย >Case Study 4 : ดับฝัน! First Jobber เป็นเจ้าของคอนโดฯแทนเช่าหอพัก >Case Study 3 : "เช่าซื้อบ้าน" ทางออกของผู้มีรายได้น้อย >Case Study 2 : ซื้อบ้านเพื่ออยู่อาศัย ควรขอสินเชื่ออย่างไร ? >Case Study 1 : ลงทุนอสังหา ต้องกู้สินเชื่ออย่างไร ?