สรุปผลประกอบการบริษัทกลุ่ม "ขนส่ง" ไตรมาส 2 ปี 2559

ระหว่างช่วงตลาดหุ้นตกอย่างหนัก ก็ถึงเวลาของเหล่าแมงเม่าที่จะหาความรู้ ชุมนุมทำการบ้านหาหุ้นพื้นฐานที่มีผลประกอบการดีไว้ช้อนซื้อยามตลาดเป็นขาลงกันแล้ว TerraBKK Research ได้รวบรวมผลประกอบการของกลุ่ม "ขนส่ง" ประจำไตรมาส 2 ปี 2559 จะมีบริษัทไหนบ้างที่สามารถสร้างผลตอบแทนได้อย่างน่าประทับใจทั้งรายได้ ความสามารถในการทำกำไร การเติบโตของกำไรต่อหุ้นในระดับสูง และภาระหนี้อยู่ในระดับต่ำ โดยข้อมูลงบการเงินของบริษัทที่เรานำมาให้ดูจะเป็นบริษัทที่อยู่ในตลาด SET เท่านั้น และไม่ได้นำบริษัทในตลาด MAI เข้ามาวิเคราะห์ด้วยในปี 2559 เรามาดูกันว่าผลงานของแต่ละบริษัทจะเป็นเช่นไร TerraBKK Research ได้รวบรวมข้อมูลมาดังต่อไปนี้

จากการสำรวจผลประกอบการบริษัทกลุ่มขนส่งประจำไตรมาส 2 ปี 2559 เราพบบริษัทที่มีการเติบโตทั้งรายได้ กำไรต่อหุ้น และมีหนี้สินต่ำ บริษัทเหล่านั้น ได้แก่ AOT และ AAV

(คลิกที่ภาพเพื่อขยาย)

รายได้ (Revenue) จากรายได้ของกลุ่มขนส่งเราจะเห็นว่าแนวโน้มของไตรมาส 2 ของกลุ่มขนส่งมีทั้งรายได้เติบโตและลดลง บริษัทขนส่งที่มีแนวโน้มของการเติบโตรายได้เพิ่มสูงขึ้น ได้แก่ BTC (+361.82% YoY), AOT (+18.84% YoY), NOK (+16.75% YoY), NYT (+16.04% YoY), AAV (+12.64% YoY) และ BA (+9.53% YoY) ถ้าแยกออกมาเฉพาะบริษัทที่มีรายได้เติบโตต่อเนื่องติดต่อกัน 3 ปี ได้แก่ AOT, NOK, AAV ซึ่งบริษัทเหล่านี้ล้วนแต่เป็นบริษัททำเกี่ยวกับสายการบินแทบทั้งสิ้น

(คลิกที่ภาพเพื่อขยาย)

อัตรากำไรสุทธิ (Net Profit Margin : NPM) เป็นอัตราส่วนที่บอกถึงความสามารถในการทำกำไรของกิจการ (Profitability) ในกลุ่มขนส่งบริษัทที่มีอัตรากำไรสุทธิมากที่สุด (มากกว่า 10%) ได้แก่ AOT, KWC, BTS, NYT และ BEM ส่วนบริษัทสายการบินอย่าง BA และ NOK มีอัตรากำไรลดลง

(คลิกที่ภาพเพื่อขยาย)

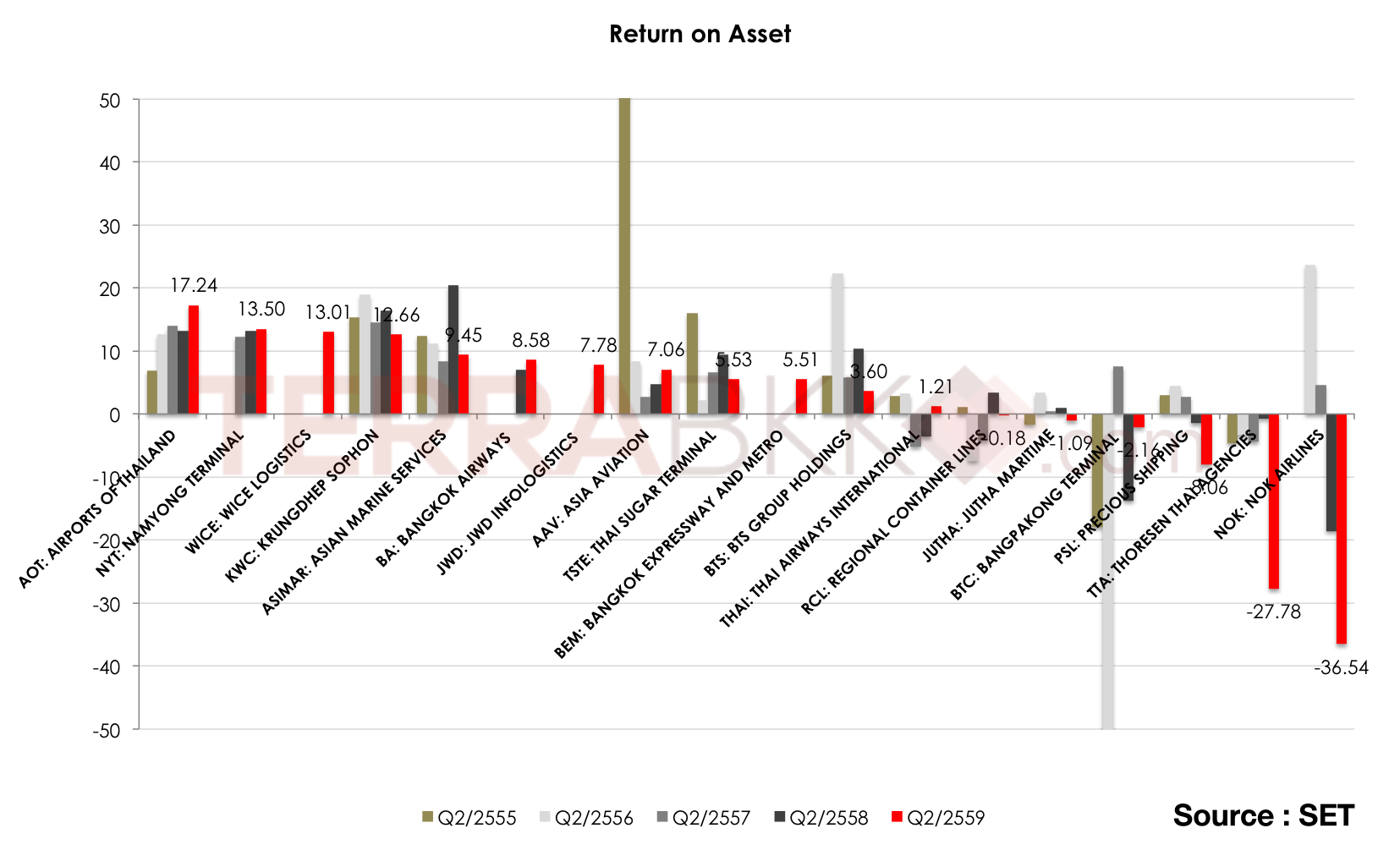

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) เป็นอัตราส่วนที่แสดงถึงประสิทธิภาพในการดำเนินงานของกิจการ (Efficiency) ว่า บริษัทสามารนำสินทรัพย์ที่มีอยู่ไปสร้างผลตอบแทนได้มากน้อยขนาดไหน ยิ่ง ROA มีค่ามากแสดงว่าดี แต่ถ้า ROA ต่ำแสดงว่าไม่ดี จากการสำรวจกลุ่มขนส่งเราพบว่า บริษัทที่มี ROA มากกว่า 10% ได้แก่ AOT, NYT, WICE และ KWC

(คลิกที่ภาพเพื่อขยาย)

อัตราผลตอบแทนจากผู้ถือหุ้น (Return on Equity : ROE) เป็นตัวชี้วัดถึงความสามารถในการสร้างผลตอบแทนให้แก่ผู้ถือหุ้น ยิ่งตัวเลขมากยิ่งดี บริษัทที่มีความสามารถในการสร้างผลตอบแทนมากกว่า 15% มี AOT เพียงบริษัทเดียวเท่านั้น แต่ถ้า ROE มากกว่า 10% ได้แก่ WICE, NYT, ASIAMR, JWD และ KWC

(คลิกที่ภาพเพื่อขยาย)

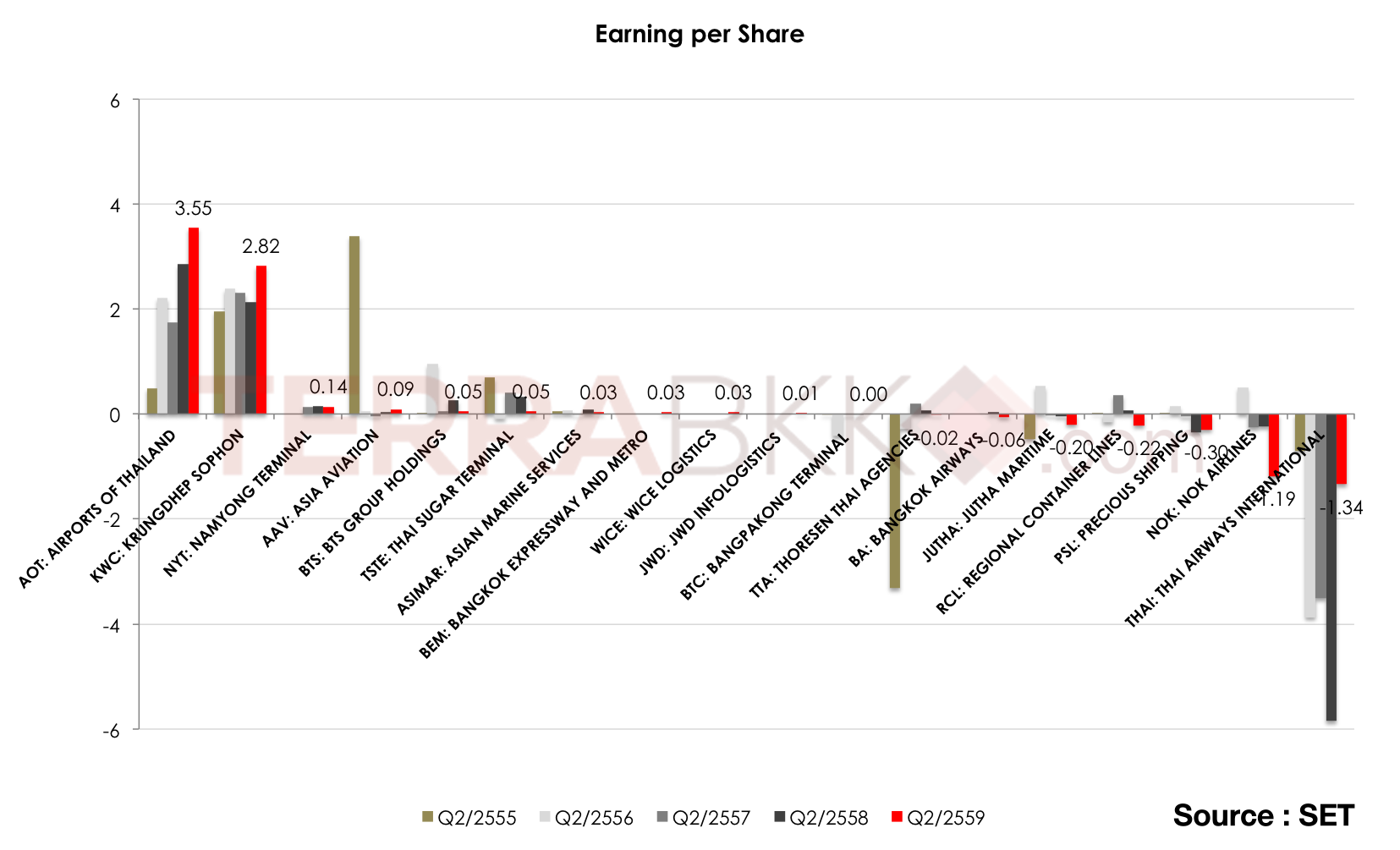

กำไรต่อหุ้น (Earning per Share : EPS) กำไรต่อหุ้นเป็นอัตราส่วนที่บอกถึงผลตอบแทนของกำไรสุทธิต่อหนึ่งหุ้น บริษัทที่มีการเติบโตของกำไรสุทธิมากจะแสดงถึงความสามารถในการรับรู้กำไรต่อหนึ่งหุ้นที่มากขึ้นด้วย ดังนั้นเราจะให้ความสำคัญกับการเติบโตของกำไรต่อหุ้นเป็นหลัก บริษัทที่มีการเติบโตของกำไรต่อหุ้นโดยเรียงจากมากไปน้อยมีดังต่อไปนี้ AAV (+125% YoY), KWC (+100% YoY) และ AOT (+77% YoY) ถ้าหากดูถึงความต่อเนื่องจะพบว่าบริษัทที่การเติบโตของกำไรต่อหุ้น คือ AOT และ AAV

(คลิกที่ภาพเพื่อขยาย)

หนี้สินต่อทุน (Debt to Equity) อัตราหนี้สินต่อทุนควรอยู่ในระดับต่ำเนื่องจาก การระดมทุนจากส่วนของหนี้สินมากๆ จะไม่ค่อยดีเนื่องจากมีต้นทุนทางการเงินค่อนข้างมากและมีความเสี่ยงมากกว่า นอกจากนั้นบริษัทที่มีหนี้สินมากๆ จะไม่สามารถขอกู้จากสถาบันการเงินได้ทำให้บริษัทต้องหันมาระดมทุนจากผู้ถือหุ้นผ่านการออกหุ้นเพิ่มทุน ส่งผลให้จำนวนหุ้นมากขึ้น ถ้าบริษัทเอาเงินเพิ่มทุนไปแต่ไม่สามารถสร้างกำไรได้ดีจะส่งผลให้กำไรต่อหุ้นลดลงจากจำนวนหุ้นที่เพิ่มขึ้นซึ่งนักลงทุนส่วนใหญ่จะไม่ชอบที่กำไรต่อหุ้นของตนเองลดลงในที่สุดมันจะถูกสะท้อนออกมายังราคาหุ้นที่ลดลง บริษัทที่มีอัตรากำไรต่อหุ้นเกิน 2 เท่า จะเป็นบริษัทที่มีความเสี่ยงจะออกหุ้นเพิ่มทุนบริษัทเหล่านั้นได้แก่ THAI (ลดลงจากปีแล้วแต่ยังคงอยู่ในระดับสูง), JUTHA และ NOK

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช้ในการสร้างยอดขายและควบคุมค่าใช้จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนหักต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK เคล็ดลับการลงทุน แหล่งข้อมูล : ตลาดหลักทรัพย์แห่งประเทศไทย TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก