Case Study 6 : Cut Loss !! ตัดใจขายทิ้ง เมื่อเก็บอสังหาฯไว้ มีแต่รายจ่าย

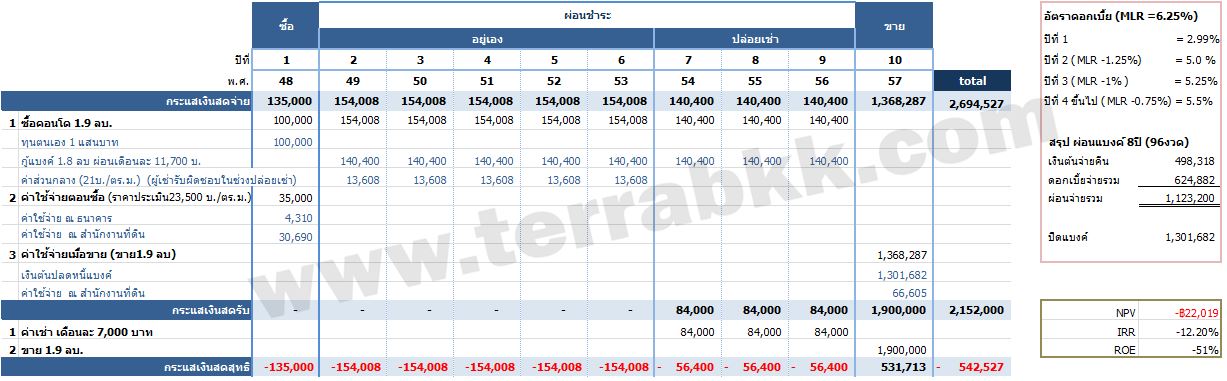

อสังหาริมทรัพย์ ตัวเลือกในการลงทุนที่ใครหลายคนต่างก็ให้ความสนใจ อาจดูเป็นวงการที่ไม่ใด้เข้าถึงง่ายๆ เพราะถูกสกัดด้วยจำนวนเงินลงทุนก้อนโต แต่ก็ไม่ใช่เรื่องยากเกินไป หากพอมีเงินสักก้อนที่เก็บไว้ แล้วทำการยื่นเรื่องขอสินเชื่อธนาคารอีกสักหน่อย นักแสวงหาผลประโยชน์มือสมัครเล่นก็ปรากฎตัวเต็มท้องตลาด ด้วยข้อดีของอสังหาริมทรัพย์ ที่ทราบกันดี เป็นสินทรัพย์แสดงฐานะ เป็นที่พักอาศัย เป็นแหล่งรายได้ ( Passive Income) เป็นหลักประกันเงินกู้ เป็นต้น จนบางทีอาจเลินเล่อ มองข้ามข้อเสียที่ซ่อนอยู่ก็เป็นได้ TerraBKK Research ขออธิบายเหตุการณ์ที่เคยเกิดขึ้นจริงมาแล้วเพื่อเป็นตัวอย่างให้ข้อคิด เพราะเรื่องราวเช่นนี้ อาจเกิดขึ้นกับใครก็ได้ หากมองข้ามข้อเสียที่ซ่อนอยู่อย่างไม่รู้ตัว "เมื่อปี 48 นางสาวลองดู ซื้อคอนโดมือสองต่อจากเพื่อนที่ทำงาน แถวประชานิเวศน์ ที่ราคา 1.9 ล้านบาท (กู้แบงค์ 1.8 ล้านบาท ทุนตนเอง 100,000 บาท) เพื่อย่นระยะเวลาเดินทางทำงาน และดีกว่าจ่ายค่าเช่ารายเดือน อยู่อาศัยมา 5 ปี (พ.ศ. 49-53) ก็เปลี่ยนใจกลับไปอยู่อาศัยที่บ้าน จึงประกาศปล่อยเช่าคอนโด และสามารถปล่อยเช่าได้ เดือนละ 7,000 บาท เป็นเวลา 3 ปี ( พ.ศ. 54 – 56) ปัจจุบัน นางสาวลองดู ต้องการขาย และมีคนเสนอซื้อที่ราคา 1.9 ลบ. เท่าราคาตลาด" ดูเหมือนว่า การขายคอนโดครั้งนี้ของ นางสาวลองดู จะไม่มีข้อเสีย ถึงแม้ว่าจะไม่ได้กำไรจากขาย เนื่องจากขายตามสภาพอาคารที่ค่อนข้างมีอายุกว่า 10 ปี และการลงทุนครั้งนี้ในเบื้องต้น นางสาวลองดู ก็ตั้งใจซื้อเพื่อการอยู่อาศัย ซึ่งต่อมาก็สามารถสร้างรายได้จากการปล่อยเช่าได้ด้วย ถ้าคำนึงตัวเงินที่ลงทุนไป นางสาวลองดู ก็ลงทุนจำนวนเงินไม่ถึง 1.9 ล้านบาท เนื่องจากขอกู้แบงค์ ดังนั้น การขายเพื่อนำเงินมาปลดหนี้ธนาคารน่าจะเป็นผลดี และคงมีเงินคงเหลือสุทธิก้อนหนึ่งนำไปลงทุนอย่างอื่น แต่เมื่อนางสาวลองดู เดินทางมาพบ TerraBKK Team แล้ว เราจึงไม่ยอมหยุดนิ่ง พร้อมให้บริการวิเคราะห์ Cash Flow ถึงรายละเอียดที่ซ่อนอยู่ เพื่อเป็นอุทาหรณ์ดังนี้  จากตารางที่ 1 พบว่า การขายที่ราคา 1.9 ล้านบาท จะทำให้ นางสาวลองดู ได้รับเงิน 531,713 บาท แต่ยังคงขาดทุนสะสม 542,527 บาท เนื่องจากราคาขายไม่สามารถครอบคลุมดอกเบี้ยจ่ายจากการกู้ และเงินที่ได้ลงทุนไป จากนั้น นางสาวลองดู ต้องการทราบว่า สมควรหรือไม่ ? ที่จะเก็บอสังหาริมทรัพย์ต่อไปอีก 2ปี เผื่อเศรษฐกิจดีขึ้น ราคาอาจปรับตัวขึ้นถึง 2.1 ล้านบาท

จากตารางที่ 1 พบว่า การขายที่ราคา 1.9 ล้านบาท จะทำให้ นางสาวลองดู ได้รับเงิน 531,713 บาท แต่ยังคงขาดทุนสะสม 542,527 บาท เนื่องจากราคาขายไม่สามารถครอบคลุมดอกเบี้ยจ่ายจากการกู้ และเงินที่ได้ลงทุนไป จากนั้น นางสาวลองดู ต้องการทราบว่า สมควรหรือไม่ ? ที่จะเก็บอสังหาริมทรัพย์ต่อไปอีก 2ปี เผื่อเศรษฐกิจดีขึ้น ราคาอาจปรับตัวขึ้นถึง 2.1 ล้านบาท  จากตารางที่ 2 พบว่า การขายที่ 2.1 ลบ. ในอีก 2ปี ข้างหน้า แม้จะทำให้การขาดทุนโดยรวมลดลง แต่ก็ยังคงทำให้ นางสาวลองดู ขาดทุนอยู่ 311,229 บาท บนฐานความเสี่ยงในการถือรอ ซึ่งหากไม่สามารถขายในราคาที่สูงขึ้นได้ นอกจากจะเสียเวลาแล้ว ยังทำให้ นางสาวลองดู ต้องใช้เงินทุนตนเองผ่อนชำระหนี้ธนาคารยาวอีก 2 ปี (56,400 บาทต่อปี) เนื่องจากรายได้จากการเช่า (84,000 บาทต่อปี) ไม่ครอบคลุมค่าผ่อนจ่ายชำระรายเดือน (140,400 บาทต่อปี) อยู่ดี ในกรณีนางสาวลองดู ทาง TerraBKK Research แนะนำว่า ควรตัดใจขายทิ้งที่ราคา 1.9 ลบ. และขอต่อรองให้ผู้ซื้อรับผิดชอบค่าใช้จ่ายในการโอนกรรมสิทธิ์ประมาณ 25,380 บาท (2% ของราคาประเมิน) ด้วย TerraBKK Research อธิบายว่า การถือครองหรือเก็บอสังหาริมทรัพย์ในรูปแบบของการเป็นหนี้นั้น ไม่เป็นผลดีต่อการลงทุนปล่อยเช่าอย่างแน่นอน หากรายได้จากการปล่อยเช่า ไม่เพียงพอต่อ การผ่อนชำระหนี้ธนาคาร ยิ่งไปกว่านั้น หากตลอดระยะเวลาการถือครองอสังหาริมทรัพย์ ราคาซื้อขายในตลาดไม่มีการปรับราคาสูงขึ้นตลอด 5 ปีที่ผ่านมา ไม่ว่าจากปัจจัยใดก็ตาม

จากตารางที่ 2 พบว่า การขายที่ 2.1 ลบ. ในอีก 2ปี ข้างหน้า แม้จะทำให้การขาดทุนโดยรวมลดลง แต่ก็ยังคงทำให้ นางสาวลองดู ขาดทุนอยู่ 311,229 บาท บนฐานความเสี่ยงในการถือรอ ซึ่งหากไม่สามารถขายในราคาที่สูงขึ้นได้ นอกจากจะเสียเวลาแล้ว ยังทำให้ นางสาวลองดู ต้องใช้เงินทุนตนเองผ่อนชำระหนี้ธนาคารยาวอีก 2 ปี (56,400 บาทต่อปี) เนื่องจากรายได้จากการเช่า (84,000 บาทต่อปี) ไม่ครอบคลุมค่าผ่อนจ่ายชำระรายเดือน (140,400 บาทต่อปี) อยู่ดี ในกรณีนางสาวลองดู ทาง TerraBKK Research แนะนำว่า ควรตัดใจขายทิ้งที่ราคา 1.9 ลบ. และขอต่อรองให้ผู้ซื้อรับผิดชอบค่าใช้จ่ายในการโอนกรรมสิทธิ์ประมาณ 25,380 บาท (2% ของราคาประเมิน) ด้วย TerraBKK Research อธิบายว่า การถือครองหรือเก็บอสังหาริมทรัพย์ในรูปแบบของการเป็นหนี้นั้น ไม่เป็นผลดีต่อการลงทุนปล่อยเช่าอย่างแน่นอน หากรายได้จากการปล่อยเช่า ไม่เพียงพอต่อ การผ่อนชำระหนี้ธนาคาร ยิ่งไปกว่านั้น หากตลอดระยะเวลาการถือครองอสังหาริมทรัพย์ ราคาซื้อขายในตลาดไม่มีการปรับราคาสูงขึ้นตลอด 5 ปีที่ผ่านมา ไม่ว่าจากปัจจัยใดก็ตาม  ท้ายนี้ TerraBKK Research ขอกล่าวว่า หากไม่ต้องการมานั้งทุกข์ใจ ควรกำหนดวัตถุประสงค์การซื้ออสังหาริมทรัพย์อย่างชัดเจน เช่น เพื่อการอยู่อาศัย เพื่อการเกร็งกำไร เพื่อการลงทุนปล่อยเช่า หรือเพื่อเก็บเป็นทรัพย์สินส่งต่อให้ลูกหลาน และขอย้ำว่า "การมองให้เห็นมูลค่าที่แท้จริง ราคาตลาด และทำเล เป็นหัวใจสำคัญของการลงทุนอสังหาริมทรัพย์ " สามารถอ่านบทความ Case Study เพิ่มเติม ได้ที่ >Case Study 9 : อสังหาฯของคุณ ทรัพย์สิน หรือ หนี้สิน กันแน่ ? >Case Study 8 : สำหรับ First Jobber คิดอย่างไรให้การซื้อคอนโดคุ้มกว่าการเช่า? >Case Study 7 : เหตุผลที่คนรวยซื้ออสังหาฯ >Case Study 5 : รายได้เท่าเดิม อยากซื้ออสังหาริมทรัพย์ที่แพงกว่า ควรทำอย่างไร ? >Case Study 4 : ดับฝัน! First Jobber เป็นเจ้าของคอนโดฯแทนเช่าหอพัก >Case Study 3 : "เช่าซื้อบ้าน" ทางออกของผู้มีรายได้น้อย >Case Study 2 : ซื้อบ้านเพื่ออยู่อาศัย ควรขอสินเชื่ออย่างไร ? >Case Study 1 : ลงทุนอสังหา ต้องกู้สินเชื่ออย่างไร ?

ท้ายนี้ TerraBKK Research ขอกล่าวว่า หากไม่ต้องการมานั้งทุกข์ใจ ควรกำหนดวัตถุประสงค์การซื้ออสังหาริมทรัพย์อย่างชัดเจน เช่น เพื่อการอยู่อาศัย เพื่อการเกร็งกำไร เพื่อการลงทุนปล่อยเช่า หรือเพื่อเก็บเป็นทรัพย์สินส่งต่อให้ลูกหลาน และขอย้ำว่า "การมองให้เห็นมูลค่าที่แท้จริง ราคาตลาด และทำเล เป็นหัวใจสำคัญของการลงทุนอสังหาริมทรัพย์ " สามารถอ่านบทความ Case Study เพิ่มเติม ได้ที่ >Case Study 9 : อสังหาฯของคุณ ทรัพย์สิน หรือ หนี้สิน กันแน่ ? >Case Study 8 : สำหรับ First Jobber คิดอย่างไรให้การซื้อคอนโดคุ้มกว่าการเช่า? >Case Study 7 : เหตุผลที่คนรวยซื้ออสังหาฯ >Case Study 5 : รายได้เท่าเดิม อยากซื้ออสังหาริมทรัพย์ที่แพงกว่า ควรทำอย่างไร ? >Case Study 4 : ดับฝัน! First Jobber เป็นเจ้าของคอนโดฯแทนเช่าหอพัก >Case Study 3 : "เช่าซื้อบ้าน" ทางออกของผู้มีรายได้น้อย >Case Study 2 : ซื้อบ้านเพื่ออยู่อาศัย ควรขอสินเชื่ออย่างไร ? >Case Study 1 : ลงทุนอสังหา ต้องกู้สินเชื่ออย่างไร ?