Financial Ratio 3 : NPV , IRR ตรวจสอบก่อนลงทุนอสังหาฯว่า “กำไร” จริงไหม ?

เพราะการลงทุนเป็นเรื่องใหญ่ที่ควรคิดแล้วคิดอีก และต้องไตร่ตรองอย่างรอบครอบก่อนการตัดสินใจ อัตราส่วนทางการเงินจึงเป็นเครื่องมือสำคัญที่นำมาวิเคราะห์และใช้เป็นเกณฑ์ตัดสินใจในการลงทุน TerraBKK ขอแนะนำความรู้พื้นฐาน NPV และ IRR หนึ่งในอัตราส่วนยอดนิยม ที่มักนำมาใช้วิเคราะห์การลงทุนอสังหาฯ ได้อย่างเข้าใจ และสามารถนำไปประยุกต์ใช้ได้จริง TerraBKK ขออธิบายความเป็นมาของ NPV และ IRR ด้วยความเข้าใจอย่างง่าย ดังนี้

- เงินมีมูลค่าเปลี่ยนไปตามกาลเวลา มูลค่าเงิน 100 บาทในวันนี้ ไม่เท่ากับมูลค่าเงิน 100 บาทในอนาคต เพราะมีอัตราคิดลด (Discount Rate) อย่างอัตราเงินเฟ้อมาทอนค่าลง เช่น อัตราเงินเฟ้อที่ 3% ต่อปี จะทำให้ 100 บาท ลดค่าเหลือ 97 = 100x(1-3%) บาท เมื่อเวลาผ่านไป 1 ปี เป็นต้น หลักการนี้เมื่อนำมาคำนวณในการลงทุน อัตราคิดลดก็คือ ต้นทุนค่าเสียโอกาสของเงินทุน และส่วนใหญ่มักใช้ต้นทุนทางการเงิน หรือ ดอกเบี้ยเงินกู้ เป็นตัวคำนวณ

- กระแสเงินสดในการลงทุน โดยปกติ การลงทุนจะเริ่มต้นด้วยรายจ่ายก้อนแรก และรายจ่ายเป็นระยะๆตามงวดเวลา ขณะเดียวกันก็อาจมีรายรับด้วยเช่นกัน เช่น ลงทุนบ้านเช่าโดยการกู้แบงค์ จะมีรายรับ (ค่าเช่าจากบ้านเช่า) และรายจ่าย (ค่างวดผ่อนชำระหนี้ธนาคาร) หรือ ลงทุนทำโครงการจัดสรร จะมีรายรับ (เงินดาวน์บ้านของลูกค้า) และรายจ่าย (งวดค่าก่อสร้าง ,งวดผ่อนธนาคารฯลฯ ) เป็นต้น เมื่อรายรับหักลบรายจ่ายแล้ว จะได้ผลลัพธ์ในรูป “เงินสดสุทธิ” เป็นก้อนในแต่ละปี ไปเรื่อยๆ จนถึงเงินสดสุทธิก้อนสุดท้าย เมื่อสิ้นสุดระยะเวลาการลงทุน เช่น เงินสุทธิจากขายบ้านเช่า เงินสุทธิจากการปิดการขายโครงการจัดสรร เป็นต้น

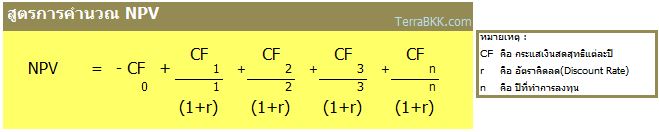

- NPV มูลค่าปัจจุบันของผลประโยชน์สุทธิ (Net Present Value : NPV) คือ การประเมินว่า "การลงทุนสร้างผลกำไรได้หรือไม่" โดยการทอนเงินสดสุทธิแต่ละก้อนที่ได้นั้น กลับมาเป็นมูลค่าณ ปัจจุบัน เพื่อทำการบวกลบสุทธิออกมาเป็นค่า NPV มีสูตรการคำนวณ และแปลความหมายได้ ดังนี้

- NPV เป็นบวก แสดงว่า การลงทุนให้ผลกำไร เห็นควรทำการลงทุน - NPV เป็นลบ แสดงว่า การลงทุนให้ผลขาดทุน ควรปฎิเสธการลงทุน - NPV เป็น 0 แสดงว่า การลงทุนให้ผลเท่าทุน

- IRR อัตราผลตอบแทนภายใน (Internal Rate of Return : IRR) คือ การประเมินว่า "การลงทุนให้อัตราผลตอบแทนเท่าใด" คือ การสุ่มอัตราคิดลด (Discount Rate) ที่ทำให้ NPVมีค่าเท่ากับศูนย์ กล่าวคือ ทำให้เงินสดสุทธิในอนาคตทอนมูลค่ากลับมาปัจจุบันแล้ว มีค่าเท่ากับ เงินลงทุนก้อนแรก ดังนั้น IRR ควรมีค่ามากกว่า ต้นทุนทางการเงิน และยิ่งมีค่ามาก ยิ่งดี มีสูตรการคำนวณ และแปลความหมายได้ ดังนี้

-IRR มากกว่า ต้นทุนทางการเงิน แสดงว่า การลงทุนให้ผลกำไร เห็นควรทำการลงทุน -IRR น้อยกว่า ต้นทุนทางการเงิน แสดงว่า การลงทุนให้ผลขาดทุน ควรปฎิเสธการลงทุน -IRR เท่ากับ ต้นทุนทางการเงิน แสดงว่า การลงทุนให้ผลเท่าทุน

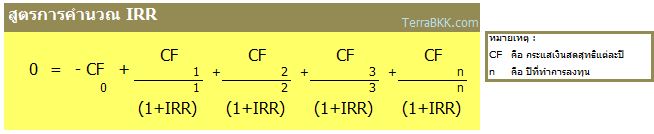

TerraBKK ขอยกตัวอย่างเพื่อนำ NPV ,IRR ไปประยุกต์ใช้อย่างง่ายๆ ดังนี้ "นายจรวย ต้องการซื้ออาคารพาณิชย์ 3 ลบ.มาปล่อยเช่า โดยลงทุนด้วยเงินตนเองก้อนแรก 1 ลบ. ส่วนที่เหลือขอกู้แบงค์ อัตราผ่อนชำระปีละ 144,000 บาท (12,000บาทต่อเดือน) อัตราดอกเบี้ย 6% ตลอดอายุสัญญา พร้อมประกาศปล่อยเช่า สัญญาปีละ 180,000 บาท เป็นเวลา 5 ปี และประกาศขายในราคา 3.7 ลบ. พร้อมปลดหนี้ธนาคารด้วยจำนวนเงินต้นคงเหลือ 1.8 ลบ.ในปีที่ 6" เพื่อทราบถึงกระแสเงินสุดสุทธิในแต่ละปีที่ได้รับ นายจรวยจึงได้จัดทำ "ตารางกระแสเงินสดจากการลงทุน" และพบว่า ปีแรกที่ซื้อทรัพย์ มีเงินสดสุทธิเป็นลบ เพราะเป็นการจ่ายเงินลงทุนก้อนแรก ต่อมาช่วงระยะผ่อนหนี้ธนาคาร 5 ปี มีเงินสดสุทธิ 36,000 บาท ทุกปี เพราะนายจรวยมีรายได้จากการปล่อยเช่าได้ มากกว่า รายจ่ายผ่อนค่างวด และในปีสุดท้ายที่ขายทรัพย์ มีเงินสดสุทธิ 1,900,000 บาท ตารางดังนี้

จากนั้น นายจรวยต้องการทราบว่า "การลงทุนสามารถสร้างผลกำไรได้จริงหรือไม่" นายจรวยจึงคำนวณหามูลค่าปัจจุบันของเงินสดสุทธิแต่ละปี ด้วยอัตราคิดลด (Discount Rate) เท่ากับต้นทุนทางการเงิน (อัตราดอกเบี้ยเงินกู้ 6%) เพื่อหาค่าNPV ใช้ประกอบการตัดสินใจ และพบว่า การลงทุนสามารถทำได้ เพราะได้ค่า NPV เป็นบวก

และเพื่อให้การตัดสินใจครั้งนี้เป็นไปอย่างรอบครอบยิ่งขึ้น นายจรวยจึงคำนวณหาค่า IRR เพื่อตรวจสอบว่า อัตราคิดลด (Discount Rate) ที่ทำให้ NPV มีค่าเท่ากับศูนย์ (มูลค่าปัจจุบันเงินสดสุทธิที่ได้รับในแต่ละปี เท่ากับ เงินลงทุนก้อนแรก)นั้น มีค่ามากกว่า ต้นทุนทางการเงิน (อัตราดอกเบี้ยเงินกู้ 6%) จริงหรือไม่ เพื่อสะท้อนว่า"การลงทุนสร้างผลตอบแทนได้กี่เปอร์เซนต์" ซึ่งพบว่าค่า IRR ที่ 13.78% ทำให้ค่า NPV เท่ากับศูนย์ และเป็นเปอร์เซนต์ผลตอบแทนที่มากกว่าต้นทุนทางการเงินด้วย

TerraBKK ขอกล่าวว่า การลงทุนที่มีค่า NPV เป็นบวก และมี IRR ที่มากกว่าต้นทุนทางการเงิน เป็นการลงทุนที่สร้างผลกำไรได้อย่างแน่นอน ท้ายนี้ ขอฝากไว้ว่า นอกจากใช้ NPVและ IRR อัตราส่วนประเมินการลงทุนทางการเงิน ที่ใช้ประกอบการตัดสินใจลงทุนแล้ว นักลงทุนควรทำการศึกษา และเข้าใจลักษณะธุรกิจนั้นๆอย่างแท้จริง ก่อนการลงทุน สามารถอ่านบทความ Financial Ratio เพิ่มเติม ได้ที่ >Financial Ratio 5 : “ค่าเสื่อมราคาตึกอาคารบ้านเรือน” คิดยังไง ? >มูลค่าเงินตามเวลา (Time Value of Money) : เงินมีมูลค่าเปลี่ยนไป เพราะอะไร ? >Financial Ratio 4 : ROE & ROI สัดส่วนการลงทุน สะท้อนความต่างผลกำไรอสังหา ? >Financial Ratio 2 : Capital Gain กำไรสะท้อนศักยภาพทำเล >Financial Ratio 1 :Gross Profit & Net Profit เปิดเผยที่มากำไร รู้ทันอสังหาฯก่อนการลงทุน