Case Study 9 : Real estate - Asset or liability ?

ความน่ากลัวในการลงทุนอสังหาฯ คือ การมีเป้าหมายไม่ชัดเจน ดังนั้น TerraBKK Research ขอกล่าวถึงประเด็นที่น่าสนใจ เพื่อเป็นแนวคิดสำหรับผู้ที่สนใจในการพิจารณาว่า อสังหาฯ ที่ทำการลงทุนนั้น เป็น "ทรัพย์สิน" หรือ "หนี้สิน" กันแน่ ? TerraBKK Research ขอเริ่มต้นด้วยการทำความเข้าใจ เรื่องงบดุล ( Balance Sheet ) แบบง่ายๆ ว่าเป็น งบที่แสดงถึงฐานะทางการเงินของบุคคลหรือกิจการ ณ วันใดวันหนึ่ง ถึงจำนวนสินทรัพย์ หนี้สิน และส่วนของเจ้าของ ซึ่งมีสมการความสัมพันธ์ ดังนี้

ซึ่งการลงทุนอสังหาฯสักแห่ง ย่อมมีรายรับรายจ่ายเกิดขึ้นตลอดเวลา หากเปรียบเสมือนเป็นตาชั่งสองแขน แขนหนึ่งสำหรับ "รายรับ" เช่น ค่าเช่ารับ ประหยัดค่าเดินทาง ฯลฯ อีกแขนหนึ่งสำหรับ "รายจ่าย" เช่น ค่าผ่อนงวดธนาคาร ค่าซ่อมแซม ฯลฯ แสดงว่า การลงทุนอสังหาฯนั้น สามารถให้ผลตอบแทนได้ทั้งรูปแบบ "ผลกำไร" (รายรับ > รายจ่าย) และ "ผลขาดทุน" (รายรับ < รายจ่าย) ที่จะกลายเป็นภาระหนี้สิ้น จากความประมาทในการลงทุน มองข้ามรายละเอียดให้ครบถ้วนก่อนตัดสินใจลงทุน ดังเหตุการณ์ที่เคยเกิดขึ้นจริงของ นางสาวลองดู ดังนี้ "เมื่อปี 48 นางสาวลองดู ซื้อคอนโดมือสองต่อจากเพื่อนที่ทำงาน แถวประชานิเวศน์ ที่ราคา 1.9 ล้านบาท (กู้แบงค์ 1.8 ล้านบาท ทุนตนเอง 100,000 บาท) เพื่อย่นระยะเวลาเดินทางทำงาน และดีกว่าจ่ายค่าเช่ารายเดือน อยู่อาศัยมา 5 ปี (พศ. 49-53) ก็เปลี่ยนใจกลับไปอยู่อาศัยที่บ้าน จึงประกาศปล่อยเช่าคอนโด และสามารถปล่อยเช่าได้ เดือนละ 7,000 บาท เป็นเวลา 3 ปี ( พ.ศ. 54 – 56) ปัจจุบัน นางสาวลองดู ต้องการขาย และมีคนเสนอซื้อที่ราคา 1.9 ลบ. เท่าราคาตลาด (นางสาวลองดูมีรายได้ เดือนละ 30,000 บาท จ่ายอัตราภาษีเงินได้ 5% ตามขั้นบันได)" TerraBKK Research ขอจับประเด็นสำคัญด้วยความเข้าใจง่ายๆ เพื่อนำไปประยุกต์ใช้ในการลงทุนอสังหาฯ ตามช่วงเวลาต่างๆ เช่น ณ เวลาซื้อ ,เวลาถือครอง และ เวลาขาย ดังนี้ 1. ณ เวลาซื้อ มีประเด็นที่น่าสนใจ ดังนี้

1.1) ทันทีที่ตัดสินใจซื้อ จะเกิดรายจ่ายทันที 135,000 บาท คิดเป็น 7% ของราคาทรัพย์ อาจเห็นว่าใช้จำนวนเงินทุนเริ่มต้นไม่สูง แต่อย่าลืม คำนึงถึงภาระหนี้ก้อนโตที่กำลังจะเกิดขึ้น 1.8 ลบ.(ไม่รวมดอกเบี้ย) 1.2) ค่าใช้จ่าย ณ สำนักงานที่ดิน 30,690 บาท คือ จดจำนอง (1% ของเงินกู้ = 18,000 บาท) และ ค่าธรรมเนียมการโอน แบ่งครึ่งกับผู้ขาย (1%ราคาประเมิน = 12,690 ) - ค่าอากรแสตมป์ และภาษีเงินได้ หัก ณ ที่จ่าย ควรเป็นหน้าที่ของผู้ขาย

- เพราะเป็นผู้รับรายได้จากการขาย ทั้งนี้ หากผู้ซื้อและผู้ขายพึ่งพอใจในการหารครึ่งก็สามารถทำได้ แต่ผู้ซื้อจะเกิดความเสียเปรียบในการซื้อขาย

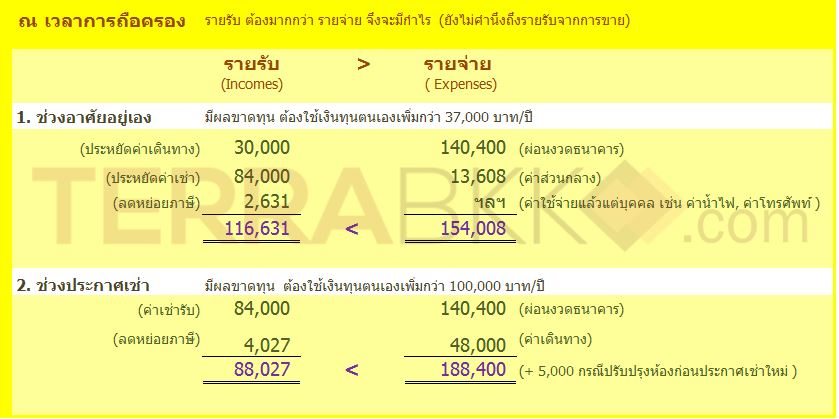

2. ณ เวลาการถือครอง มีประเด็นที่น่าสนใจ (ตัวอย่างแสดงผลปีแรกของแต่ละช่วงเวลา) ดังนี้

2.1) ในช่วงอาศัยอยู่เอง พบว่า ให้ผลขาดทุน เพราะได้รายรับน้อยกว่าภาระรายจ่ายกว่า 37,000 บาทต่อปี นอกจากนี้ ควรให้ความสำคัญกับค่าใช้จ่ายอื่นที่หักลบกัน ว่าคุ้มค่ากับการประหยัดเวลาและการลงทุนครั้งนี้อย่างแท้จริงหรือไม่ 2.2) ในช่วงประกาศเช่า พบว่า ให้ผลขาดทุน เพราะ นางสาวลองดู จำต้องควักเงินทุนตนเองสำหรับส่วนต่างรายจ่ายกว่า 1แสนบาทต่อปี ทั้งนี้ เกิดจากจุดบอดที่ นางสาวลองดู ประมาทในการลงทุน - เรื่องคุณภาพคอนโด

- ไม่สังเกตเห็นปัญหาที่จอดรถ รวมทั้งศึกษาคู่แข่งภายในอาคาร ทำให้ตกอยู่ในภาวะบีบคั้น เสียโอกาศทางรายได้ เพราะหากต้องการผู้เช่าโดยเร็ว ก็ต้องลดค่าเช่าลง

- เรื่องปัญหาผู้เช่าเบี้ยวค่าเช่า

- ห้องเสียหาย ยิ่งเปลี่ยนผู้เช่าเท่าไหร่ ต้นทุนการปรับปรุงห้อง ( 5,000 บาทต่อครั้ง) ก็ยิ่งสูงเท่านั้น

- เรื่องการลดหย่อยภาษีเงินได้

- เป็นไปตามดอกเบี้ยจ่ายจริง ไม่เกิน 100,000 บาท เช่น ปีแรกนางสาวลองดูได้รับเงินคืนจากการลดหย่อยภาษี 2,631 บาท เป็นต้น

3. ณ เวลาขาย มีประเด็นที่น่าสนใจ ดังนี้

3.1) การขายอสังหาฯ ไม่ควรมองข้ามผลขาดทุนในช่วงถือครอง การลงทุนของ นส.ลองดู ให้ผลขาดทุนสะสมช่วงถือครองถึง 481,996 บาท 3.2) ค่าใช้จ่าย ณ สำนักงานที่ดิน 66,605 บาท คือ ภาษีเงินได้หัก ณ ที่จ่าย ( 31,725 บาท) , ค่าอาการแสตมป์ (0.5%ของราคาขาย = 9,500) และ เนื่องจากต้องการขายออกให้เร็วที่สุด จึงจ่ายค่าธรรมเนียมการโอนเพียงคนเดียว ( 2%ของราคาประเมิน = 25,380 บาท) ทำให้เสียเปรียบในการขาย 3.3) ความประมาทในการเลือกลงทุนอสังหาไม่มีศักยภาพ จำต้องขายที่ราคาทุน เพราะไม่สามารถประกาศขายในราคาสูงได้ กล่าวสรุปได้ว่า อสังหาฯของ นส.ลองดู ล้วนก่อภาระหนี้สินทั้งสิ้นเพราะตลอดช่วงเวลาการถือครองทั้งอยู่อาศัยเอง และปล่อยเช่า แต่มีภาระรายจ่ายมากกว่ารายรับ ทำให้ขาดทุนสะสมถึง 481,996 บาทจนกระทั้งการขายที่ราคาทุน เนื่องจากความประมาทในเลือกทรัพย์ที่ไม่มีศักยภาพ ทำให้การลงทุนครั้งนี้ ขาดทุนสุทธิทั้งสิ้น 85,283 บาท ท้ายนี้ TerraBKK Research ขอสรุปว่า การตัดสินว่าอสังหาฯว่า แท้จริงแล้วคือ ทรัพย์สิน หรือ หนี้สิน ? นั้น ต้องพิจารณาอย่างละเอียด เพราะหากมีวัตถุประสงค์เพื่อการลงทุน ผลลัพธ์ ย่อมมีทั้ง “ขาดทุน” หรือ “กำไร” และผลตอบแทน ย่อมขึ้นอยู่กับความพึ่งพอใจของผู้ลงทุนเอง สามารถอ่านบทความ Case Study เพิ่มเติม ได้ที่ Case Study 8 : สำหรับ First Jobber คิดอย่างไรให้การซื้อคอนโดคุ้มกว่าการเช่า? Case Study 7 : เหตุผลที่คนรวยซื้ออสังหาฯ Case Study 6 : Cut Loss !! ตัดใจขายทิ้ง เมื่อเก็บอสังหาฯไว้ มีแต่รายจ่าย Case Study 5 : รายได้เท่าเดิม อยากซื้ออสังหาริมทรัพย์ที่แพงกว่า ควรทำอย่างไร ? Case Study 4 : ดับฝัน! First Jobber เป็นเจ้าของคอนโดฯแทนเช่าหอพัก Case Study 3 : "เช่าซื้อบ้าน" ทางออกของผู้มีรายได้น้อย Case Study 2 : ซื้อบ้านเพื่ออยู่อาศัย ควรขอสินเชื่ออย่างไร ? Case Study 1 : ลงทุนอสังหา ต้องกู้สินเชื่ออย่างไร ?