ย้อนหลัง 10 ปี อัตราดอกเบี้ยพันธบัตร - เงินฝาก-เงินกู้ ประเทศไทย

จากสถานการณ์ตลาดการเงินของประเทศไทยล่าสุดเมื่อวันที่ 11 มีนาคม 2558 คณะกรรมการนโยบายการเงิน (กนง.) มีมติผลการประชุมว่า ลดดอกเบี้ยนโยบายอยู่ที่ ร้อยละ1.75% ต่อปี (จากเดิมร้อยละ 2 ต่อปี) เพื่อกระตุ้นเศรษฐกิจไทย สนับสนุนการลงทุน และพยุงความเชื่อมั่นของภาคเอกชน TerraBKK พบข้อมูล อัตราดอกเบี้ยในตลาดเงิน ที่น่าสนใจ คือ อัตราดอกเบี้ยพันธบัตร - เงินฝาก – เงินกู้ ย้อนหลัง 10 ปี ตั้งแต่ปี 48- 57 จาก ธนาคารแห่งประเทศไทย

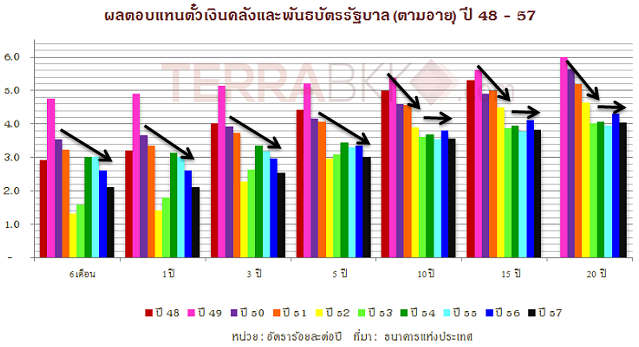

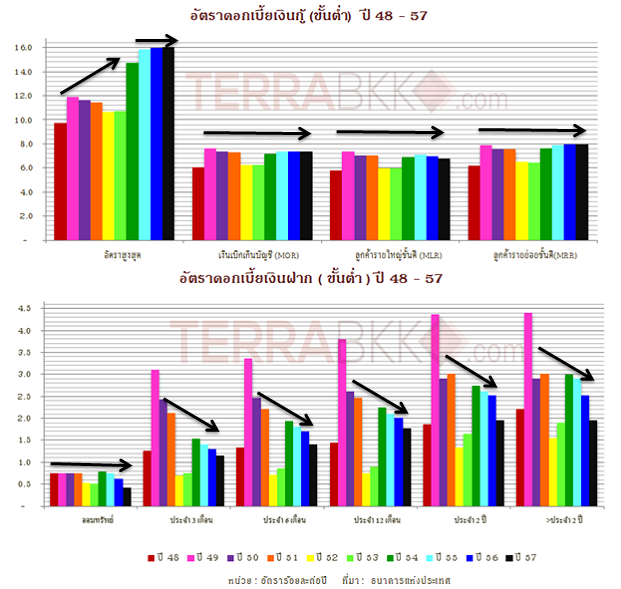

TerraBKK พบว่า อัตราผลตอบแทนพันธบัตรรัฐบาลมีแนวโน้มลดลง มาตั้งแต่ปี 2549 สำหรับพันธบัตรอายุ 6 เดือน – 5ปี มีความผันผวนบ้าง ปี 2552 เคยลงไปต่ำสุดที่อัตราผลตอบแทนร้อยละ 1 - 2.5 แล้วปรับตัวขึ้นจนปี 2554 ปรับตัวลงต่อเนื่องจนถึงปัจจุบัน ขณะที่พันธบัตรระยะยาวปรับลดต่อเนื่องตั้งแต่ปี 2549 และปี 2553 เริ่มทรงตัว ไม่เปลี่ยนแปลงมากนัก ด้านอัตราดอกเบี้ยเงินกู้ (ขั้นต่ำ) มีแนวโน้มทรงตัว ยกเว้น อัตราดอกเบี้ยเงินกู้สูงสุด (เช่น บัตรเครดิต, ผู้กู้ผิดนัดชำระหนี้ ) ที่ปรับตัวสูงขึ้นตลอด และเริ่มทรงตัวหลังจากปี 55 ด้านอัตราดอกเบี้ยเงินฝาก (ขั้นต่ำ)มีแนวโน้มลดลง ยกเว้น ประเภทออมทรัพย์ที่มีแนวโน้มทรงตัว นอกนั้นเป็นประเภทเงินฝากที่เคยปรับอัตราดอกเบี้ยสูงสุด ปี 2549 อยู่ที่อัตราดอกเบี้ย ร้อยละ 3- 4.4 ต่อปี แล้วปรับตัวลดลงต่ำสุด ปี 2552 ที่อัตราดอกเบี้ย ร้อยละ 0.65 -1.50 ต่อปี จากนั้นปรับตัวขึ้นถึงปี 2554 แล้วปรับตัวลดลงจนถึงปัจจุบันอัตราผลตอบแทนพันธบัตรรัฐบาล ปี 2548 -2557

- ปี 2557 : ปรับตัวลดลงตามอัตราดอกเบี้ยนโยบาย และตามทิศทางอัตราเงินเฟ้อระดับต่ำ จากการลดลงของราคาพลังงงาน

- ปี 2556 : ปรับตัวลดลง โดยพันธบัตรระยะกลางถึงยาวเคลื่อนไหวผันผวนและสอดคล้อยกับพันธบัตรรัฐบาลสหรัฐฯ และสถานการณ์อัดฉีดสภาพคล่อง ( QE )ของธนาคารกลางสหรัฐฯ

- ปี 2555 : ปรับตัวลดลง ตามการประกาศลดอัตราดอกเบี้ยนโยบาย แม้ว่าช่วงกลางปี พันธบัตรระยะกลางถึงยาวจะผันผวนจากสถานการณ์เศรษฐกิจโลก ซึ่งมีผลต่อความต้องการถือทรัพย์สินประเภทต่างๆของนักลงทุนทั้งในและต่างประเทศ

- ปี 2554 : ปรับตัวสูงขึ้นตามอัตราดอกเบี้ยนโยบายในช่วงแรก จากนั้นปรับตัวลงจากความกังวลวิกฤติการณ์หนี้สาธารณะกลุ่มประเทศยูโร และปรับตัวลงตามอัตราดอกเบี้ยนโยบาย

- ปี 2553 : ปรับตัวสูงขึ้น โดยพันธบัตรระยะสั้นมีแนวโน้มสูงขึ้นตามอัตราดอกเบี้ยนโยบาย ขณะที่พันธบัตรระยะกลางถึงยาวมีแนวโน้มลดลงในช่วงครึ่งปีแรก จากความสามารถในการจัดเก็บรายได้ที่มากกว่าการคาดการณ์ แล้วจึงปรับตัวสูงขึ้นตามอัตราดอกเบี้ยนโยบายในไตรมาสสุดท้ายของปี

- ปี 2552 : ปรับตัวลดลง โดยพันธบัตรระยะสั้นถึงกลาง มีแนวโน้มปรับตัวลดลงต่อเนื่องตามทิศทางอัตราดอกเบี้ยนโยบายและอัตราเงินเฟ้อ ขณะที่พันธบัตรระยะยาว ปรับตัวตามนโนบายการคลังขาดดุล และอาจเกิดจากปริมาณพันธบัตรที่คาดว่าจะเพิ่มขึ้นตามการออก พรบ. และ พรก. เงินกู้รวม 8 แสนล้านบาท

- ปี 2551 : ปรับตัวลดลง และเกิดความผันผวนภายในปีสูง โดย 6 เดือนแรก มีแนวโน้มปรับตัวสูงขึ้น จากการคาดการณ์อัตราเงินเฟ้อและความต้องการของเหล่ากองทุนที่จะลดการถือครองพันธบัตรรัฐบาลไปเป็นการเพิ่มการลงทุนระยะสั้นในต่างประเทศ ต่อมาในช่วง 6 เดือนหลังได้ปรับตัวลดลง ตามอัตราดอกเบี้ยนโยบาย

- ปี 2550 : ปรับตัวลด และเกิดความผันผวนภายในปีสูง โดย 6 เดือนแรกพันธบัตรทุกช่วงอายุปรับตัวลดลงอย่างรุนแรง ตามอัตราดอกเบี้ยนโยบาย และปรับตัวสูงขึ้น ในช่วง 6 เดือนหลัง จากการคาดการณ์ว่าอัตราเงินเฟ้อจากเพิ่มสูงขึ้น

- ปี 2549 : ปรับตัวสูงขึ้น และปรับอัตราผลตอบแทนในแต่ละช่วงอายุพันธบัตร ทำให้ส่วนต่างผลตอบแทนระหว่างพันธบัตรอายุสั้นและอายุยาวไม่ต่างกันมากนัก

- ปี 2548 : ปรับตัวสูงขึ้น ตามอัตราดอกเบี้ยนโยบายของ ธปท. และ อัตราผลตอบแทนพันธบัตรของสหรัฐฯ โดยพันธบัตรระยะสั้นได้ปรับตัวสูงกว่าพันธบัตรระยะกลางถึงยาว เพราะ ช่วงปลายปี 48 อัตราเงินเฟ้อต่ำกว่าที่คาดการณ์ไว้ จึงได้ปรับอัตราผลตอบแทนลดเช่นกัน

อัตราดอกเบี้ยระยะสั้นในตลาดเงินปี 2548 - 2557

- ปี 2557 : ปรับตัวลดลงตามอัตราดอกเบี้ยนโยบายที่คณะกรรมการนโยบายการเงิน (กนง.) ประกาศลดลงที่ ร้อยละ 2 ต่อปี เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจไทย ด้านเงินฝากหดตัว เนื่องจากประชาชนหันไปลงทุนสินทรัพย์ให้ผลตอบแทนสูงกว่า เช่น กองทุน ตราสารหนี้ ตราสานทุน เป็นต้น ด้านสินเชื่อหดตัว เพราะ ความเข้มงวดในการอนุมติการกู้แก่ธุรกิจเล็กและกลางมากขึ้น ขณะที่ธุรกิจขนาดใหญ่หันไประดมทุนผ่านหุ้นกู้เอกชนและตราสารทุน แทนการขอสินเชื่อ เพราะมีต้นทุนทางการเงินถูกกว่า

- ปี 2556 : ปรับตัวลดลงตามทิศทางอัตราดอกเบี้ยนโยบายที่ลดลงมาอยู่ที่ร้อยละ 2.25 ต่อปี ด้านเงินฝาก จะเห็นว่ามีธนาคารพาณิชย์และสถาบันการเงินของรัฐ ออกบัญชีเงินฝากพิเศษเพิ่มมากขึ้น โดยให้อัตราดอกเบี้ยที่สูงกว่าปกติ เพื่อดึงดูดใจการฝากเงิน ด้านสินเชื่อขยายตัวในครึ่งปีแรก และชะลอตัวในครึ่งปีหลัง จากสินเชื่อรถยนต์จากโครการรถคันแรกที่ทะยอยหมดลง และความเข้มงวดในการปล่อยสินเชื่อภาคครัวเรือนที่สูงขึ้น

- ปี 2555 : ปรับตัวลดลงจากปีก่อน ตามการประกาศลดอัตราดอกเบี้ยนโยบายมาอยู่ที่ร้อยละ 2.75 ต่อปี ด้านเงินฝากขยายตัวต่อเนื่องทั้งปี ด้านสินเชื่อขยายตัวดีขึ้น จากการขอสินเชื่อเพื่อซ่อมแซมความเสียหายจากเหตุการณ์อุทกภัยในปีก่อน และการขยายกำลังการผลิตเพื่อรองรับความต้องการในประเทศ

- ปี 2554 : ปรับตัวสูงขึ้นตามอัตราดอกเบี้ยนโยบายที่คณะกรรมการนโยบายการเงิน (กนง.) ประกาศเพิ่มถึง 6 ครั้ง เพื่อรักษาความสมดุลทางเศรษฐกิจ ก่อนปรับตัวลงมาอยู่ที่ 3.25 จากเหตุการณ์มหาอุทกภัย ส่งผลให้ด้านสินเชื่อชะลอตัว • ปี 2553 : ปรับตัวสูงขึ้นตามอัตราดอกเบี้ยนโยบายที่ร้อยละ 2 ต่อปี ทำให้อัตราดอกเบี้ยเงินฝากปรับสูงตาม ด้านสินเชื่อขยายตัวตามเศรษฐกิจที่ดีขึ้น เช่น สินเชื่อเพื่อการบริโภค ประเภทเชื่อเช่าซื้อรถยนต์ และประเภทที่อยู่อาศัย เป็นต้น

- ปี 2552 : ปรับตัวลดลงมาต่ำสุด ตามอัตราดอกเบี้ยนโยบายที่คณะกรรมการนโยบายการเงิน (กนง.) ประกาศลดถึง 3 ครั้ง มาอยู่ที่ร้อยละ 1.25 ต่อปี ด้านเงินฝากมีแนวโน้มขยายตัวมากขึ้น เนื่องจากย้ายเงินลงทุนในสินทรัพย์ที่มีความเสี่ยงกลับมาที่เงินฝากมากขึ้นเพื่อความปลอดภัย ด้านสินเชื่อชะลอตัวต่อเนื่องตามภาวะเศรษฐกิจที่หดตัว

- ปี 2551 : ทรงตัวในครึ่งปีแรก แล้วปรับตัวลดลงในครึ่งปีหลังตามอัตราดอกเบี้ยนโยบาย แนวโน้มเงินฝากชะลอตัวลงต่อเนื่อง ประชาชนเลือกนำเงินฝากไปลงทุนในตราสารการเงินที่ให้ผลตอบแทนสูงกว่า ด้านสินเชื่อมีแนวโน้มชะลอตัวเช่นกัน

- ปี 2550 : ปรับตัวลงต่อเนื่องตามอัตราดอกเบี้ยนโยบาย ช่วง 6 เดือนแรกของปี 50 ก่อนทรงตัวในช่วง 6เดือนหลังที่ ร้อยละ 3.25 ทำให้แนวโน้มการฝากเงินชะลอตัว หลายคนถอนเงินฝากบางส่วนไปลงทุนในตั๋วเงินคลังและพันธบัตรที่ให้ผลตอบแทนสูงกว่า ด้านสินเชื่อยังคงหดตัว จากผลกระทบด้านอุปสงค์ในประเทศและความไม่เชื่อมั่นของภาคเอกชน

- ปี 2549 : ปรับตัวเพิ่มขึ้นต่อเนื่องตามดอกเบี้ยนโยบาย ซึ่งคณะกรรมการนโยบายการเงินได้ปรับขึ้นอัตราดอกเบี้ยนโยบายถึง 4 ครั้งในช่วงครึ่งปีแรก ส่งผลให้อัตราดอกเบี้ยเงินฝากและเงินกู้ปรับตัวตามไปด้วย ธนาคารพาณิชย์คึกคักเร่งขยายฐานลูกค้าเงินฝากอย่างมากในช่วงครึ่งปีแรก ก่อนที่อัตราดอกเบี้ยนโยบายครึ่งปีหลังจะคงตัวอยู่ที่ ร้อยละ 5 ต่อปี ด้านสินเชื่อชะตัวทั้งปีตามความเชื่อมั่นที่ยังไม่ชัดเจนของภาคเอกชน

- ปี 2548 : ปรับเพิ่มขึ้นต่อเนื่องตามอัตราดอกเบี้ยนโยบาย ทั้งอัตราดอกเบี้ยเงินฝาก-เงินกู้ เนื่องจากผลกระทบจากเหตุการณ์สึนามิคลี่คลาย ประกอบกับราคาน้ำมันโลกที่ปรับตัวสูงขึ้น มีโอกาศเกิดอัตราเงินเฟ้อสูงได้ จึงจำเป็นต้องนโยบายปรับขึ้นดอกเบี้ย เพื่อดึงเงินออกจากระบบ --เทอร์ร่า บีเคเค

ที่มา : อัตราดอกเบี้ยในตลาดเงิน ธนาคารแห่งประเทศไทย

ที่มา : อัตราดอกเบี้ยในตลาดเงิน ธนาคารแห่งประเทศไทย

บทความโดย : TerraBKK เคล็ดลับการลงทุน TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก

Discussion

Follow breaking news Investment property articles on Facebook, click here.