ภาคธุรกิจยังคงเป็นตัวฉุด เศรษฐกิจจีน ต่อเนื่อง...คาด ปี 2559 โตชะลอลงที่ร้อยละ 6.5

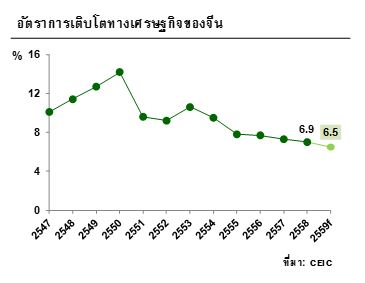

- เศรษฐกิจจีนในปี 2558 เติบโตร้อยละ 6.9 ต่ำที่สุดในรอบ 25 ปี และศูนย์วิจัยกสิกรไทยคาดว่า ในปี 2559 เศรษฐกิจจีนน่าจะเติบโตชะลอลงต่อเนื่องที่ร้อยละ 6.5

- ทั้งนี้ ต้องจับตาประเด็นความเสี่ยงในภาคธุรกิจที่อาจจะเป็นตัวถ่วงเศรษฐกิจจีนในระยะข้างหน้า ไม่ว่าจะเป็นความสามารถในการทำกำไรของธุรกิจ และหนี้ภาคธุรกิจที่เพิ่มขึ้นอย่างรวดเร็ว ท่ามกลางแนวนโยบายการปรับโครงสร้างเศรษฐกิจของทางการจีน และอุปสงค์ที่อ่อนแอของเศรษฐกิจโลก

- ผลกระทบของภาวะการชะลอตัวของเศรษฐกิจจีนต่อภาคการส่งออกไทยนั้นคงเป็นสิ่งที่หลีกเลี่ยงไม่ได้ ศูนย์วิจัยกสิกรไทยประเมินว่ามูลค่าการส่งออกไทยไปยังจีนในปี 2559 น่าจะขยายตัวได้ในกรอบร้อยละ 0.5-2.5 บนสมมติฐานที่ว่าราคาสินค้าโภคภัณฑ์จะสามารถทรงตัว และไม่ดิ่งลงไปมากกว่านี้ รวมทั้งเศรษฐกิจโลกมีแนวโน้มฟื้นตัวดีขึ้น

เมื่อเศรษฐกิจสำคัญของโลกที่ทุกคนต่างจับตามองอย่างจีนกำลังก้าวเข้าสู่ยุค “ขาลง” จึงไม่น่าแปลกใจ ที่ประเด็นดังกล่าวจะสร้างความกังวลต่อสถานการณ์เศรษฐกิจโลกในปัจจุบัน โดยอัตราการเติบโตทางเศรษฐกิจของจีนในไตรมาส 4/2558 อยู่ที่ร้อยละ 6.8 (YoY) ส่งผลให้โดยรวมตลอดทั้งปี 2558 เศรษฐกิจจีนขยายตัวร้อยละ 6.9 ซึ่งเป็นอัตราการเติบโตที่ต่ำที่สุดในรอบ 25 ปี และตั้งแต่ต้นปี 2559 ที่ผ่านมา ภาพเศรษฐกิจจีนที่ชะลอตัวลงอย่างต่อเนื่องได้นำไปสู่ความผันผวนอย่างรุนแรงในตลาดหุ้นจีน และการอ่อนค่าของค่าเงินหยวน ขณะที่ ภาคเศรษฐกิจจริงเองก็ยังมีปัญหาเชิงโครงสร้างอยู่ไม่ว่าจะเป็นกำลังการผลิตส่วนเกิน (Overcapacity) และปริมาณสินเชื่อในระบบที่เพิ่มมากขึ้น ซึ่งล้วนแต่เป็นปัญหาในภาคธุรกิจอันจะเป็นตัวถ่วงเศรษฐกิจจีนในระยะต่อไป ทั้งนี้ ศูนย์วิจัยกสิกรไทยคาดว่า เศรษฐกิจจีนในปี 2559 น่าจะเติบโตชะลอลงต่อเนื่องที่ร้อยละ 6.5

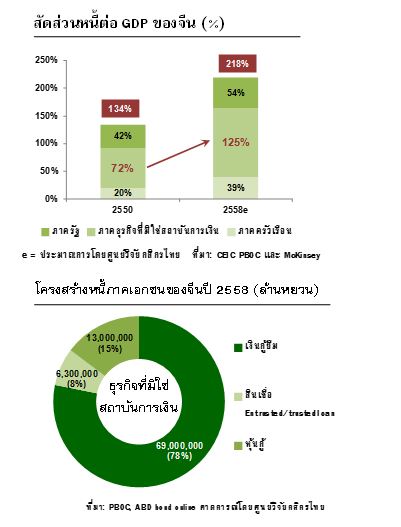

ย้อนกลับไปช่วงที่เกิดวิกฤตการเงินโลกในปี 2551 คณะมนตรีแห่งรัฐของจีน (State Council) ได้ออกมาตรการกระตุ้นเศรษฐกิจโดยอัดฉีดเม็ดเงินขนาดใหญ่ราว 4 ล้านล้านหยวนเพื่อเพิ่มสภาพคล่องในระบบ และส่งผลให้เกิดการกู้ยืมมากขึ้นอย่างรวดเร็ว โดยเฉพาะสินเชื่อในธุรกิจที่มิใช่สถาบันการเงิน (รวมรัฐวิสาหกิจ) ที่ศูนย์วิจัยกสิกรไทยคาดว่าอาจพุ่งสูงขึ้นจากร้อยละ 72 ของ GDP ในปี 2550 มาอยู่ที่ราวร้อยละ 125 ของ GDP ในปี 2558 ซึ่งนับว่าค่อนข้างสูงเมื่อเทียบกับประเทศกำลังพัฒนาอื่น ทั้งนี้ เมื่อพิจารณาโครงสร้างของหนี้ภาคเอกชนของจีนในช่วงที่ผ่านมา เป็นที่น่าสังเกตว่า สัดส่วนของหุ้นกู้ได้เพิ่มสูงขึ้นอย่างต่อเนื่องจนมีสัดส่วนร้อยละ 15 ของหนี้ภาคเอกชน (ราว 13 ล้านล้านหยวน) ในปี 2558 จากประมาณร้อยละ 12 ในปี 2557 ขณะที่ ภาระหนี้ภาคเอกชนส่วนใหญ่ (เกือบร้อยละ 80) ยังคงอยู่ในรูปของเงินกู้ยืม

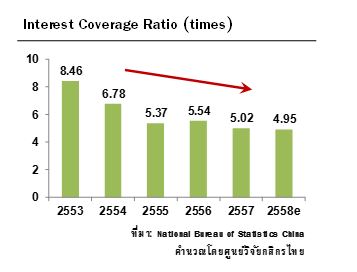

นอกจากสถานการณ์ที่ปริมาณสินเชื่อในระบบเพิ่มสูงขึ้นอย่างรวดเร็วแล้ว เมื่อรวมกับความสามารถในการทำกำไรที่ลดลงของภาคเอกชน ซึ่งส่งผลไปถึงความสามารถในการชำระหนี้นั้นก็ได้สร้างความกังวลต่อภาวะเศรษฐกิจจีนในระยะข้างหน้า โดยจากการติดตามผลกำไรภาคอุตสาหกรรมของจีนในปี 2558 ที่ผ่านมาพบว่า ผลตอบแทนต่อสินทรัพย์ (Return On Assets: ROA) ของจีนเกือบทุกอุตสาหกรรมการผลิตปรับลดลงในช่วง 11 เดือนแรกของปี 2558 เมื่อเทียบกับทั้งปี 2557 สะท้อนผลกำไรภาคอุตสาหกรรมจีนที่ลดลงต่อเนื่อง โดยเฉพาะอย่างยิ่งอุตสาหกรรมที่กำลังประสบภาวะกำลังการผลิตส่วนเกิน (Overcapacity) ไม่ว่าจะเป็นกลุ่มการแปรรูปโลหะ/เหล็ก กลุ่มการกลั่นน้ำมันปิโตรเลียมและก๊าซธรรมชาติ และการถลุงถ่านหิน เป็นต้น ยิ่งไปกว่านั้น ความสามารถในการชำระดอกเบี้ย (Interest Coverage Ratio) ของภาคธุรกิจจีนก็ลดลงเกือบ 2 เท่าในช่วงระยะเวลาเพียง 6 ปี ขณะที่ ภาคธุรกิจบางส่วนของจีนเริ่มมีสัญญาณการผิดนัดชำระหนี้อย่างชัดเจนมากขึ้น อาทิ กลุ่มธุรกิจเหล็ก ซีเมนต์ และพลังงานทางเลือก

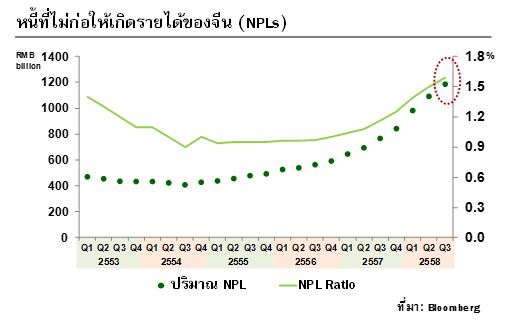

ทั้งนี้ ความสามารถในการชำระหนี้ของภาคธุรกิจที่ลดลงก็สอดคล้องกับปรากฏการณ์ที่หนี้ที่ไม่ก่อให้เกิดรายได้ (Non-performing Loans: NPLs) ของธนาคารพาณิชย์จีนได้ไต่ระดับเพิ่มขึ้นอย่างรวดเร็วในช่วง 3-4 ปีที่ผ่านมา โดยเฉพาะในปี 2558 ที่เพียงแค่ 3 ไตรมาสแรก ปริมาณ NPL ในระบบก็เพิ่มขึ้นถึง 3.4 แสนล้านหยวนมากกว่าการเพิ่มขึ้นทั้งปีของปี 2557 ที่ 2.5 แสนล้านหยวน นอกจากนี้ สัดส่วน NPL ต่อหนี้ทั้งหมด (NPL Ratio) ก็เพิ่มขึ้นอย่างก้าวกระโดดจากร้อยละ 1.00 ใน 2557 เป็นร้อยละ 1.59 ในไตรมาสที่ 3/2558 อย่างไรก็ดี เมื่อเทียบกับประเทศอื่นๆแล้ว สัดส่วน NPL ของธนาคารพาณิชย์จีนนับว่ายังอยู่ในระดับค่อนข้างต่ำ แต่ความเสี่ยงในภาคการเงินการธนาคารจากหนี้เสียที่เพิ่มขึ้นอย่างต่อเนื่องนั้นคงเป็นประเด็นที่ต้องจับตามอง ยิ่งเมื่อรวมกับความเสี่ยงจากปัญหาที่ยังค้างคาอย่าง Shadow Banking ด้วย

ในส่วนของแนวโน้มปี 2559 นี้ หากพิจารณาปัจจัยเชิงพลวัตจากสัญญาณของวงจรธุรกิจในประเทศจีน (Business Cycle Signal Index) จะพบว่า โมเมนตัมของภาคธุรกิจจีนในปีนี้ยังคงมีแนวโน้มซบเซาและกดดันความสามารถในการทำกำไรของบริษัทในจีนต่อเนื่อง ซึ่งสอดคล้องกับผลกำไรของภาคธุรกิจจีนที่ลดลง

ทั้งนี้ ความอ่อนแอของภาคธุรกิจนับเป็นหนึ่งในปัจจัยสำคัญที่ฉุดให้เศรษฐกิจจีนชะลอตัวต่อเนื่องต่อไปในระยะข้างหน้า อย่างไรก็ดี ส่วนหนึ่งของการชะลอตัวลงก็เป็นไปตามทิศทางการปฏิรูปเศรษฐกิจของจีนไปสู่ New Normal ซึ่งคาดว่าทางการจีนน่าจะมีเครื่องมือเชิงนโยบายในการบริหารจัดการไม่ให้เศรษฐกิจชะลอตัวอย่างรุนแรงและรวดเร็ว และคงทำให้เศรษฐกิจจีนเติบโตได้ประมาณร้อยละ 6.5 ตามที่ศูนย์วิจัยกสิกรไทยคาดไว้ สำหรับผลกระทบของภาวะการชะลอตัวของเศรษฐกิจจีนต่อไทยนั้นคงเป็นสิ่งที่หลีกเลี่ยงไม่ได้ โดยเฉพาะผลต่อภาคการส่งออกไทย เนื่องจากจีนนับเป็นตลาดที่สำคัญอันดับต้นๆของไทย ศูนย์วิจัยกสิกรไทยประเมินว่ามูลค่าการส่งออกไทยไปยังจีนทั้งปี 2558 น่าจะหดตัวที่ร้อยละ 5 ในขณะที่ ในปี 2559 น่าจะขยายตัวได้ในกรอบร้อยละ 0.5-2.5 บนสมมติฐานที่ว่าราคาสินค้าโภคภัณฑ์และราคาน้ำมันจะสามารถทรงตัวอยู่ในระดับปัจจุบัน และไม่ดิ่งลงไปมากกว่านี้ รวมทั้งเศรษฐกิจโลกมีแนวโน้มฟื้นตัวดีขึ้น โดยสินค้าที่คาดว่าจะยังขยายตัวได้ดีในปี 2559 คือ เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบ เม็ดพลาสติก ยางพารา ผลิตภัณฑ์มันสำปะหลัง และแผงวงจรไฟฟ้า

ในระยะถัดไป แม้ว่าจีนจะหันมาเน้นการขับเคลื่อนเศรษฐกิจด้วยการบริโภคภาคเอกชน และภาคบริการมากขึ้น แต่อุตสาหกรรมการผลิตก็จะยังคงมีความสำคัญอยู่ ซึ่งจีนอาจต้องพัฒนาและยกระดับอุตสาหกรรมการผลิตไปสู่ระบบการผลิตแบบใหม่ (Modern Manufacturing) ที่จะช่วยสร้างมูลค่าเพิ่มจากการผลิตให้มากขึ้นเพื่อนำไปสู่การเติบโตทางเศรษฐกิจอย่างมีคุณภาพ และจะเป็นโอกาสของผู้ประกอบไทยในการส่งออกสินค้าเพื่อตอบสนองความต้องการของผู้บริโภคยุคใหม่และเป็นส่วนหนึ่งในห่วงโซ่การผลิตที่ทันสมัยของจีน ทั้งนี้ ผู้ประกอบการไทยควรจะต้องติดตามสัญญาณเศรษฐกิจของจีนอย่างใกล้ชิด ไม่ว่าจะเป็นตลาดเงินตลาดทุนที่ยังเปราะบาง รวมถึงความเสี่ยงในภาคธุรกิจที่อาจกลับมาเป็นปัจจัยกดดันให้เศรษฐกิจจีนชะลอตัวลงไปมากกว่าที่คาดไว้

ขอบคุณข้อมูล จาก : ศูนย์วิจัยกสิกรไทย