การจัดการหนี้อย่างมีประสิทธิภาพ

การเป็นหนี้ ไม่ใช่เรื่องใหญ่หรือแปลกใหม่สำหรับคนในยุคนี้ เพราะหนี้สินสำหรับหลายๆ คนแล้วคือการลงทุนชนิดหนึ่ง โดยเฉพาะหนี้สินที่มาจากอสังหาริมทรัพย์ คือหนี้สินที่เกิดขึ้นเพื่อการยืมเงินของธนาคารมาซื้อที่อยู่อาศัยแล้วผ่อนชำระเป็นงวดๆ ไป หนี้สินของธนาคารมีกำหนดระยะเวลาใช้คืนที่ชัดเจนและมักเป็นหนี้ระยะยาว ซึ่งการจัดการกับหนี้ระยะยาวเหล่านี้ ต้องมีการวางแผนการจัดการที่ดี เพื่อให้การใช้หนี้เป็นไปอย่างมีประสิทธิภาพ โดยมีวิธีการจัดการและวางแผนดังนี้

รายได้ต้องมากกว่ารายจ่าย หนี้สินคือรายจ่ายประจำที่มาทุกเดือน นอกเหนือจากค่าใช้จ่ายในการใช้ชีวิตทั่วๆ ไป นั่นหมายความว่า นอกจากรายได้สำหรับจ่ายหนี้แล้วยังต้องมีรายได้เอาไว้สำหรับกินข้าวด้วย ในแต่ละเดือนรายจ่ายสำหรับชำระหนี้ที่อยู่อาศัยควรอยู่ที่ประมาณ 30% ของรายรับ หากเกินกว่านี้ การใช้จ่ายจะเริ่มตึงมือ ทำให้ลำบากในการวางแผนการดำเนินชีวิต

ตรวจสอบความมั่งคั่งสุทธิของตนเอง สำรวจจากรายได้ประจำ + รายได้พิเศษ และหักลบ ค่าใช้จ่ายในการกินอยู่ และหนี้สินออก คงเหลือรายได้สุทธิอยู่เท่าไหร่ หากยิ่งเหลือเยาะก็สามารถนำไปลงทุนสินทรัพย์อื่นเพื่อเพิ่มความมั่งคั่งได้

บริหารความมั่งคั่ง ประเมินจากความสามารถในการชำระหนี้ของตัวเอง อัตราผ่อนชำระทุกสิ่งทุกอย่างที่เหมาะสมไม่ควรเกิน 35-40% ของรายได้ทั้งหมด ถ้าอัตราผ่อนชำระเกินกว่า 50% ของรายได้แล้วจะมีความเสี่ยงเป็นหนี้ถาวร คือ พ้นจากวงจรการเป็นหนี้ไม่ได้ตลอดไป

จ่ายเพิ่มในแต่ละเดือน หากมีความสามารถในการชำระหนี้เพิ่มขึ้น อาจจะด้วยเงินเดือนที่สูงขึ้น หรือได้รับผลตอบแทนจากการลงทุนดีขึ้น ให้เลือกชำระหนี้ที่มีอัตราดอกเบี้ยสูงก่อน แล้วค่อยเรียงลำดับไล่ลงมายังหนี้ที่มีอัตราดอกเบี้ยต่ำ ซึ่งส่วนมากสินเชื่อไม่มีหลักประกันอย่าง สินเชื่อบุคคล บัตรเครดิต จะมีอัตราดอกเบี้ยสูงกว่าอัตราดอกเบี้ยกู้บ้าน ซึ่งควรจ่ายคืนก่อน

คืน ย้าย รวมหนี้สิน

คืน ใช้หนี้ให้หมด หากมีเงินออม หรือมีสินทรัพย์อื่นที่ได้ผลตอบแทนต่ำกว่าอัตราดอกเบี้ยเงินกู้ควรนำเงินส่วนหนี้ไปคืนเงินกู้แทน เพราะจะช่วยปลดหนี้ได้เร็วขึ้น

ย้าย (Refinance) รายจ่ายที่หนักๆ สำหรับการผ่อนบ้านคือดอกเบี้ย ที่ยิ่งกู้ยาวดอกเบี้ยจะยิ่งแพงขึ้นเรื่อยๆ การเลือก Refinance เพื่อรับข้อเสนอดอกเบี้ยที่ต่ำกว่า จึงเป็นทางเลือกที่ดี แต่ทั้งนี้ต้องเปรียบเทียบด้วยว่าหากหมดช่วงโปรโมชั่น ดอกเบี้ยหลังจากนั้นต้องคุ้มค่ากว่าใช้บริการธนาคารเดิม

รวมหนี้สิน หลายก้อนอาจมีระยะเวลาการผ่อนชำระที่สั้น ชนิดหายใจหายคอไม่ทัน หรืออาจมีรายจ่ายที่แพงกว่าจากอัตราดอกเบี้ย หากมีหลักประกันชิ้นใหญ่เพียงชิ้นเดียวที่สามารถปิดหนี้กองเล็กๆ ทุกกองได้หมด ควรใช้หลักประกันนั้นเพื่อทำให้หนี้เป็นก้อนเดียว และเป็นการผ่อนชำระระยะยาว เพื่อให้ผู้กู้ไม่เหนื่อยกับการจ่ายคืนหลายๆ ทาง ทั้งนี้ต้องแน่ใจว่า ดอกเบี้ยของหนี้ก้อนใหม่จะน้อยกว่า และคุ้มกว่าในระยะยาวจริงๆ

ด้วยวิธีการดังที่กล่าวมา เชื่อว่าการวางแผนที่ดี จะช่วยให้การเป็นหนี้ไม่น่ากลัวอีกต่อไป

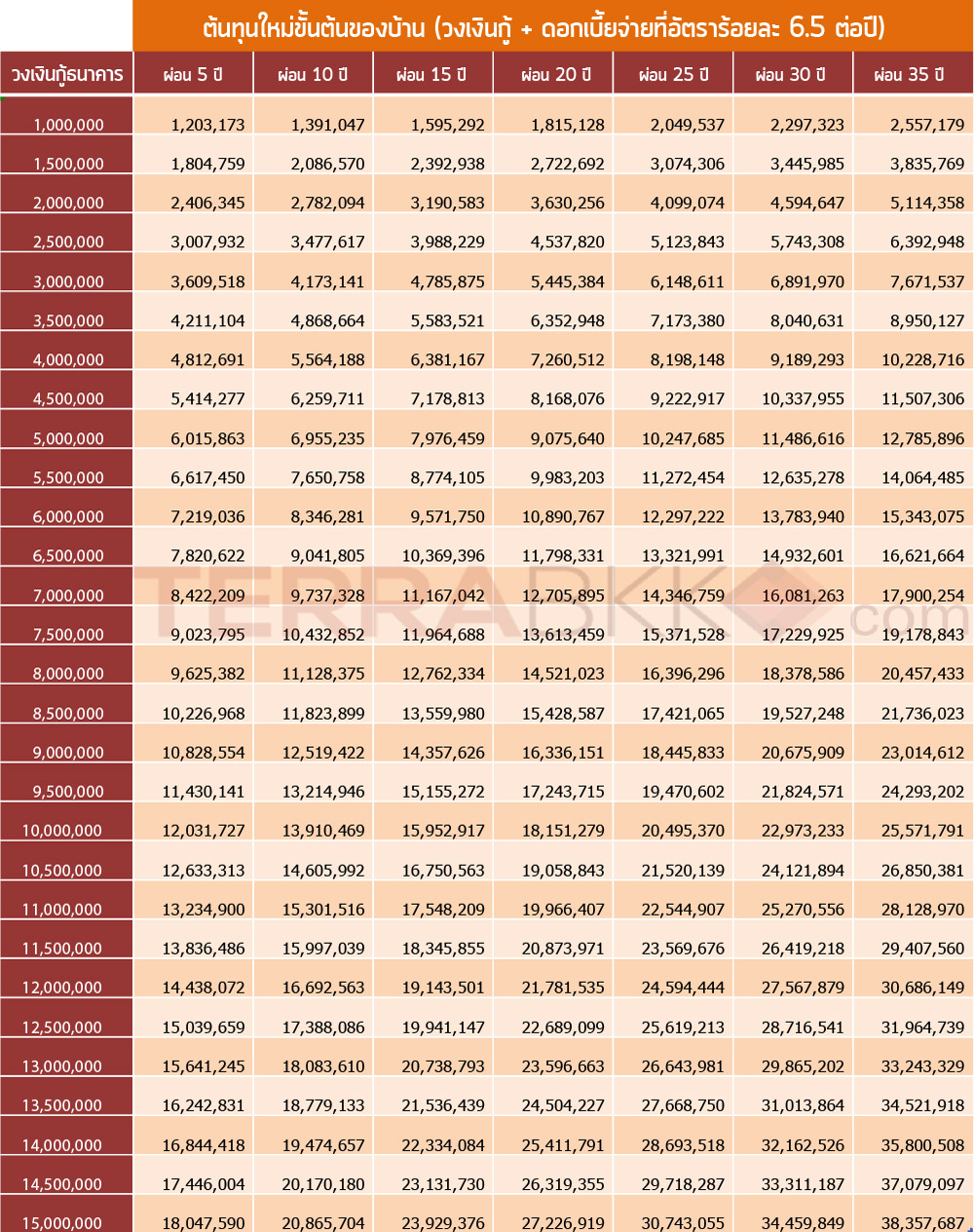

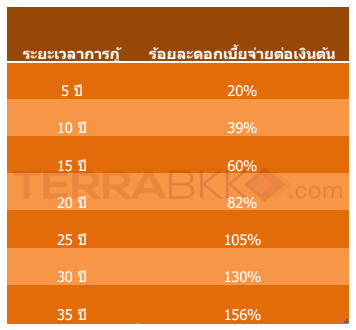

ตารางสรุปดอกเบี้ยจ่าย หากคำนวณดอกเบี้ยร้อยละ 6.5 ต่อปี ตลอดอายุสัญญา ความจริงที่ท่านพึงรู้ว่า

กู้ 5 ปี ท่านจ่ายดอกเบี้ยถึง 20% ของวงเงินกู้ คือท่านกู้ซื้อบ้าน 1 ล้านบาท 5 ปีผ่านมาท่านชำระดอกเบี้ยไปแล้วถึง 200,000 บาทนั่นเอง

กู้ 10 ปี ท่านจ่ายดอกเบี้ย 39% ของวงเงินกู้ คือท่านกู้ซื้อบ้าน 1 ล้านบาท 10 ปีผ่านมาท่านชำระดอกเบี้ยไปแล้วถึง 390,000 บาทนั่นเอง

กู้ 15 ปี ท่านจ่ายดอกเบี้ย 60% ของวงเงินกู้ คือท่านกู้ซื้อบ้าน 1 ล้านบาท 15 ปีผ่านมาท่านชำระดอกเบี้ยไปแล้วถึง 600,000 บาทนั่นเอง

และหากผู้ใดกู้สูงสุด 35 ปี ท่านคือ ลูกค้าชั้นเยี่ยมของธนาคารผู้ปล่อยกู้ เพราะท่านจ่ายดอกเบี้ย 1,500,000 บาทซึ่งคือการจ่ายมากกว่าวงเงินกู้เสียอีก

Case Study 2 : ซื้อบ้านเพื่ออยู่อาศัย ควรขอสินเชื่ออย่างไร ?

TerraBKK Research ขอยกตัวอย่างเพื่อทำความเข้าใจโดยง่าย โดยสมมติเหตุการณ์ดังนี้ (ทั้งหมดเป็นตัวเลขสมมติโดยประมาณ อาจแตกต่างจากเหตุการณ์จริงได้ตามปัจจัยอื่น) "คุนพ่อบ้าน อายุ 30ปี มีรายได้ประจำ 52,000 บาทต่อเดือน ต้องการซื้อบ้านหลังใหม่เพื่ออยู่อาศัย ราคา 3.5 ล้าน ในย่านนนทบุรี และได้ยื่นเรื่องขอสินเชื่อธนาคาร อนุมัติวงเงินเบื้องต้น 2.8 ล้านบาท (80%ของราคาบ้าน) ด้วยอัตราดอกเบี้ยลดต้นลดดอก ตลอดอายุสัญญา ที่ MLR-0.5% (6.25%) คุณพ่อบ้าน สนใจและได้ศึกษาการผ่อนชำระ 2 แผน ดังนี้

Case Study 2 : ซื้อบ้านเพื่ออยู่อาศัย ควรขอสินเชื่ออย่างไร ?

TerraBKK Research ขอยกตัวอย่างเพื่อทำความเข้าใจโดยง่าย โดยสมมติเหตุการณ์ดังนี้ (ทั้งหมดเป็นตัวเลขสมมติโดยประมาณ อาจแตกต่างจากเหตุการณ์จริงได้ตามปัจจัยอื่น) "คุนพ่อบ้าน อายุ 30ปี มีรายได้ประจำ 52,000 บาทต่อเดือน ต้องการซื้อบ้านหลังใหม่เพื่ออยู่อาศัย ราคา 3.5 ล้าน ในย่านนนทบุรี และได้ยื่นเรื่องขอสินเชื่อธนาคาร อนุมัติวงเงินเบื้องต้น 2.8 ล้านบาท (80%ของราคาบ้าน) ด้วยอัตราดอกเบี้ยลดต้นลดดอก ตลอดอายุสัญญา ที่ MLR-0.5% (6.25%) คุณพ่อบ้าน สนใจและได้ศึกษาการผ่อนชำระ 2 แผน ดังนี้

บทความโดย : TerraBKK.com

Discussion

Follow breaking news Investment property articles on Facebook, click here.