สินเชื่อบ้านโค้งสุดท้าย ปี 2558 เติบโตแตะสองหลัก ด้วยอานิสงส์ส่วนหนึ่งจาก มาตรการกระตุ้นอสังหาฯ

ศูนย์วิจัยกสิกรไทย

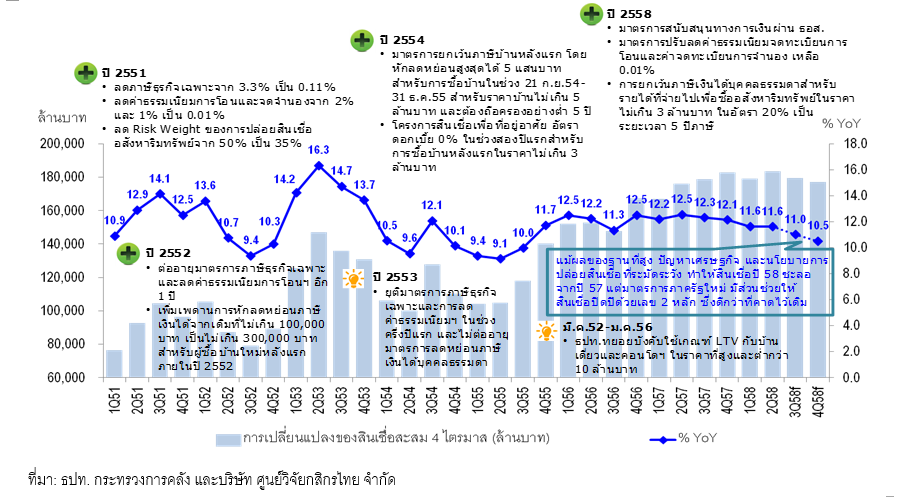

ศูนย์วิจัยกสิกรไทยมองว่า มาตรการกระตุ้นอสังหาฯ ของทางการไทยที่เพิ่งประกาศออกมา ผนวกกับปัจจัยด้านฤดูกาล คงมีส่วนช่วยหนุนสินเชื่อเพื่อที่อยู่อาศัยของธนาคารพาณิชย์ในไตรมาส 4/2558 ให้ปิดปีด้วยอัตราการขยายตัวด้วยเลขสองหลักติดต่อกันเป็นปีที่ 9 ที่ 10.5% YoY ซึ่งสูงกว่าประมาณการเดิมที่ 8.5-9.5% แต่ประเด็นติดตามยังอยู่ที่หนี้ครัวเรือนที่คงไต่ระดับขึ้นในระยะข้างหน้า

ศูนย์วิจัยกสิกรไทยได้สรุปภาพรวมสินเชื่อเพื่อที่อยู่อาศัยของธนาคารพาณิชย์ไทยในช่วง 9 เดือนแรก และประเด็นสำคัญเกี่ยวกับแนวโน้มสินเชื่อประเภทดังกล่าวในระยะที่เหลือของปี 2558 ดังนี้

- ภาพรวมสินเชื่อเพื่อที่อยู่อาศัยของธนาคารพาณิชย์ในช่วง 9 เดือนแรกของปี 2558 ยังเติบโตได้ค่อนข้างดี โดยโดดเด่นกว่าสินเชื่อรายย่อยประเภทอื่นๆ ไม่ว่าจะเป็นสินเชื่อเช่าซื้อ สินเชื่อบัตรเครดิต และสินเชื่อบุคคล ตามแรงหนุนจากปริมาณอุปทานอสังหาริมทรัพย์สร้างเสร็จและเสนอขายเข้าสู่ตลาด ที่กระตุ้นความต้องการบ้านของลูกค้าที่ยังมีอำนาจซื้ออยู่ในเกณฑ์ดี ทั้งนี้ ณ สิ้นไตรมาส 3/2558 สินเชื่อเพื่อที่อยู่อาศัยของธนาคารพาณิชย์คาดว่าจะขยายตัวประมาณ 11.0% ซึ่งแม้จะชะลอตัวลงจากระดับ 11.6% ณ สิ้นไตรมาส 2/2557 แต่ก็เป็นผลของฐานที่สูงของระยะเดียวกันในปีก่อนเป็นสำคัญ

- ผลจาก มาตรการกระตุ้นอสังหาฯ คงมีส่วนช่วยหนุนสินเชื่อเพื่อที่อยู่อาศัยในช่วงไตรมาส 4/2558 – ไตรมาส 1/2559 อีกทั้งส่งผลดีต่อความต้องการที่อยู่อาศัยในทุกระดับราคา แม้ว่ามาตรการในครั้งนี้ จะเน้นน้ำหนักไปยังกลุ่มที่อยู่อาศัยที่ราคาไม่เกิน 3 ล้านบาท ก็ตาม ทั้งนี้ ศูนย์วิจัยกสิกรไทยมองว่ามาตรการที่มีผลช่วยแบ่งเบาภาระค่าใช้จ่าย (ผ่านการลดค่าธรรมเนียมการโอนฯ และยกเว้นภาษีเงินได้บุคคลธรรมดา) ในครั้งนี้ จะช่วยกระตุ้นผู้ที่วางแผนเตรียมจะซื้ออสังหาริมทรัพย์อยู่แล้วให้มีการตัดสินใจได้เร็วขึ้น โดยเฉพาะอย่างยิ่งเมื่อผนวกกับการที่ธนาคารพาณิชย์จะทยอยนำเสนอโครงการสินเชื่อบ้านแคมเปญพิเศษออกมาเพิ่มเติมด้วยในช่วงส่งท้ายปีนี้ ถึงต้นปีหน้า เพื่อรักษาส่วนแบ่งทางการตลาดในกลุ่มลูกค้าเป้าหมาย ซึ่งส่วนใหญ่มักจะมีรายได้ระดับปานกลางขึ้นไป

- ด้วยผลบวกส่วนหนึ่งจาก มาตรการกระตุ้นอสังหาฯ ข้างต้น ผนวกกับปัจจัยด้านฤดูกาล คาดว่าจะทำให้สินเชื่ออสังหาริมทรัพย์ในช่วงโค้งสุดท้ายน่าจะจบปี 2558 ได้ที่ 10.5%YoY โดยเป็นอัตราการเติบโตด้วยเลขสองหลักติดต่อกันเป็นปีที่ 9 และเป็นอัตราที่สูงขึ้นจากประมาณการเดิมที่คาดการณ์ไว้ที่ 8.5-9.5% YoY ขณะที่ สภาพตลาดที่มีความคึกคักขึ้นดังกล่าว คงจะนำมาสู่การแข่งขันระหว่างสถาบันการเงินที่เข้มข้นขึ้นตามไปด้วย แม้ว่าต้องแลกด้วยมาร์จินของสถาบันการเงินที่อาจลดลงไปบ้างก็ตาม

ที่มา: ธปท. กระทรวงการคลัง และบริษัท ศูนย์วิจัยกสิกรไทย จำกัด

- อย่างไรก็ตาม หลังจาก มาตรการกระตุ้นอสังหาฯ หมดอายุคาดว่า กิจกรรมในตลาดสินเชื่อเพื่อที่อยู่อาศัยคงจะเงียบลง (โดยเฉพาะมาตรการลดค่าธรรมเนียมฯ ที่จะหมดอายุภายใน 6 เดือน หรือประมาณช่วงสิ้นเดือนเมษายน 2559 และ มาตรการลดหย่อนภาษีฯ ซึ่งจะใช้สำหรับอสังหาริมทรัพย์ที่ซื้อและจดทะเบียนโอนภายใน 31 ธันวาคม 2559 เท่านั้น) เนื่องจากมาตรการกระตุ้นภาคอสังหาริมทรัพย์ในครั้งนี้ เป็นการดึงความต้องการบริโภคล่วงหน้าของผู้ที่ต้องการซื้อบ้าน ดังนั้น จึงทำให้เป็นโจทย์ที่ท้าทายร่วมกันของทั้งผู้ประกอบการอสังหาริมทรัพย์และสถาบันการเงินในการนำเสนอแคมเปญใหม่ๆ เพื่อมากระตุ้นตลาดเพิ่มเติมหลังจากพ้นช่วงเวลาของมาตรการ เพื่อรักษาอัตราการเติบโตทางธุรกิจและส่วนแบ่งทางการตลาดให้เป็นไปตามเป้าหมาย

- อีกประเด็นสังเกตคือ หนี้ครัวเรือน ซึ่งศูนย์วิจัยกสิกรไทยคาดว่า ผลของมาตรการต่อการเพิ่มขึ้นของหนี้ครัวเรือนคงจะทยอยปรากฎในปลายปีนี้ต่อเนื่องจนถึงต้นปีหน้า ตามยอดสินเชื่อปล่อยใหม่ที่ยังจะเร่งขึ้นในระยะบังคับใช้ของมาตรการ โดยมองว่าสัดส่วนหนี้ครัวเรือนต่อจีดีพีณ สิ้นปี 2558 คงจะเอียงเข้าสู่ 82.5% ต่อจีดีพีซึ่งเป็นกรอบบนของประมาณการเดิม (เทียบกับ ณ สิ้นไตรมาส 2/2558 ที่ 80.6%) ทั้งนี้ แม้ว่าอัตราการเพิ่มขึ้นของหนี้ครัวเรือนที่จะแปรผันตามค่อนข้างมากกับสินเชื่ออสังหาริมทรัพย์ที่มีสัดส่วนประมาณเกือบ 30% ของหนี้ครัวเรือนทั้งหมดดังกล่าว จะได้รับการดูแลจากนโยบายการปล่อยสินเชื่อของสถาบันการเงินที่รัดกุม มาตรการ Loan-to-Value ของธปท. ตลอดจน การกำหนดเพดานการกู้ยืมสูงสุดและระยะเวลาการดำเนินโครงการกระตุ้นอสังหาริมทรัพย์ในรอบนี้ที่ตีกรอบไว้ชัดเจน แต่ท้ายสุดแล้ว คงต้องฝากความหวังไว้ที่การฟื้นตัวทางเศรษฐกิจด้วย ซึ่งหากมีแรงส่งที่เด่นชัดและต่อเนื่องมากขึ้น ก็คงจะทำให้คลายความกังวลต่อการไต่ระดับขึ้นของหนี้ครัวเรือนนี้ได้

Discussion

Follow breaking news Investment property articles on Facebook, click here.