27 Benchmark ค่าเฉลี่ยรายอุตสาหกรรมไทย ปี 2560

27 Benchmark ค่าเฉลี่ยรายอุตสาหกรรมไทย ปี 2560 TerraBKK Research มองว่าภายใต้สถานการณ์ตลาดหุ้นไทยช่วงกลางปี 2561นี้ การประเมินปัจจัยแรงซื้อแรงขายเป็นเรื่องเกินคาดเดา ปัจจัยที่นักลงทุนหุ้นไทยควรเตรียมตัวให้พร้อมที่สุดจึงเป็นเรื่องการศึกษาหุ้นที่ถือในพอร์ตอย่างแท้จริง เพราะหากใครลงทุนหุ้นเกร็งกำไรไร้ปัจจัยพื้นฐานรองรับ แถมยังมีค่า P/E แพงอีก นับว่านั้นคืดการเกิดวิกฤติในพอร์ตหุ้นคุณเสียแล้ว

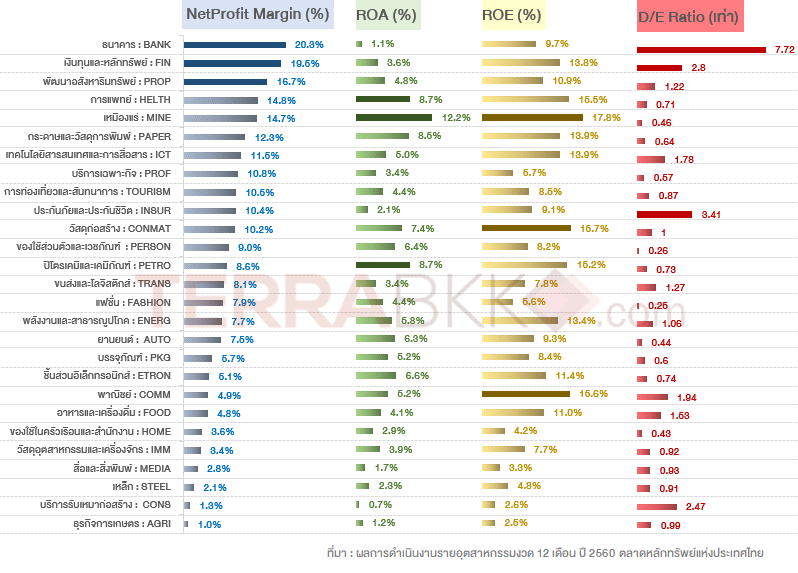

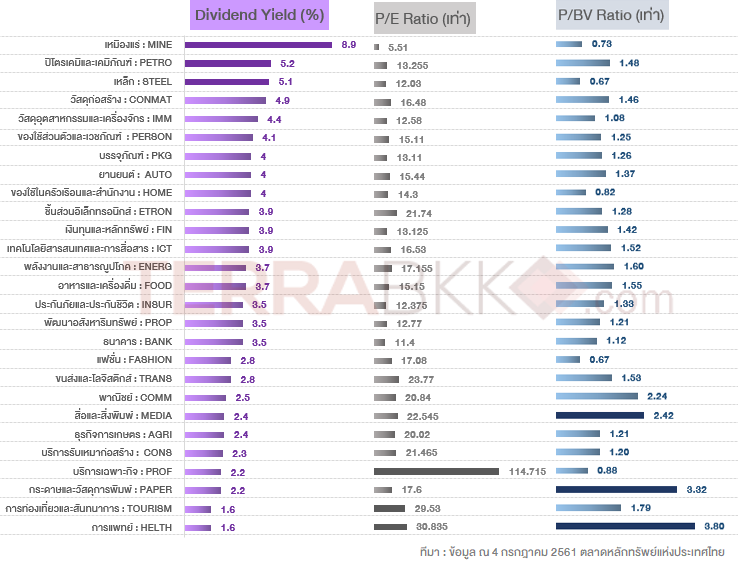

TerraBKK Research รวบรวมค่าเฉลี่ยผลประกอบการอุตสาหกรรมสำคัญๆ ซึ่งสามารถนำมาใช้ประโยชน์ในการวิเคราะห์เป็น Benchmark กับบริษัทในอุตสาหกรรมที่เกี่ยวข้องได้ ประกอบด้วย ผลดำเนินงานรายอุตสาหกรรมงวด 12 เดือน ปี 2560 อาทิ NetProfit Margin, Return on Asset, Return on Equity, D/E Ratio เป็นต้น รวมทั้ง ข้อมูลค่าเฉลี่ยมัธยฐาน (median) รายอุตสาหกรรม อาทิ P/E Ratio, P/BV Ratio และ Dividend Yield ล่าสุด ณ วันที่ 4 กรกฎาคม 2561 รายละเอียดดังนี้

NetProfit Margin สูงสุด 3 อันดับแรก ปี 2560 คือ ธนาคาร (BANK) 20.3%, เงินทุนและหลักทรัพย์ (FIN) 19.5% และ พัฒนาอสังหาริมทรัพย์ (PROP) 16.7%

Return on Asset สูงสุด 3 อันดับแรก ปี 2560 คือ เหมืองแร่ (MINE) 12.2%, การแพทย์ (HELTH) 8.7% และ ปิโตรเคมีและเคมีภัณฑ์ (PETRO) 8.7%

Return on Equity สูงสุด 3 อันดับแรก ปี 2560 คือ เหมืองแร่ (MINE) 17.8%, วัสดุก่อสร้าง (CONMAT) 15.7% และ พาณิชย์ (COMM) 15.6%

D/E Ratio เสี่ยงสุด 3 อันดับแรก ปี 2560 คือ ธนาคาร (BANK) 7.72เท่า, ประกันภัยและประกันชีวิต (INSUR) 3.41 เท่า และ เงินทุนและหลักทรัพย์ (FIN) 2.8เท่า

Dividend Yield สูงสุด 3 อันดับแรก คือ เหมืองแร่ (MINE) 8.9%, เหล็ก (STEEL) 5.1% และ ปิโตรเคมีและเคมีภัณฑ์ (PETRO) 5.2%

P/E Ratio สูงสุด 3 อันดับแรก คือ บริการเฉพาะกิจ (PROF) 114.7เท่า, การแพทย์ (HELTH) 30.8เท่า และการท่องเที่ยวและสันทนาการ (TOURISM) 29.5เท่า

P/BV Ratio สูงสุด 3 อันดับแรก คือ การแพทย์(HELTH) 3.8เท่า, กระดาษและวัสดุการพิมพ์(PAPER) 3.32เท่า และ สื่อและสิ่งพิมพ์ (MEDIA) 2.42เท่า ---TerraBKK

บทความโดย : TerraBKK ข่าวอสังหาฯ

TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก