เศรษฐกิจโลกแบ่งขั้ว โอกาสไทยดึงต่างชาติย้ายฐานผลิต ชิงตลาดส่งออกแทนขั้วขัดแย้ง

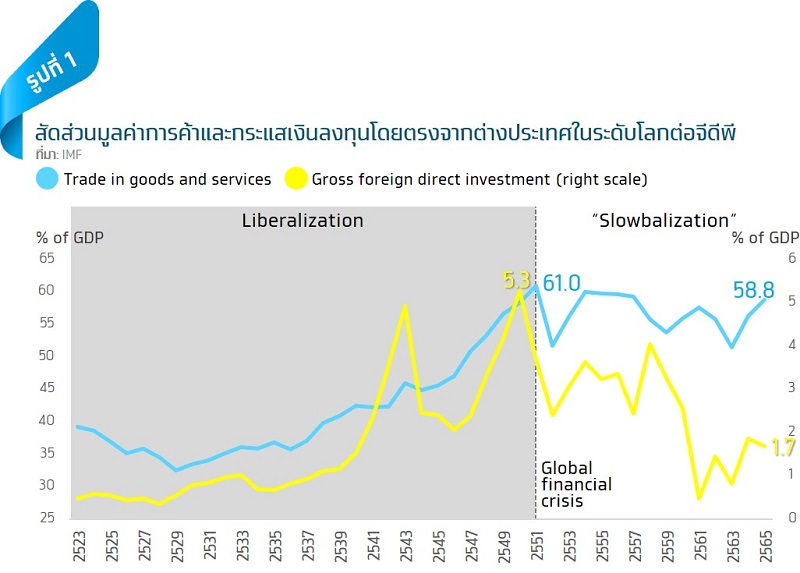

Krungthai COMPASS เผย หนึ่งในประเด็น Mega trend ระดับโลกที่หลายฝ่ายกำลังจับตามอง คือ ทิศทาง “การทวนกระแสโลกาภิวัตน์ (De-globalization)” หรือบางสำนัก เช่น IMF เรียกว่า “Slowbalization” เนื่องจากมีแนวโน้มที่ชัดเจนมากขึ้น โดยเฉพาะหลังจากเกิดวิกฤตซับไพร์ม (Global financial crisis) ส่วนหนึ่งสะท้อนจากมูลค่าการค้าโลกต่อจีดีพีที่ชะลอตัวลงจากที่เคยสูงสุดที่ระดับ 61% ในปี 2551 มาอยู่ที่ 58.8% ในปี 2565 ขณะที่สัดส่วนเม็ดเงินลงทุนโดยตรงจากต่างประเทศ (FDI) ของทั้งโลกต่อจีดีพีก็ลดลงเหลือเพียง 1.7% จาก 5.3% ในปี 2551 (รูปที่ 1)

ในช่วง 1-3 ปี มานี้ กระแส De-globalization ถูกหยิบยกมาพูดถึงกันมากขึ้น เพราะมีหลายปัจจัยเร่งสำคัญ ได้แก่ 1) วิกฤตโควิด-19 สะท้อนความเปราะบางของการพึ่งพาภาคต่างประเทศ เช่น ปัญหาการหยุดชะงักของห่วงโซ่อุปทาน (Supply chain disruption) ปัญหาการขาดแคลนเซมิคอนดักเตอร์ (ชิป) ผลลบจากนโยบาย Zero COVID ของจีน และผลกระทบจากการลดลงของนักท่องเที่ยวต่างชาติ 2) ความเสี่ยงภูมิรัฐศาสตร์ (Geopolitical risk) ที่ปะทุรุนแรงขึ้น โดยเฉพาะความตึงเครียดระหว่างรัสเซียและยูเครน ซึ่งส่งผลต่อการค้าโลกและต้นทุนการผลิต และที่สำคัญ คือ 3) ความขัดแย้งระหว่างสองขั้วมหาอำนาจทางเศรษฐกิจโลกอย่างสหรัฐฯ และจีน ที่ดำเนินไปอย่างต่อเนื่องและนับวันจะทวีความเข้มข้นและขยายวงกว้างขึ้น โดยเฉพาะอย่างยิ่งในด้าน “สงครามเทคโนโลยี” ซึ่งก่อให้เกิดการแบ่งขั้วทางเศรษฐกิจโลก (Decoupling) หรือปรากฏการณ์ที่ IMF เรียกว่า “Geoeconomic fragmentation” หรือการแยกส่วนของภูมิศาสตร์เศรษฐกิจโลกที่เด่นชัดมากขึ้น

แนวโน้มการแบ่งขั้วทางเศรษฐกิจโลกเป็นมิติหนึ่งของ De-globalization ที่น่าจับตามอง เพราะมิใช่เป็นแค่เรื่องของประเทศสหรัฐฯ และจีน เท่านั้น แต่จะมีผลกระทบไปทั่วทั้งโลก โดยเฉพาะอย่างยิ่งผ่านช่องทางการปรับเปลี่ยนบทบาทคู่ค้าและห่วงโซ่อุปทานโลก เช่น อาจจะเห็นการย้ายฐานการผลิตในรูปแบบ “Reshoring” ที่กลับสู่ประเทศต้นทางเดิมมากขึ้น หรือรูปแบบ “Nearshoring” ซึ่งเป็นการย้ายกลับสู่ประเทศอื่นๆ ที่มีภูมิศาสตร์ใกล้กับประเทศต้นทางเดิม หรือรูปแบบ “Friend-shoring” ซึ่งเป็นการย้ายฐานการผลิตไปสู่ประเทศพันธมิตรที่ไม่มีความขัดแย้งระหว่างกัน หรือโมเดล “China+1” ที่เป็นการกระจายห่วงโซ่การผลิตสู่ประเทศอื่นที่นอกเหนือจากจีน นอกจากนั้น กระแสโลกแบ่งขั้วนี้ อาจกระทบการขยายตัวของเศรษฐกิจโลกในอนาคต ดังที่ IMF ประเมินว่าอาจทำให้ GDP โลกลดลงสูงถึง 7% ในกรณีที่มีการแบ่งขั้วอย่างสมบูรณ์ในหลายด้าน และอาจทำให้ GDP ลดลง 8%-12% ในบางประเทศ หากมีการแบ่งแยกทางเทคโนโลยีร่วมด้วย

เหตุการณ์เหล่านี้ ย่อมส่งผลต่อประเทศไทยอย่างหลีกเลี่ยงไม่ได้ เพราะประเทศไทยเป็นประเทศเปิดขนาดเล็กที่มีความเกี่ยวโยงกับสหรัฐฯ และจีนค่อนข้างสูง โดยเฉพาะด้านการค้าที่พบว่าในปี 2565 จีนถือเป็นคู่ค้า(รวมส่งออกและนำเข้า) อันดับ 1 ของไทย ด้วยมูลค่า 3.69 ล้านล้านบาท (18% ของมูลค่าการค้าระหว่างประเทศทั้งหมดของไทย) ขณะที่อันดับ 2 คือ สหรัฐฯ โดยมีมูลค่าการค้า 2.28 ล้านล้านบาท (11% ของมูลค่าการค้าระหว่างประเทศทั้งหมดของไทย) ดังนั้น บทความฉบับนี้ จึงนำเสนอการติดตามสถานการณ์การแบ่งขั้วของเศรษฐกิจโลก และวิเคราะห์นัยต่อประเทศไทย ทั้งในมิติโอกาสและความท้าทายที่อาจจะเกิดขึ้นได้

เส้นทางความขัดแย้งของสองขั้วมหาอำนาจที่ยังไม่รู้จบ

ความขัดแย้งระหว่างสหรัฐฯ และจีน ดำเนินไปอย่างต่อเนื่อง ทั้งมิติการค้า การลงทุน และการเมือง โดยเฉพาะตั้งแต่ปี 2561 ที่ประธานาธิบดีโดนัลด์ ทรัมป์ มีนโยบายปรับขึ้นภาษีนำเข้าสินค้าจากจีนมากถึง 25% พร้อมทั้งออกมาตรการที่พยายามดึงให้บริษัทต่าง ๆ กลับมาลงทุนในสหรัฐฯ ขณะเดียวกันก็ออกกฎหมายที่จำกัดการส่งออกสินค้าเทคโนโลยีและสินค้าที่มีนัยต่อความมั่นคง และขึ้นบัญชีดำทางการค้า (Entity list) กับบริษัทจีนหลายราย โดยเฉพาะบริษัทเทคโนโลยี ขณะที่จีนก็ตอบโต้ด้วยการเพิ่มภาษีสินค้านำเข้าจากสหรัฐฯ ที่มูลค่าผลกระทบเทียบเท่ากัน พร้อมทั้งแบนบางสินค้าของบริษัทสัญชาติอเมริกัน เรื่อยมาจนถึงสมัยของประธานาธิบดีโจ ไบเดน ที่แม้จะดูเหมือนสถานการณ์โควิด-19 บังคับให้ต้อง “พักรบชั่วคราว” แต่เมื่อโควิดซาลง ความขัดแย้งระหว่าง 2 ประเทศก็เริ่มปะทุให้เห็นอยู่เป็นระยะๆ มากขึ้น (รูปที่ 2) ดังเช่นเหตุการณ์ล่าสุดในปี 2565 ที่ประธานสภาผู้แทนราษฎรสหรัฐฯ เดินทางเยือนไต้หวัน ซึ่งเป็นชนวนสำคัญที่นำไปสู่ความตึงเครียดบริเวณช่องแคบไต้หวันที่รุนแรงสุดในรอบหลายปี รวมถึงเหตุการณ์ความขัดแย้งระหว่างรัสเซียและยูเครน ที่สหรัฐฯ และจีนต่างออกมาเคลื่อนไหวในทิศทางที่ตรงข้ามกัน เช่น สหรัฐฯ ประกาศคว่ำบาตรรัสเซียในหลายด้าน ขณะที่จีนกลับยกระดับความสัมพันธ์ทางการค้ากับรัสเซีย โดยเฉพาะด้านพลังงาน

ความขัดแย้งในมิติการค้าและการลงทุนด้านเทคโนโลยีมีทิศทางรุนแรงขึ้นชัดเจน โดยเฉพาะหลังจากในปี 2565 ที่สหรัฐฯ ได้ประกาศ “สงครามเซมิคอนดักเตอร์” กับจีนอย่างเต็มตัว ผ่านหลายมาตรการที่กีดกันและตัดช่องทางจีนไม่ให้เข้าถึงเทคโนโลยีเซมิคอนดักเตอร์ขั้นสูง ซึ่งเป็นพื้นฐานสำคัญของเทคโนโลยี AI เช่น สหรัฐฯ บังคับให้บริษัทของสหรัฐฯ และบริษัทต่างชาติที่ใช้เครื่องจักรของสหรัฐฯ ในการผลิตและส่งออกเซมิคอนดักเตอร์ขั้นสูงและอุปกรณ์ที่เกี่ยวข้องให้กับจีน จะต้องยื่นขอใบอนุญาต รวมถึงห้ามองค์กรและชาวอเมริกัน เข้าทำงานร่วมกับบริษัทผู้ผลิตเซมิคอนดักเตอร์ของจีน เว้นแต่จะได้รับอนุญาต พร้อมทั้งผ่านร่างกฎหมาย CHIPS and Science Act ซึ่งตั้งงบประมาณไว้ที่ 5.2 หมื่นล้านดอลลาร์สหรัฐฯ สำหรับการผลิตเซมิคอนดักเตอร์ในประเทศ ท่ามกลางการออกกฎหมาย Inflation Reduction Act เพื่อสนับสนุนการลงทุนในสหรัฐฯ และการริเริ่ม “Chip 4 Alliance” ซึ่งเป็นกลุ่มความร่วมมือระหว่างสหรัฐฯ ญี่ปุ่น เกาหลีใต้ และไต้หวัน ในการพัฒนาห่วงโซ่อุปทานเซมิคอนดักเตอร์ ขณะที่จีนก็แก้เกมด้วยการเดินหน้าพัฒนาการผลิตเทคโนโลยีเหล่านี้ด้วยตนเองมากขึ้น โดยเมื่อปลายปีที่ผ่านมาประกาศว่าจะเตรียมเงินกว่า 1 ล้านล้านหยวน หรือราว 1.43 แสนล้านดอลลาร์สหรัฐฯ สำหรับมาตรการส่งเสริมอุตสาหกรรมเซมิคอนดักเตอร์ในประเทศ ขณะที่ล่าสุดเมื่อเดือน มี.ค. 2566 จีนสั่งทบทวนการนำเข้าชิปจาก Micron Technology ซึ่งเป็นผู้ผลิตชิปหน่วยความจำรายใหญ่ที่สุดของสหรัฐฯ นอกจากนั้น ด้าน EU ก็ออกมาเคลื่อนไหวต่อประเด็นนี้ ด้วยการดำเนินการสนับสนุนอุตสาหกรรมเซมิคอนดักเตอร์ของตนเองและลดการพึ่งพาต่างประเทศ โดยได้ผ่านร่างกฎหมาย “European Chips Act” เพื่อหวังให้การผลิตเซมิคอนดักเตอร์ของ EU เพิ่มขึ้นเป็น 20% ของกำลังการผลิตของทั้งโลก ภายในปี ค.ศ. 2030 จากปัจจุบันอยู่ที่ราว 10% ด้วยเม็ดเงินลงทุนกว่า 43 พันล้านยูโร

จากความขัดแย้งสู่การแบ่งขั้วของเศรษฐกิจโลก (Decoupling)

คาดว่าการแบ่งขั้วทางการค้าจะดำเนินไปอย่างต่อเนื่อง หลังพบสัญญาณที่รุนแรงขึ้น ซึ่งสะท้อนผ่านสัดส่วนการค้าระหว่างสหรัฐฯ และจีน ที่ลดลงต่อเนื่อง แม้ในปี 2565 ที่ผ่านมา สหรัฐฯ จะมีมูลค่าการค้า (ส่งออกรวมนำเข้า) กับจีนเพิ่มขึ้น 5.5% เมื่อเทียบกับปีก่อนหน้า จนแตะระดับ 7.3 แสนล้านดอลลาร์สหรัฐฯ ซึ่งสูงกว่าในช่วงที่เกิดสงครามการค้ารุนแรงในปี 2561 และสูงกว่าช่วงก่อนเกิดโควิด-19 แล้ว แต่เมื่อพิจารณาสัดส่วนมูลค่าการค้าของสหรัฐฯ กับจีนเทียบกับมูลค่าการค้าต่างประเทศทั้งหมดของสหรัฐฯ พบว่ามีทิศทางที่ลดลงชัดเจน จากที่คิดเป็นสัดส่วน 16.6% ในปี 2560 ลดลงเหลือเพียง 13.4% ในปี 2565 และเป็นภาพเดียวกันเมื่อมองจากฝั่งมูลค่าการค้าที่จีนมีกับสหรัฐฯ (รูปที่ 3) ทั้งนี้ เมื่อมองลึกลงไปในแต่ละประเทศคู่ค้าสำคัญ พบว่ากลุ่มประเทศที่ทั้งสหรัฐฯ และจีนกลับมีความสัมพันธ์ทางการค้าที่มากขึ้น คือ ประเทศในอาเซียน โดย 3 ประเทศ ที่สหรัฐฯ มีสัดส่วนการค้าเพิ่มขึ้นสูงสุดในรอบ 6 ปีที่ผ่านมา คือ ประเทศเวียดนาม ไต้หวัน และอินเดีย ตามลำดับ ขณะที่ในมุมของจีน คือ ประเทศรัสเซีย มาเลเซีย และอินโดนีเซีย (รูปที่ 4)

นอกจากการแบ่งขั้วด้านการค้าแล้ว จะเห็นการแบ่งขั้วด้านการลงทุนควบคู่กันไปด้วย โดยบริษัทข้ามชาติจะมีแนวโน้มปรับเปลี่ยน Supply chain ด้วยการย้ายฐานการผลิตมากขึ้น สะท้อนจากดัชนีชี้วัดความสนใจในการย้ายฐานการผลิต ซึ่งจัดทำโดย IMF ด้วยการวัดจากความถี่ในการระบุถึง reshoring หรือ friend-shoring หรือ near-shoring ในรายงานการดำเนินงานของบริษัทข้ามชาติขนาดใหญ่ (earnings call reports) ซึ่งพบว่าตั้งแต่ปี 2561 ที่เกิดสงครามการค้าระหว่างสหรัฐฯ และจีน เรื่อยมาจนถึงบทเรียนจากวิกฤตโควิด-19 ที่นำไปสู่ปัญหาการหยุดชะงักของห่วงโซ่อุปทาน (Supply chain disruption) และความขัดแย้งระหว่างรัสเซียและยูเครนที่ยืดเยื้อ ทำให้บริษัทข้ามชาติระบุว่าสนใจที่จะย้ายฐานการผลิตเพิ่มขึ้นอย่างมาก (รูปที่ 5) สอดคล้องกับผลสำรวจ CEO ชาวอเมริกัน เมื่อต้นปี 2566 โดย Xometry, Forbes และ Zogby ซึ่งพบว่า 55% ระบุว่ามีแผนที่จะย้ายฐานการผลิตกลับมาสหรัฐฯ (reshoring) ท่ามกลางการลงทุนในระบบดิจิทัล ระบบหุ่นยนต์ และระบบอัตโนมัติ ซึ่งจะช่วยปลดล็อกข้อจำกัดด้านแรงงานได้ ทั้งนี้ ข้อมูลจาก Reshoring Initiative เผยว่าอัตราการจ้างงานจากการ Reshoring และ FDI ของสหรัฐฯ ในปี 2565 เพิ่มขึ้นมากถึง 53% (yoy)

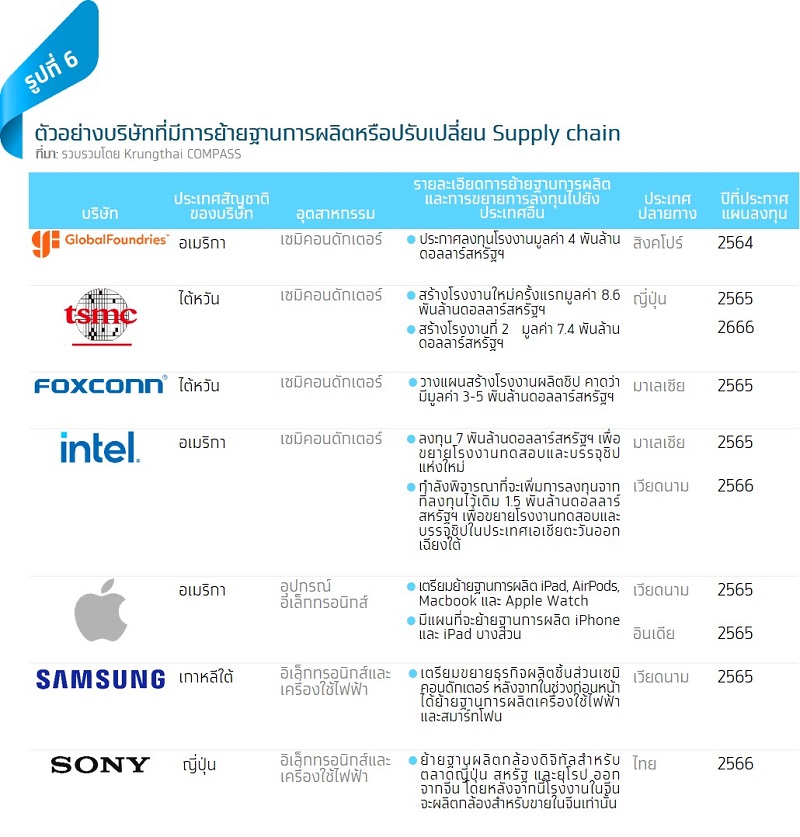

นอกจากการย้ายกลับประเทศเดิมแล้ว คาดว่าภูมิภาคเอเชียตะวันออกเฉียงใต้จะเป็นปลายทางสำคัญของการย้ายฐานการผลิต ต่อเนื่องจากปี 2564-65 ที่พบว่ามีหลายบริษัทย้ายฐานการผลิตมายังภูมิภาคนี้มากขึ้น เช่น บริษัท GlobalFoundries, TSMC และ Apple (รูปที่ 6) ซึ่งทำให้เม็ดเงินลงทุนโดยตรงจากต่างประเทศ (FDI) ไหลเข้าใน 6 ประเทศ ได้แก่ อินโดนีเซีย มาเลเซีย ฟิลิปปินส์ สิงคโปร์ ไทย และเวียดนาม ในปี 2564-65 เพิ่มขึ้นจนมีมูลค่าต่อปีคิดเป็นกว่า 1.6 เท่าของค่าเฉลี่ยในช่วงปี 2555-63 (รูปที่ 7) ทั้งนี้ มีปัจจัยสนับสนุนสำคัญ คือ ประเทศส่วนใหญ่ในภูมิภาคนี้วางตัวเป็นกลางต่อความขัดแย้งระหว่างสหรัฐฯ และจีน อีกทั้งหลายประเทศได้มีการออกมาตรการส่งเสริมการลงทุนหรือมอบสิทธิประโยชน์ต่างๆ พร้อมทั้งเร่งพัฒนาโครงสร้างพื้นฐานที่เอื้อต่อการทำธุรกิจ เพื่อดึงดูดเม็ดเงินลงทุนจากต่างชาติ

นัยต่อโอกาสและความท้าทายของประเทศไทย

ท่ามกลางความขัดแย้งระหว่างมหาอำนาจสหรัฐฯ และจีน ที่จะยังคงดำเนินไปอย่างต่อเนื่อง ซึ่งอาจนำไปสู่แนวโน้มการแบ่งขั้วทางเศรษฐกิจ (Decoupling) ที่ชัดเจนมากยิ่งขึ้น แม้ในระยะสั้นอาจจะยังไม่เห็นภาพการแบ่งขั้วโดยสมบูรณ์ (Full Decoupling) เนื่องจากการค้าและการลงทุน รวมถึงห่วงโซ่มูลค่าโลก (Global Value Chain: GVC) ในปัจจุบันที่มีความซับซ้อนและเชื่อมโยงกันสูง แต่ในระยะยาว แนวโน้ม Decoupling จะมีทิศทางที่เข้มข้นขึ้นได้ ซึ่ง Krungthai COMPASS มองว่าทิศทาง Decoupling นี้จะสร้างทั้งโอกาสและความท้าทายสำหรับประเทศไทย ดังนี้

ประเทศไทยมีโอกาสจากการที่บริษัทข้ามชาติจะย้ายฐานการผลิตหรือหันมาลงทุนในประเทศไทยมากขึ้น โดยเฉพาะธุรกิจที่อยู่ในอุตสาหกรรมอิเล็กทรอนิกส์และเทคโนโลยี ซึ่งเป็นหนึ่งในอุตสาหกรรมยุทธศาสตร์ของประเทศขั้วขัดแย้ง (รูปที่ 8) ดังเช่นในช่วงต้นปี 2566 ที่ผ่านมา ที่บริษัท SONY ประกาศว่าจะย้ายฐานผลิตกล้องดิจิทัลสำหรับตลาดญี่ปุ่น สหรัฐฯ และยุโรป ออกจากจีน มายังไทย ซึ่งการย้ายฐานการผลิตนี้ จะสร้างโอกาสต่อเนื่องให้กับหลายธุรกิจในไทย เช่น ธุรกิจก่อสร้างและวัสดุก่อสร้าง ธุรกิจขนส่งและโลจิสติกส์ ธุรกิจคลังสินค้า และธุรกิจนิคมอุตสาหกรรม

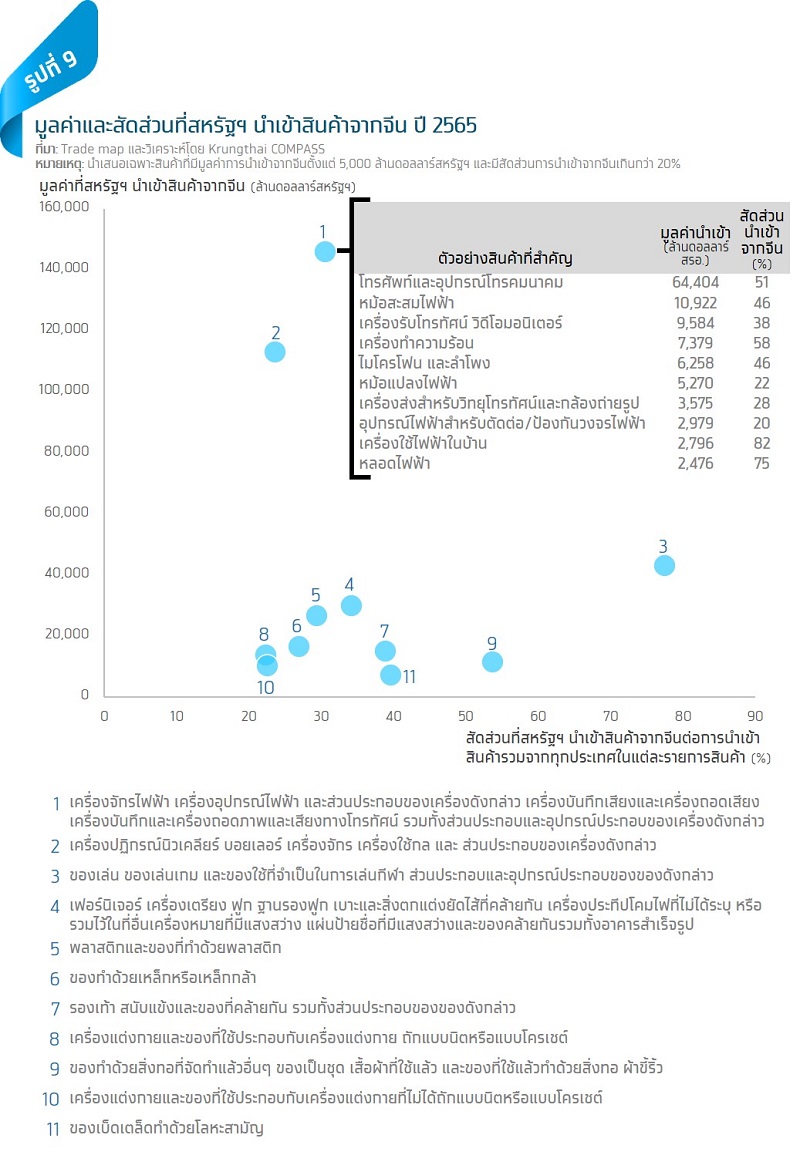

ประเทศไทยมีโอกาสในการส่งออกสินค้าไปทดแทนประเทศขั้วขัดแย้ง โดยเฉพาะการส่งออกไปสหรัฐฯ ทดแทนสินค้าที่สหรัฐฯ นำเข้าจากจีน เช่น สินค้าอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า ซึ่งสหรัฐฯ นำเข้าจากจีนในสัดส่วนและปริมาณที่สูง อาทิ เครื่องใช้ไฟฟ้าในบ้านที่ในปี 2565 สหรัฐฯ นำเข้าจากจีนกว่า 2,796 ล้านดอลลาร์สหรัฐฯ คิดเป็นสัดส่วน 82% ของการนำเข้าเครื่องใช้ฟ้าในบ้านทั้งหมดของสหรัฐฯ (รูปที่ 9) ขณะที่เป็นกลุ่มสินค้าที่ไทยมีความสามารถในการส่งออกในเวทีโลกอยู่แล้ว

อย่างไรก็ดี ประเทศไทยอาจเผชิญความท้าทายในอนาคตได้ เช่น 1) ความท้าทายจากการรักษาสมดุลความสัมพันธ์ระหว่างจีนและสหรัฐฯ โดยเฉพาะหากสถานการณ์บานปลายจนทำให้ประเทศไทยต้องเลือกข้าง 2) ความท้าทายจากปัญหาขาดแคลนวัตถุดิบและการหยุดชะงักของห่วงโซ่อุปทาน (Supply chain disruption) ดังเช่นที่ผ่านมาที่โลกเผชิญปัญหาชิปขาดแคลน ซึ่งส่วนหนึ่งเกิดจากความขัดแย้งระหว่างขั้วอำนาจสหรัฐฯ และจีน รวมถึงกรณีไต้หวัน 3) ความท้าทายจากการส่งออกสินค้าที่ถูกนำไปใช้เป็นวัตถุดิบในการผลิตสินค้าเพื่อส่งออกต่อไปยังประเทศที่มีปัญหาขั้วขัดแย้ง เช่น การส่งออกวัตถุดิบอย่างเช่นเม็ดพลาสติกไปยังประเทศจีน ซึ่งอาจได้รับผลกระทบหากสหรัฐฯ กีดกันการค้ากับจีนมากขึ้น ทั้งนี้ ในปี 2565 ไทยส่งออกเม็ดพลาสติกไปจีนราว 1.09 แสนล้านบาท คิดเป็น 9% ของการส่งออกสินค้าทั้งหมดไปจีน และ 29% ของการส่งออกเม็ดพลาสติกทั้งหมดของไทย

Conclusion & Recommendation:

- การลดลงของกระแสโลกาภิวัตน์ (De-globalization) ตลอดจนการแบ่งขั้วของเศรษฐกิจโลก (Decoupling) มีสัญญาณที่ชัดเจนมากขึ้น แม้ในระยะสั้นอาจจะยัง

ไม่เห็นการแบ่งขั้วโดยสมบูรณ์ (Full Decoupling) แต่ด้วยความขัดแย้งระหว่างสหรัฐฯ และจีน ที่จะยังคงดำเนินไปอย่างต่อเนื่อง โดยเฉพาะในมิติการค้าและการลงทุนด้านเทคโนโลยี ซึ่งจะนำไปสู่การปรับเปลี่ยนกลุ่มประเทศคู่ค้าและห่วงโซ่อุปทานโลก เช่น ด้วยการย้ายฐานการผลิตในลักษณะ reshoring, friend-shoring หรือ near-shoring มากขึ้น ทำให้ภาพของ Decoupling จะชัดเจนขึ้นได้ในอนาคต - ภาครัฐและภาคเอกชนไทยต้องเร่งศึกษาและปรับตัวให้สอดรับกับการเปลี่ยนแปลงของกระแส Decoupling ทั้งในมิติการแสวงหาโอกาส เช่น โอกาสในการส่งออกสินค้าไปสหรัฐฯ เพื่อทดแทนสินค้าที่สหรัฐฯ นำเข้าจากจีน และมิติของความท้าทาย เช่น ปัญหาการขาดแคลนวัตถุดิบและการหยุดชะงักของห่วงโซ่อุปทาน (Supply chain disruption) ที่อาจเกิดขึ้นได้อีก บนหลักการของการรักษาสมดุลหรือระยะห่างที่เหมาะสมของความ

สัมพันธ์ระหว่างจีนและสหรัฐฯ - ภาครัฐต้องเดินหน้าออกมาตรการดึงดูดกลุ่มบริษัทเป้าหมายที่จะย้ายและขยายฐานการผลิตมายังไทย พร้อมทั้งยกระดับโครงสร้างพื้นฐานที่เอื้อต่อการดำเนินธุรกิจและดึงดูดนักลงทุนต่างชาติ เช่น โครงสร้างพื้นฐานที่ตอบโจทย์การดำเนินธุรกิจที่มุ่งเป้าหมาย Net zero emission โครงสร้างพื้นฐานด้านดิจิทัล และโครงสร้างพื้นฐานการชำระเงินและการทำธุรกรรมการค้าระหว่างประเทศ เพื่อไม่ให้ไทยตกขบวนการย้ายฐานการผลิต และเพิ่มความสามารถในการแข่งขันให้กับประเทศ

- ภาครัฐและภาคเอกชนควรเพิ่มพันธมิตรทางการค้าและการลงทุนในตลาดใหม่ๆ เช่น ตลาดตะวันออกกลางอย่างประเทศซาอุดิอาระเบีย หลังจากเมื่อปี 2565 ที่ผ่านมา ไทยเพิ่งฟื้นความสัมพันธ์กับซาอุดิอาระเบียเป็นครั้งแรกในรอบกว่า 30 ปี และตลาดอาเซียน ซึ่งมีศักยภาพเติบโต เพื่อเพิ่มโอกาสและกระจายความเสี่ยงจากการพึ่งพาตลาดใดตลาดหนึ่งมากจนเกินไป ทั้งนี้ ภาครัฐอาจพิจารณายกระดับความสัมพันธ์ผ่านการเจรจาทำความตกลงการค้าเสรี (FTA) รวมถึงการรวมกลุ่มกับประเทศในอาเซียนเพื่อสร้างห่วงโซ่อุปทานในภูมิภาค (regionalization) และเพิ่มอำนาจต่อรองกับกลุ่มประเทศอื่นๆ มากยิ่งขึ้น